Blue Owl Capital ha decidido suspender de forma permanente los reembolsos de uno de sus fondos de crédito privado dirigido específicamente a inversores minoristas. El fondo en cuestión es «Blue Owl Capital Corporation II» un vehículo de inversión no cotizado en bolsa y orientado a la inversión en deuda privada, principalmente préstamos senior garantizados a empresas de mediana capitalización en EE.UU., con una fuerte exposición al sector de software y tecnología.

Software concretamente no ha sido el mejor sector en el que permanecer invertido en los últimos meses y la falta de reacción de sus gestores ha arrastrado al fondo y ahora que los partícipes quieren su dinero y las peticiones de reembolso están creciendo

SECTOR SOFTWARE, diario

¿Estamos ante un momento «canario en la mina de carbón»?

Después del anuncio de cancelación de reembolsos, las acciones de Blue Owl (OWL) cayeron entre 6-9% , arrastrando también a competidores como Apollo, KKR, Carlyle y Ares.

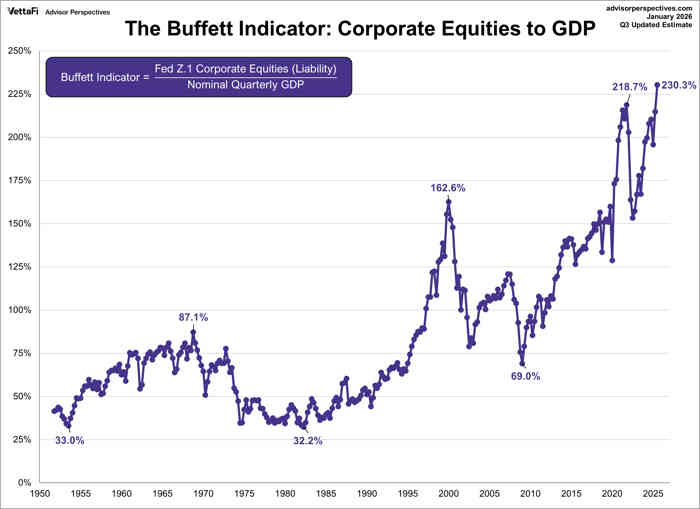

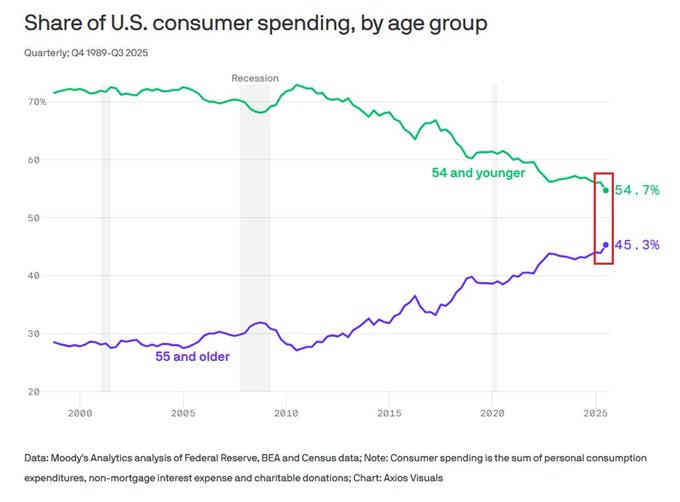

El boom del crédito privado puede estar yendo demasiado lejos en los mercados, las primas de riesgo están en mínimos, los spreads o diferenciales de tipos entre deuda del tesoro, de empresas de calidad y del resto se han desplomado y cotizan el mejor de los mundos (mientras que las quiebras empresariales crecen), ahora se manifiestan signos de estrés, de iliquidez y de que el sistema es bastante más frágil de lo que parece y que el riesgo sistémico está aumentando, aunque lejos aún del nivel de 2008.

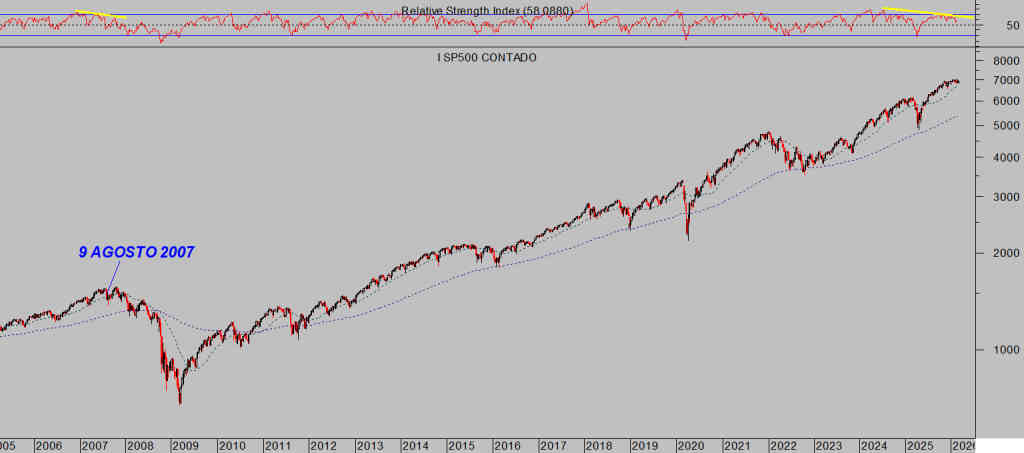

En agosto de 2007, en plena euforia inversora, ocurrió el primero de los eventos clave que supuso el inicio de la Crisis Subprime, aquel 9 de agosto de 2007 el banco francés BNP Paribas anunció la suspensión temporal de reembolsos de tres de sus fondos (congeló la retirada de dinero igual que acaba de hacer Blue Owl). Se trataba de fondos de inversión especializados en valores con garantía hipotecaria (asset-backed securities, ABS) y con niveles de exposición significativa a las tristemente famosas hipotecas subprime.

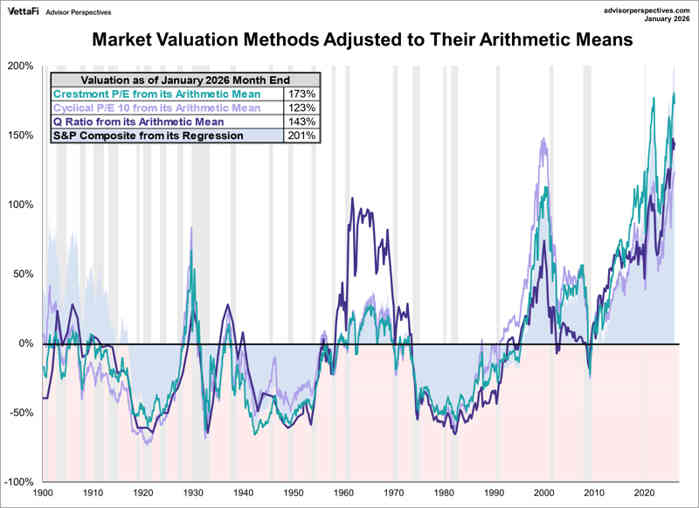

Son riesgos inherentes a fenómenos de inversión que van demasiado lejos en los mercados, demasiada exposición, gran optimismo y actitudes inversoras que se prolongan hasta que algo sucede. A partir de entonces, los inversores toman nota, aumenta la desconfianza y la reevaluación de peligros. Se avecina un golpe o ajuste significativo y necesario en la valoración de multitud de activos.

En agosto de 2007 comenzó ese ajuste necesario, los mercados de deuda/crédito comenzaron una corrección que por entonces nadie sabía el calado real, mucho menos intuían la debacle que iba a desencadenarse, quiebras de fondos, entidades financieras, bancos, rescates masivos, fusiones forzadas, etc…y el natural impacto en los mercados de renta variable, que no se hizo esperar y en breve comenzó una caída que evaporaría alrededor del 50% de la capitalización del mercado en los siguientes 18 meses aproximadamente.

SP500, semana

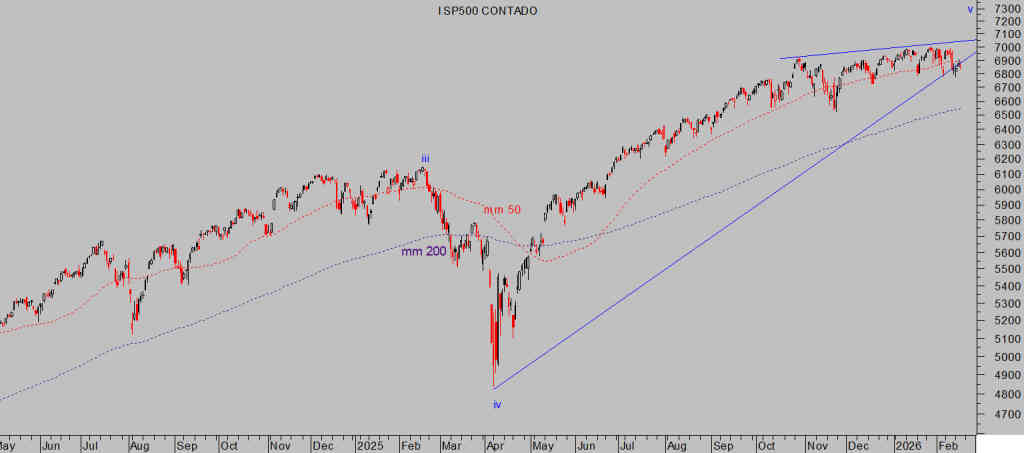

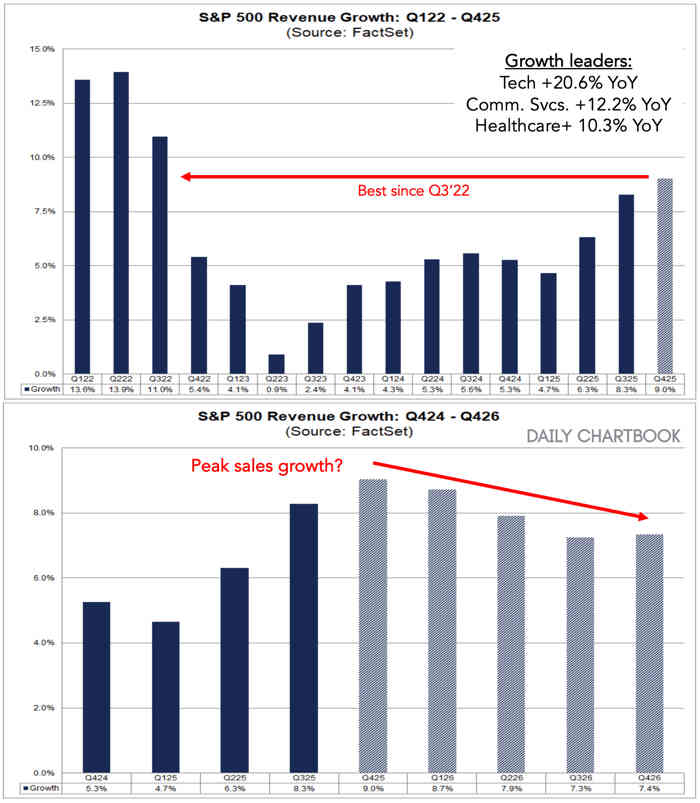

Los beneficios empresariales sustentan las elevadas cotizaciones, según divulgan los laboratorios de venta de acciones de Wall Street, pero un nivel de valoraciones tan excesivo como el actual, en máximos históricos, es difícilmente justificable y cualquier desviación de la marcha de los beneficios, evento o shock puede desbaratar el relato y, peor, las estructuras técnicas alcistas de las bolsas.

Mientras que los beneficios reportados por las empresas del SP500 están siendo muy positivos en los últimos trimestres y se espera que continúen fuertes, los analistas advierten desaceleración gradual de las ventas de cara a los próximos 4 trimestres.

SP500, diario

DOW JONES, semana

IBEX35, diario

EUROSTOXX 50, semana

DAX 40, semana

La incertidumbre sobre el conflicto EEUU-Irán, ¿inminente intervención? y amenaza lanzada esta semana desde Irán de bloquear el estrecho de Ormuz están incidiendo sobre los precios del petróleo, de la manera esperada y con alzas que están generando interesante rentabilidad a nuestros lectores a través de una sencilla estrategia activada a finales de enero.

ETF PETRÓLEO x2 -LBRT-, semana

Stay tunned!

Buen fin de semana a todos.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com

Deja una respuesta

Lo siento, debes estar conectado para publicar un comentario.