Hace unos días publicábamos un artículo en el que mostrábamos la opinión «temerosa» de uno de nuestros gestores de referencia, Mebane Faber, sobre la evolución futura de los mercados y la posibilidad que estemos formando un techo mayor. Como decíamos en ese artículo, no es el único. Son muchos los gestores, analistas y economistas que consideran que el mercado ha ido demasiado lejos. Hemos alcanzado unos niveles que según muchos indicadores de valoración muestran una clara sobrevaloración. El economista Guillermo Barba lo explica muy bien:

A partir de 2009, tras los históricos ‘estímulos’ de inyección de liquidez que lanzó al mercado la Reserva Federal (Fed) estadounidense, los índices bursátiles de ese país y del mundo comenzaron un periodo de alza también extraordinario. Esta política, de la mano de la depresión artificial de los tipos de interés a niveles nunca antes vistos –cercanos al cero por ciento–, a la cual se sumaron, sin excepción, todos los mayores bancos centrales, es la principal responsable de la llamada ‘burbuja de todo’. De este modo, diferentes mercados han tendido a inflarse de manera insólita, en especial los de bonos, las bolsas de valores, las obras de arte, el oro y la plata –en cierta medida, en 2011, aunque después se desinfló, dando pie a nuevas oportunidades de compra–, Bitcoin y criptomonedas este año, bienes raíces, bienes de capital en general, etc.

La abundancia artificial de crédito con la que políticos y autoridades monetarias han inundado el planeta no tiene precedentes. Por primera vez, todos los bancos centrales se han lanzado en una campaña de ‘impresión’ de dinero de forma masiva para levantar así, a ‘cañonazos’ monetarios, la deprimida economía global. Lo lograron de manera transitoria, como era previsible, tanto como lo es también la nueva recaída que cada día está más cerca. El uso de teorías equivocadas, basadas en la teoría cuantitativa del dinero, alertaron de una peligrosa inflación global que llegaría como consecuencia de esa emisión monetaria. No obstante, desarrollos teóricos nuevos, como el del profesor Antal Fékete, basados en la solidez de las ideas del fundador de la Escuela Austríaca de Economía, pero actualizándolas, nos han enseñado que, en realidad, los bancos centrales están sembrando inflación para cosechar deflación.

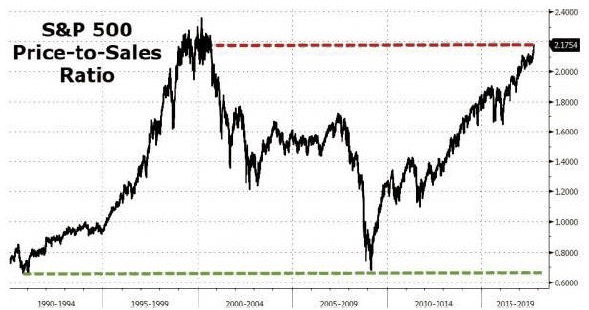

De manera que la inflación que han esperado los planificadores de la política monetaria estadounidense no termina de llegar porque han alentado la especulación en otros mercados que se siguen inflando sin cesar. La semana pasada le presenté este gráfico respecto a la valuación históricamente alta –si bien todavía no a niveles previos al estallido de la burbuja de las puntocom– del índice S&P500 de EU.

Este nivel es el que la propia Janet Yellen, presidenta de la Fed, ha dejado ver que forma parte de sus preocupaciones, y dado que está consciente de que será muy difícil que un misógino como Trump la confirme en el cargo, pensamos que en diciembre, junto con el resto de integrantes del Comité de Mercado Abierto, continuará el proceso paulatino del alza de tasas en 25 puntos base. Antes de irse, en febrero de 2018, querrá dejar la sensación de que encaminó todo en vías de ‘normalizarse’.

La ‘telegrafiada’ alza de tipos es un ingrediente adicional que están usando quienes advierten de un ‘inminente’ estallido de la burbuja bursátil a escala global, para dar fundamento a sus estimaciones. Otro es que nos encontramos en uno de los periodos más largos que haya tenido cualquier ‘bull market’ (mercado alcista), y es cierto. Por ejemplo, el mismo representativo S&P500 se encuentra en la racha más larga desde 1928 (242 días hábiles y contando) sin haber tenido una corrección (baja) de 3%.

Al cierre de la edición se acababa de confirmar que esta es oficialmente ya la racha alcista más larga en casi 90 años sin un sano ajuste de al menos ese porcentaje.

Bilello ha compartido en Twitter un par de tablas en las que se aprecia que el corriente mes de octubre, presenta hasta el momento la más baja volatilidad (medida por el Índice VIX) no solo para un décimo mes del año, sino desde que se tiene registro. Esto nos da idea de cómo hasta el a veces extremadamente turbulento mes de octubre, ha mantenido su racha consistente al alza.

Carlos Montero

La Carta de la Bolsa