Antes de nada, permítanme que haga un breve resumen de qué implica subidas y bajadas de tipos de interés y qué compañías salen ganando y perdiendo. Más que nada para centrar el tema.

El tipo de interés es el precio que se paga por pedir dinero prestado, de esta forma los bancos centrales fijan un tipo de interés (tipos elevados encarecen la financiación de las empresas, por lo que obtienen menos ganancias y lo acusan en Bolsa). La teoría es que si suben los tipos la Bolsa cae ya que no es tan jugosa frente a la renta fija y los depósitos bancarios (ya que incrementan la rentabilidad que ofrecen a los clientes con menor riesgo para éstos). Si bajan los tipos sucede todo lo contrario. Otro efecto de los tipos de interés sería sobre la divisa del país en cuestión. Si la Fed sube tipos se fortalece el dólar.

Las compañías españolas que salen favorecidas son aquellas que tienen negocios en Estados Unidos y facturan en dólares (ACS, Iberdrola, Ferrovial, Gamesa, Acerinox, Grifols, etc), así como las que exportan a EE.UU. ya que sus productos se abaratan por la depreciación del euro. Por supuesto, también se benefician los bancos, ya que obtienen más beneficios económicos. En el lado contrario estarían las compañías que tienen una fuerte exposición en los mercados emergentes, debido a que una subida de tipos fortalece al billete verde y estas economías se verían lastradas porque sus deudas están denominadas en dólares, por lo que su cuantía se incrementa.

Los inversores han tenido que variar el chip tras las últimas reuniones del Banco Central Europeo y de la Reserva Federal de Estados Unidos. Ambas entidades se han visto obligadas a cambiar sus respectivas hojas de ruta en lo concerniente a subir tipos de interés este año. Por un lado, el BCE rebajó sus previsiones macro y fueron las entidades bancarias las que más lo acusaron, por otro lado, la Fed y su tono dovish unido a la preocupación por la debilidad económica tiene a los inversores un poco nerviosos.

La decisión ayer de la Fed de aplazar la subida de tipos de interés durante un año (después de las cuatro subidas adoptadas en 2018) tuvo su incidencia en los bancos norteamericanos y esta mañana, en los primeros compases de negociación, se trasladó a los bancos europeos. Y es que estaríamos hablando del primer año desde 2014 en el que no se realiza ninguna subida de tipos en Estados Unidos.

Pero esperen, que aquí no acaba la cosa, hoy es el turno del Banco de Inglaterra con sus tipos congelados en el 0,75% y todo apunta a que se aleja la posibilidad de una subida de tipos.

¿Qué primeros efectos tuvo la decisión de la Fed? En el mercado de renta fija, se debilitó la rentabilidad del bono USA a 10 años hasta el 2,5%, su nivel más bajo en 14 meses (alejándose de la temida barrera psicológica del 3%). Respecto al dólar, también lo acusó y ha llevado al euro a superar los 1,14 dólares por primera vez en más de dos meses. ¿Por qué afecta al billete verde? Pues porque el dinero a los activos de deuda en dólares será menor.

En Europa, Deutsche Bank, uno de los bancos más castigados en Bolsa en los últimos años por las políticas de tipos cero del BCE, continúa corrigiendo las subidas que tuvo por el comienzo de las negociaciones de fusión con Commerzbank. En la semana cae en torno al 6,5-7%.

De todas maneras, seamos realistas, lo que de verdad preocupa y tiene en vilo a los inversores no es la política monetaria, sino las relaciones USA-China y las últimas advertencias sobre un enfriamiento de ambas economías. Además, el hecho de que la Fed no vaya a subir las tasas este año era algo que el mercado empezó a descontar hace tiempo, por lo que no se puede hablar de una gran decepción o sorpresa.

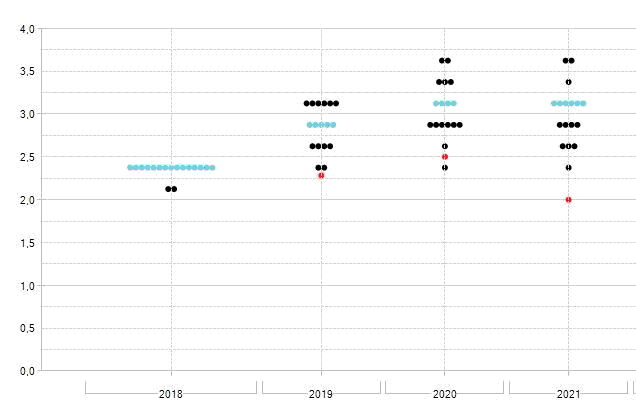

Y ahora, ¿qué se espera de la Fed? Teniendo claro que la entidad no subirá tipos de interés en lo que resta de año, los futuros de fondos federales empiezan a mostrar que no sólo no subirá los tipos tampoco en el 2020, sino que incluso podría haber una rebaja. Si atendemos al gráfico de CME Group podemos ver el dot plot (panel que se publica después de cada reunión de la Fed con las proyecciones de los miembros del FOMC).

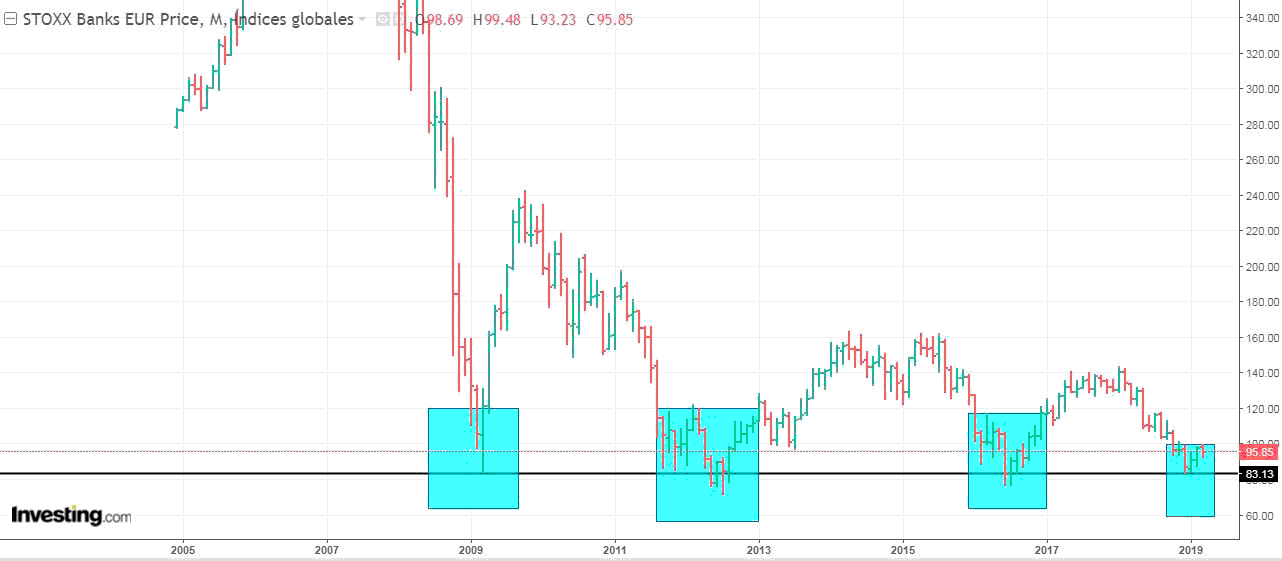

En el gráfico pueden ver el índice sectorial bancario europeo, con una clara tendencia bajista y con varios factores que le afectan negativamente, de manera que el tema de la Fed está teniendo su efecto negativo en el corto plazo, pero nada más, el interés se centra en el BCE.

¿Y por qué afecta, aunque sea en el corto plazo, la decisión de la Fed a Europa? Pues porque hablamos de tipos de corto plazo y ello repercute en el resto de plazos (curva de tipos). Observen el momento crucial en el que nos encontramos, en el soporte formado en el año 2009, un nivel que siempre que fue tocado logró contener y frenar las caídas (el propio año 2009, en 2011, 2012, 2016 y la última vez fue en diciembre del 2018).

Es cierto que el 2018 no fue un buen año para el sector bancario en Europa, sufrió recortes del 28% y este año tampoco será para tirar cohetes. ¿Entonces conviene o no comprar bancos? Si el horizonte temporal de la inversión es inferior a 2-3 años, no compraría, porque pueden todavía sufrir. Será a finales de 2020 y principios de 2021 cuando con la ayuda del BCE empiecen a recibir nuevas noticias. Pero si el horizonte temporal cumple la premisa indicada, es interesante ir comprando ya a estos precios baratos, una manera de ir acumulando títulos a buenos precios para estar bien posicionado cuando lleguen las subidas de tipos del BCE.

Veamos algunos apuntes técnicos sobre los dos principales bancos:

BBVA: El 31 de enero les comenté que el precio objetivo se encuentra en torno a los 5,60-6 euros. Pues bien, de momento ha subido a 5,55 euros. La zona de los 4,52 euros podría ser válida para buscar un rebote al alza si regresase el precio. Se trata de un nivel de soporte que se formó el pasado mes de diciembre y que días después volvió a ser tocado con éxito, evitando más retrocesos e impulsando el precio al alza.

Santander: El 31 de enero señalaba que el precio objetivo se encuentra en torno a los 5,13 euros. De momento, ha subido a 4,52 euros. La zona de opción de rebote al alza se encuentra en los 3,86 euros, nivel de soporte formado el pasado 27 de diciembre, incluso los 3,96 también podrían servir.

Ismael de la Cruz

ismaeldelacruz.es

investing.com