Sophie Huynh, estratega de activos cruzados de Societe Generale, dice que la mejor manera de prepararse para una corrección futura en los mercados de acciones es apoyarse en tres pilares de inversión, y ese momento puede llegar más pronto que tarde. Huynh espera que la economía de EE.UU. entre en recesión en el segundo trimestre de 2020, lo que provocará una caída de las acciones a nivel global. Su predicción señala una recesión relativamente leve. E igual de importante, cree que hay tendencias poderosas que limitarán la gravedad del daño a las acciones estadounidenses.

Incluso si la Reserva Federal no puede evitar una recesión, sus recortes en las tasas de interés serán una fuente clave de apoyo para el mercado, dice Huynh. Piensa que los altos dividendos de las compañías estadounidenses también ayudarán.

Y si bien una recesión siempre perjudica el crecimiento de las ganancias corporativas, que históricamente ha sido el mayor impulsor de los precios de las acciones, Huynh dice que esta sería una recesión leve después de un período de crecimiento ya lento. Eso significa que las previsiones de beneficios no caerán tanto como suelen ocurrir cuando viene una recesión, y eso significa que las acciones no serán castigadas tan gravemente.

Con eso en mente, está ofreciendo tres operaciones para ayudar a los inversores a prosperar durante la recesión:

1) Comprar acciones de mercados emergentes, vender grandes tecnologías

Huynh está diciendo a los inversores que reduzcan su posición en las acciones del Nasdaq 100 a favor de las acciones de los mercados emergentes, ya que tres desarrollos importantes hacen que las grandes tecnologías parezcan menos atractivas de lo que han sido durante la mayor parte de la última década.

Señala el creciente escrutinio regulatorio de las compañías tecnológicas, las nuevas reglas impositivas que podrían obstaculizar su rentabilidad y la presión sobre el crecimiento de sus ganancias como motivos de precaución en torno a las compañías tecnológicas.

«El crecimiento de las ganancias, la resistencia del crecimiento económico y la búsqueda de rendimiento son clave para esta idea de inversión», escribió.

Los inversores pueden obtener exposición a las acciones de los mercados emergentes a través del ETF iShares MSCI Emerging Markets.

2) Acciones estadounidenses, especialmente con altos dividendos

Huynh dice que las acciones estadounidenses aún tienen más sentido que las acciones en otras áreas, incluso cuando se avecina una recesión. La caída de las tasas de interés es una gran ventaja, escribe, ya que las acciones estadounidenses tienden a vencer a todos sus competidores internacionales cuando las tasas comienzan a bajar.

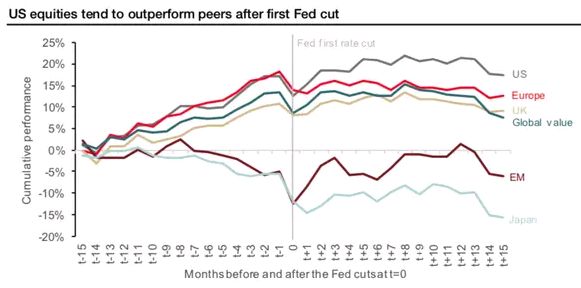

Respalda eso con este gráfico que muestra a las acciones de los Estados Unidos separándose de sus pares y manteniéndose en la cima durante más de un año después de que comience el ciclo de reducción de tasas.

Las acciones estadounidenses tienden a comportarse mejor que el resto de mercados tras el primer recorte de tasas de la Fed

Si eso no fuera suficiente, agrega que las acciones estadounidenses ahora ofrecen rendimientos mucho mejores que los bonos del Tesoro, lo que tiene el importante efecto de limitar la desventaja de esas acciones al respaldar sus valoraciones.

Una manera para que los inversores agreguen exposición a esas compañías de crecimiento de dividendos es el ETF ProShares S&P 500 Dividend Aristocrats.

3) Quédate con el S&P 500

Si bien Huynh tiene una visión positiva de las acciones de Estados Unidos en general, dijo que los inversores están haciendo distinciones entre los diferentes grupos de acciones y recomienda apostar por el S&P 500 en comparación con la pequeña capitalización del Russell 2000.

Esto se debe a que los inversores se están poniendo nerviosos por apostar por compañías con deudas de más riesgo, y hay muchas más en el Russell 2000 que en el S&P 500.

«Las dudas sobre el efecto de la flexibilización del banco central en la economía real y/o los temores de falta de liquidez han provocado una mayor diferenciación dentro de los activos de riesgo», dijo Huynh.

Una forma para que los inversores obtengan exposición al S&P 500 en sí es el ETF Vanguard 500 Index Fund.

Carlos Montero

La Carta de la Bolsa