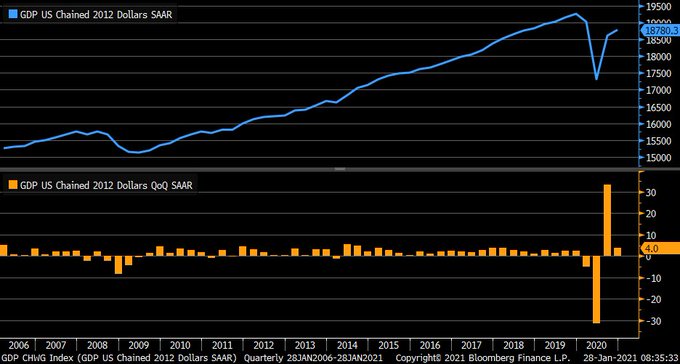

El Bureau of Economic Analysis publicó ayer el informe de evolución del PIB americano durante el cuarto trimestre de 2020, las expectativas del consenso apuntaban a un crecimiento del 4.4% pero finalmente el dato preliminar quedó por debajo, en el +4%.

El consumo personal defraudó al crecer al 2.5% frente al 3.2% proyectado y la inversión también decepcionó al mejorar un 13.8% frente al 23% esperado o a un notable +41% en el tercer trimestre.

PIB USA Y CRECIMIENTO TRIMESTRAL.

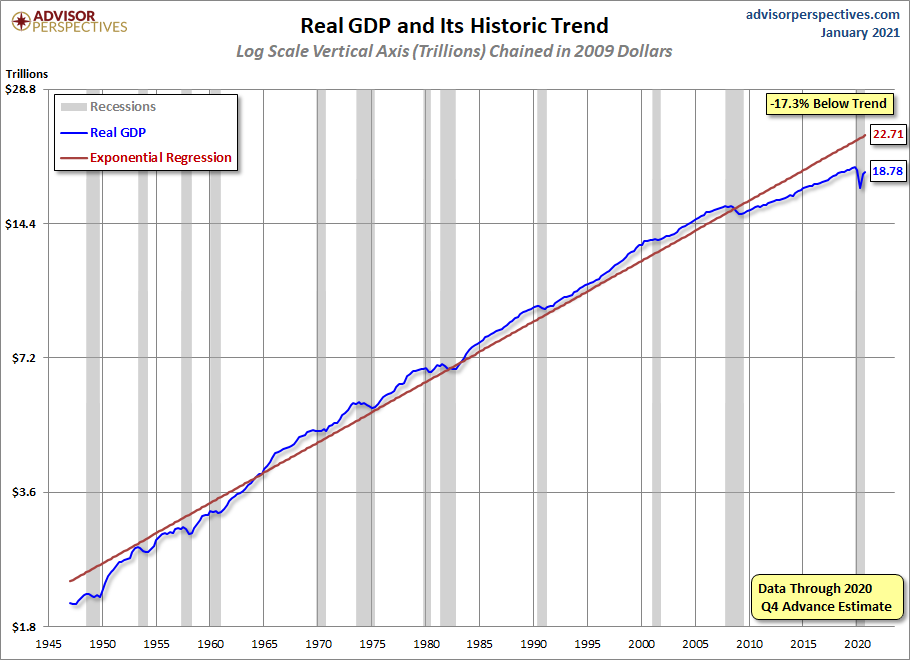

La economía USA crece un 17.3% por debajo de su media de largo plazo después de haber registrado una caída interanual muy significativa en 2020. La imagen siguiente presenta la comparativa histórica entre la media regresiva del crecimiento de largo plazo y el real del PIB americano.

Tras la la fase de recuperación o expansión económica más larga de la historia, 2009-2010, y también la más artificial por haber dependido exclusivamente de los incrementos de deuda y de tipos de interés cero, se observa una triste realidad que venimos destacando desde hace años. El crecimiento económico, la inversión, el empleo, productividad… no se compran desde los despachos creando dinero de mentira -fake-.

PIB REAL vs TENDENCIAL, USA.

La expansión de la economía USA durante la pasada década, siendo la más prolongada de la historia, fue la más débil desde la Segunda Guerra Mundial. La caída experimentada por el PIB el pasado año fue del -3.5%, mayor que el -2.5% de la más acusada desde 1940.

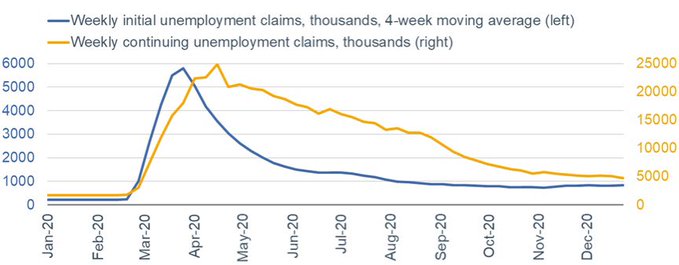

También ayer se publicó en Estados Unidos el dato de Peticiones de Subsidio al Desempleo semanales, mejoraron ligeramente y cayeron hasta un total de 874.000 desde 914 mil de la semana anterior, una cifra aún muy alta y cerca de 4 veces superior a la media de la pasada década.

La media acumulada en las últimas 4 semanas quedó en 4.77 millones, mejorando pero también un dato adverso en contexto histórico y suficiente para que, en condiciones normales, hubiera desencadenado un proceso de ventas en los mercados.

PETICIÓN SUBSIDIOS AL DESEMPLEO USA

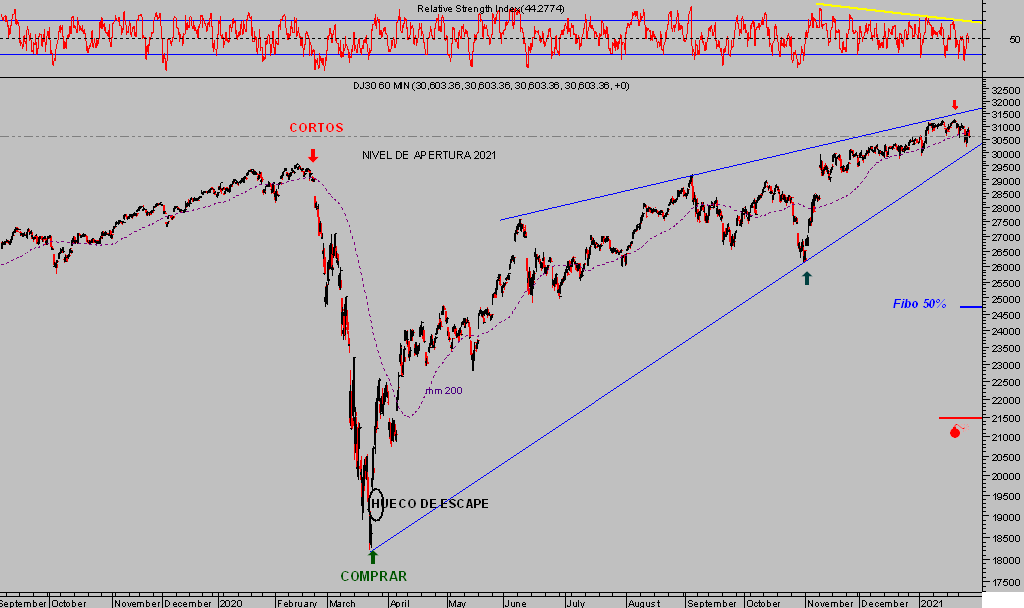

Ayer, sin embargo, las bolsas consiguieron recuperar posiciones y cerraron con alzas interesantes, del 0.99% el Dow Jones , 0.50% el Nasdaq o el S&P500 subiendo un 0.98% al cierre.

La jornada de ayer marcó desde el inicio el sesgo a la recuperación, el mercado abrió con un importante hueco alcista, escaló posiciones adicionalmente durante la jornada y a dos horas del cierre no consiguió mantenerse en zona de máximos y se giró a la baja.

DOW JONES, 60 minutos.

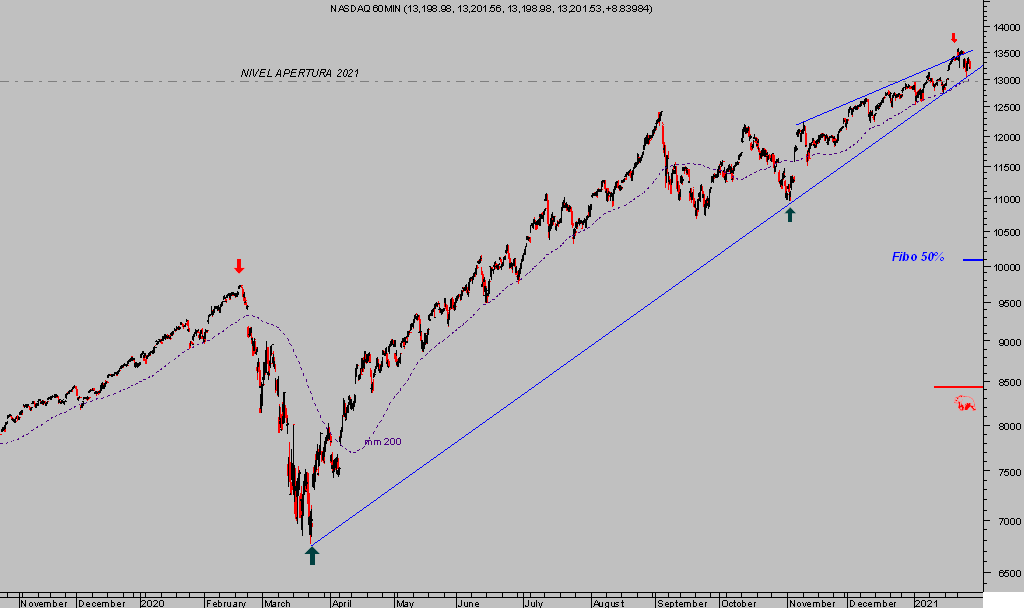

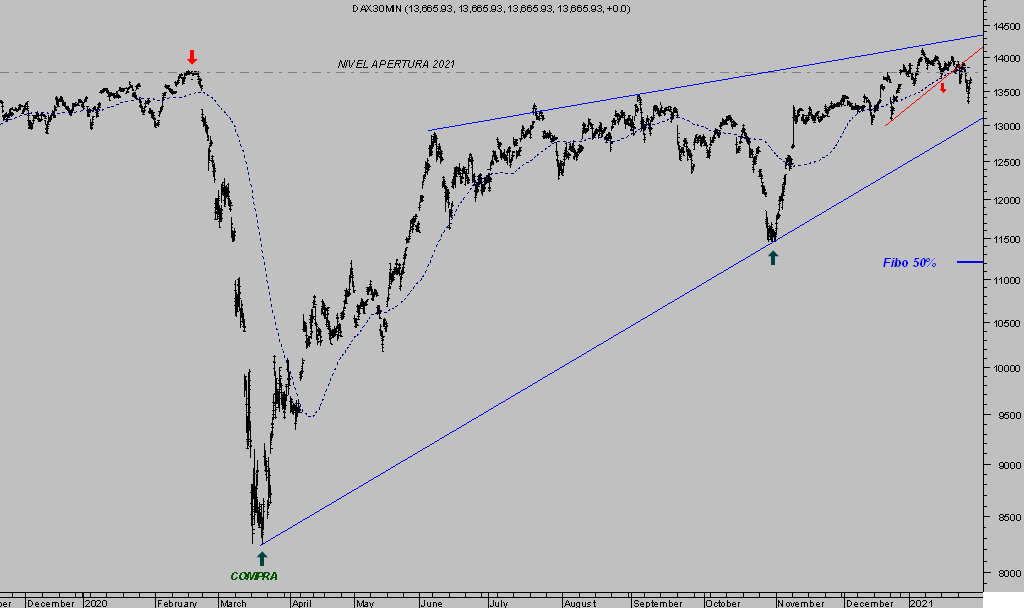

El comportamiento del mercado desde la perspectiva técnica tuvo escaso impacto, los índices trataron de alejarse de sus respectivas zonas de peligro, rebotaron justamente desde las directrices de control de la tendencia alcista aunque, sin alejarse mucho de ellas, la pauta sigue su curso y el peligro de ruptura o proyecciones de mayor probabilidad continúan vigentes.

La proyección normal de caída tras la formación de pautas -cuña ascendente- como las desplegadas suele conducir a correcciones del 50% de todo el tramo recorrido por la pauta. De momento contemplamos esos niveles Fibo 50% como potenciales aunque trabajamos con zonas de proyección inicial más modestas (reservado suscriptores).

NASDAQ-100, 60 minutos.

La situación económica general, de las empresas o las perspectivas de los ciudadanos son menos alegres de lo que presuponen las bolsas.

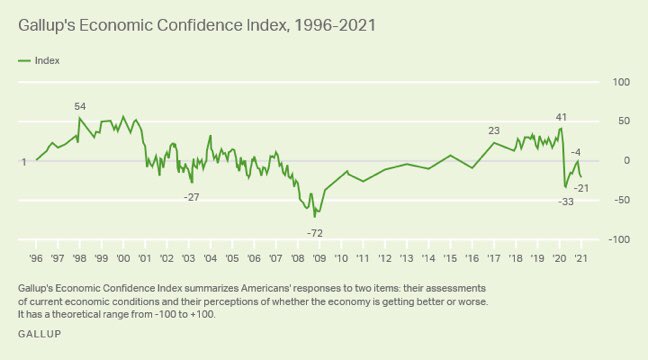

Según encuesta de Gallup ayer publicada, la confianza ha caído con fuerza en enero y se sitúa relativamente cerca de los niveles mínimos alcanzados el pasado mes de junio 2020. El deterioro económico de los últimos meses y la incertidumbre creciente de la población generan dudas y descontento.

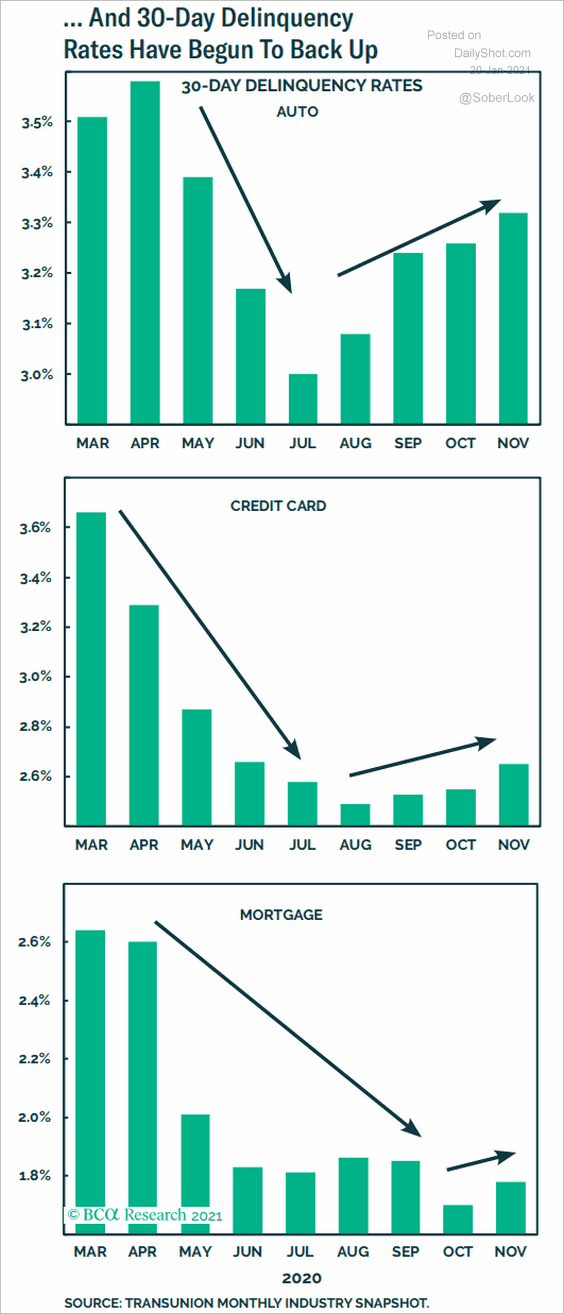

Como consecuencia del enfriamiento de la economía tras el final de los programas de estímulo CARES (helicóptero monetario incluido) el pasado mes de julio y la gran incertidumbre laboral, la capacidad de gasto del consumidor se ha reducido y también ha caído la capacidad para atender sus obligaciones de deuda. La tasa de morosidad está subiendo, con especial incidencia en la deuda contraída para la compra de autos.

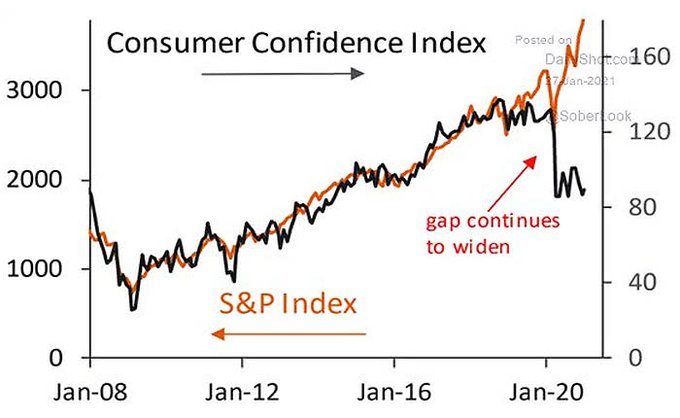

Las condiciones económicas, el empleo y la confianza suelen ir de la mano, junto con la evolución de la morosidad y, la confianza, a su vez, suele también ir de la mano o comportarse de manera correlacionada con la evolución del mercado de acciones.

Las autoridades han decidido reflacionar activos como nunca antes, intervenir en la formación de precios y manipular las cotizaciones, de manera que han distorsionado por completo el sistema y quebrado la correlación histórica entre la confianza del consumidor y el SP500, vean:

Será necesario generar una mejora de la confianza real e intensa simultaneada con una caída de las cotizaciones para retomar condiciones de normalidad.

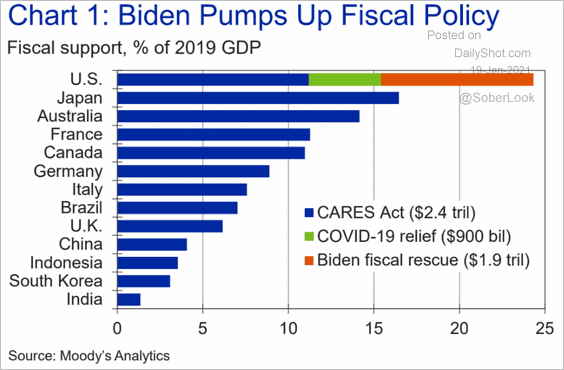

Con objeto de generar confianza, neutralizar la actual tendencia de enfriamiento económico e impulsar la actividad, la administración americana se ha embarcado en un nuevo programa de compra de crecimiento contra deuda, también sin precedentes, mejor dicho, sin precedentes anteriores al programa denominado CARES Act lanzado por Trump el pasado año para combatir los efectos de la pandemia y dotado con $2.4 billones.

El esfuerzo fiscal y monetario está desbordando cualquier estadística en la mayoría de países y regiones económicas del mundo, particularmente en Estados Unidos, donde el volumen de estímulos fiscales como porcentaje del PIB supera muy ampliamente al de cualquier otro.

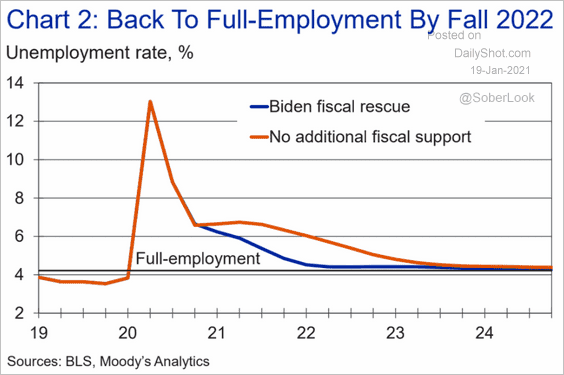

Con este chorreo de liquidez, deuda, el gobierno americano busca generar puestos de trabajo a marchas forzadas y conseguir pleno empleo a la mayor brevedad que, según estimaciones de Moody´s, sería alcanzado durante el tercer trimestre del próximo año.

Buena suerte!

Las autoridades, sin embargo, no necesitan suerte sólo dinero a raudales y compromiso para intervenir las cotizaciones. El mercado financiero es sencillo de manipular y está quedando más que probado, aunque se trata de un experimento no exento de consecuencias y presumiblemente a costa de generar importantes focos de inestabilidad para el futuro del mundo financiero.

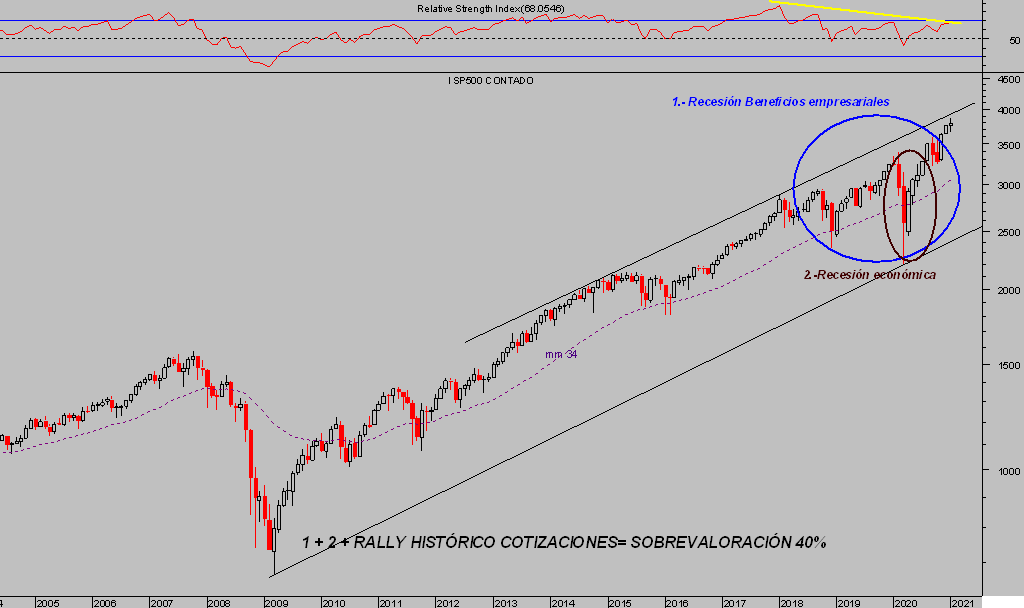

S&P500, mensual.

Las bolsas han avanzado mucho y muy deprisa, dejando a un lado las consideraciones básicas sobre las que se basa la formación de los precios se sitúan en una encrucijada técnica de largo plazo combinada con numerosos factores que coinciden en destacar muy elevados niveles de riesgo.

Sin embargo, los inversores no quieren perderse la fiesta y el efecto FOMO (fear of Missing Out) junto con la confianza en que la FED resolverá favorablemente cualquier intento de corrección han generado un sentimiento excesivamente optimista y especulación masiva en los mercados.

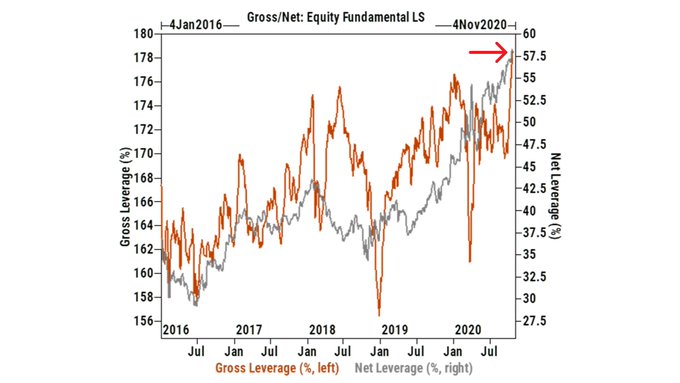

Vean por ejemplo el nivel de apalancamiento neto de los inversores, en máximos históricos, niveles nunca antes alcanzados que sugieren peligro de asistir a un evento de «desapalancamiento», caída de las cotizaciones y limpieza de mercado

Aunque el nivel de optimismo o de posicionamiento en los mercados europeos no es tan acusado, la realidad de la economía europea y previsiones son aún menos favorables que las de Estados Unidos.

Además, la imagen técnica de los índices europeos sugiere también prudencia, vean por ejemplo el DAX alemán:

DAX-30, 30 minutos.

Hoy es el último día de cotización del mes, también de la semana, y será muy interesante estudiar en detalle los cierres que hoy hagan los índices y estar atentos a las novedades que puedan generar. Comentaremos al respecto en el post del lunes.

Entretanto, mantenemos interesantes estrategias de riesgo bajo y controlado, abiertas algunas y en espera de activación otras para aprovechar el escenario de mayor probabilidad. No sólo en índices ayer, por ejemplo, se activaron también señales en acciones del sector metales que presentan un gran potencial de cara al medio-largo plazo y aprovechando buenos precios gracias a las correcciones desde máximos de julio y agosto que han permitido entrar a precios cerca del 35% por debajo.

Otra de las estrategias recomendada y abierta relativamente poco tiempo, a finales de diciembre, también está funcionando favorablemente y de la manera esperada.

SORRENTO, diario

A río revuelto ganancia de… currantes!.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com