Netflix se enfrenta a una intensa competencia de sus rivales y ha visto disminuir su cuota de mercado del 51,4 % en el primer trimestre de 2020 al 43,6 % en el cuarto trimestre de 2021. La compañía tiene más de 222 millones de suscriptores pagos, pero un gran TAM (Total Adressable market) de 750 millones significa que hay mucho camino de crecimiento por delante. El crecimiento de suscriptores de Netflix se ha desacelerado y el precio de las acciones ahora se ha desplomado en un 52% desde sus máximos en noviembre de 2021. Netflix está infravalorado intrínsecamente, pero aún le queda un mercado sustancial por penetrar.

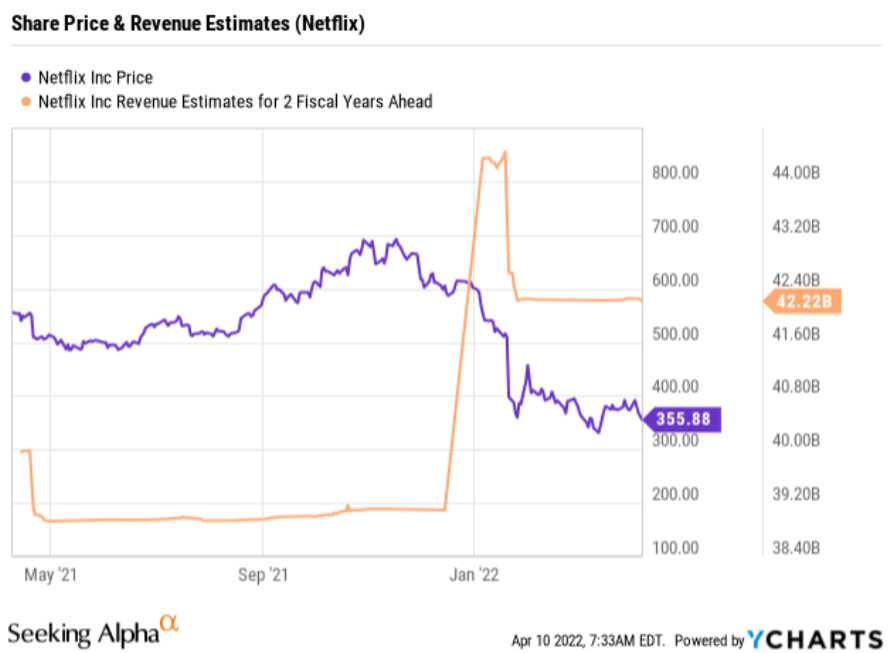

El precio de las acciones de Netflix, Inc. (NFLX.US) ha retrocedido un 52% desde sus máximos, en noviembre de 2021. La empresa ha enfrentado una intensa batalla en las guerras de transmisión, lo que ha resultado en que su participación de mercado se haya consumido , pasando del 51,4% en el 1T2020 al 43,6% en el 4T2021. A pesar de esto, la empresa sigue siendo líder del mercado, con la rotación más baja de la industria, alta gerencia, márgenes crecientes y una gran pista de crecimiento por delante. ¿Vale la pena sintonizar esta acción? Profundicemos en el rendimiento comercial, la oportunidad de mercado, las finanzas y la valoración con más detalle.

Oportunidad de mercado

A partir de 2021, había 780 millones de suscripciones a Internet de banda ancha en todo el mundo, excluida China. Además, hay aproximadamente 650 a 700 millones de suscripciones de TV de pago a partir de 2021, fuera de China.

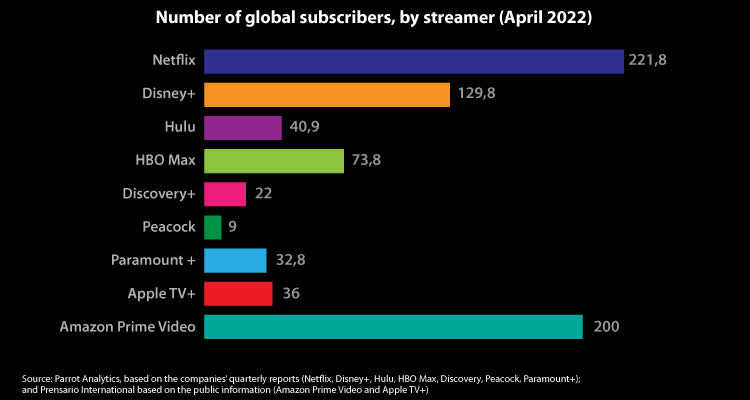

Netflix tiene la asombrosa cantidad de 222 millones de suscripciones en todo el mundo, pero el mercado total (TAM) es de 700 millones de suscripciones. Así, la firma tiene una penetración de mercado del 31,7% o dicho de otro modo, queda aproximadamente un 70% del mercado por el que luchar.

Suscripciones de proveedores de transmisión. Fuente: Parroy analytics

Se pronostica que el tamaño del mercado de streaming continuará creciendo a una tasa compuesta anual (CAGR) del 18,3 % hasta 2026. Mientras que las suscripciones a la televisión de pago fueron de 100 millones en 2014 y se espera que disminuyan en un 40 % a solo 60 millones para 2026. Netflix está preparado para beneficiarse de esto. Con un crecimiento simultáneo en el mercado de streaming mientras cae en la TV de pago.

El rendimiento del negocio

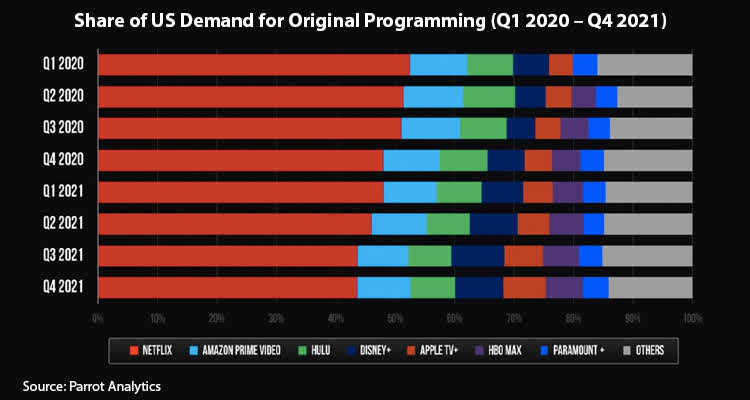

Netflix se enfrenta a una intensa competencia de sus rivales y ha visto disminuir su cuota de mercado del 51,4 % en el primer trimestre de 2020 al 43,6 % en el cuarto trimestre de 2021. Mientras que rivales como Apple TV, HBO Max y Disney+ han aumentado su cuota de mercado del 13,5% al 21,4%.

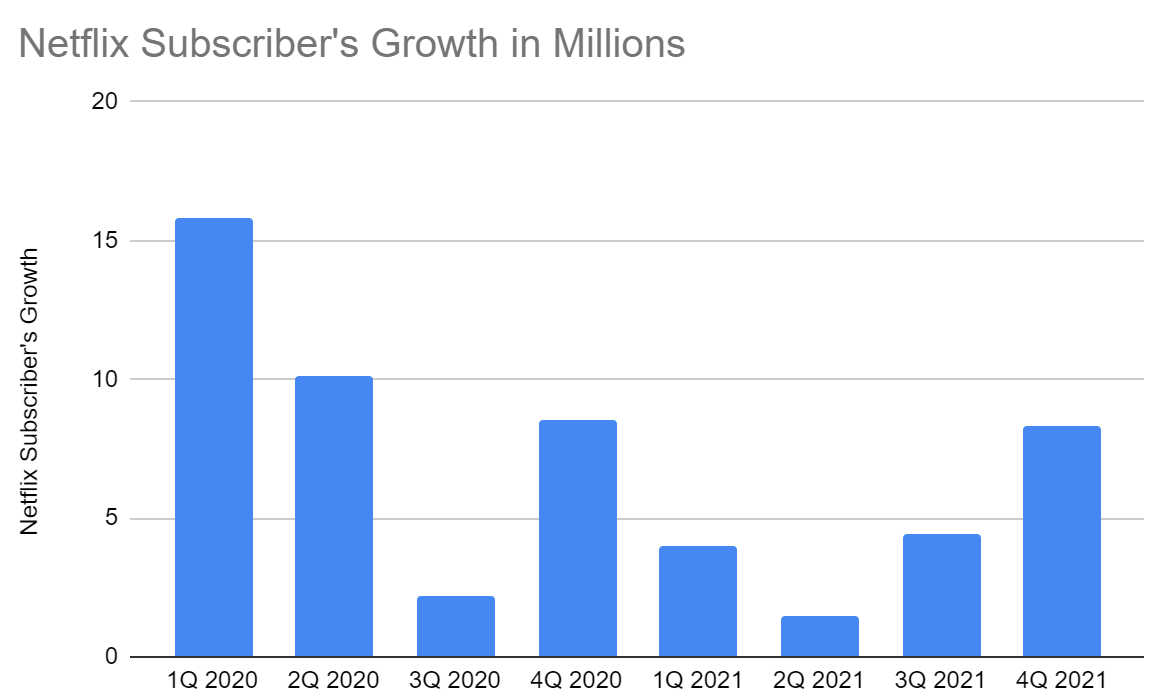

Content Market share (Parrot-Analytics) Netflix también ha visto una desaceleración del crecimiento de usuarios con un aumento neto de 8,28 millones de suscriptores informado en el cuarto trimestre de 2021, que fue impulsado principalmente por los mercados fuera de los EE.UU. Sin embargo, esto estuvo por debajo de la guía anterior de la compañía de 8,5 millones de suscriptores pagos e incluso de las expectativas de los analistas de 8,3 millones. (Fuente: FactSet)

Crecimiento de suscriptores de Netflix (datos de Bloomberg)

La demanda de contenido original es un indicador clave del crecimiento de nuevos suscriptores. La programación original como El Juego del Calamar (Squid Game) y La Casa De Papel demostró ser muy popular entre las audiencias que no hablan inglés y, por lo tanto, ayudó a frenar las pérdidas de suscriptores de la empresa, en comparación con trimestres anteriores en 2021.

Netflix lanzó The Witcher y Cobra Kai, ampliamente populares, a finales del cuarto trimestre de 2021 y, por lo tanto, esto debería impulsar la demanda del primer trimestre de 2022. También llegarán nuevos episodios de Stranger Things en 2022, lo que debería ayudar con la demanda.

Actualmente, Netflix está lanzando entre 150 y 200 episodios de contenido original nuevo, más que competidores como Disney+, Hulu, HBO Max y Prime Video. Esto le da a Netflix una gran variedad de contenido que atrae a todos y convierte a la empresa en el «ancla» de la industria del streaming con otros servicios vistos como «complementos».

Poder de fijación de precios

Netflix ofrece una de las formas más económicas de entretenimiento de alto valor y su servicio sigue siendo un 80 % más económico que el paquete promedio de TV paga en los EE. UU., con un coste de 30 centavos por hora de uso. Ahora, aunque el «La Guerra del Streaming» esta en una frase primaria, pero ¿es esto realmente una guerra? Según Parks Associates, el 61 % de los hogares estadounidenses con banda ancha se suscribieron a más de 2 servicios de streaming a partir de 2020, frente al 48 % del año anterior. Esto tiene mucho sentido dado que la suscripción promedio a la televisión de pago es de 80$, que podría transferirse a múltiples proveedores de contenido y aún así ser más barato.

Netflix también ha demostrado tener «poder de fijación de precios» en la industria y recientemente ha aumentado los precios, y aun así, siguen siendo rentables.

- Netflix a $ 15.99 (después del reciente aumento de precios).

- HBO Max $ 14.99

- Amazon Prime Video ($12.99 incluido Prime)

- Disney plus a $ 7.99

Dado que el ingreso familiar promedio en los EE. UU. fue de 79.900$ para el año 2021, un aumento de precios no parece un problema para la clase media, pero esto supone un incremento en los ingresos que repercute directamente en el resultado final de Netflix.

Finanzas sólidas

Netflix generó 29.700 millones de dólares en ingresos a partir del año fiscal 2021, un aumento sustancial del 18% interanual. Mientras que la ganancia bruta ha aumentado un 26% sustancial de 9.700 millones de dólares en 2020 a 12.300 millones de dólares en 2021.

Ingresos de Netflix. Fuente: Seeking Alpha

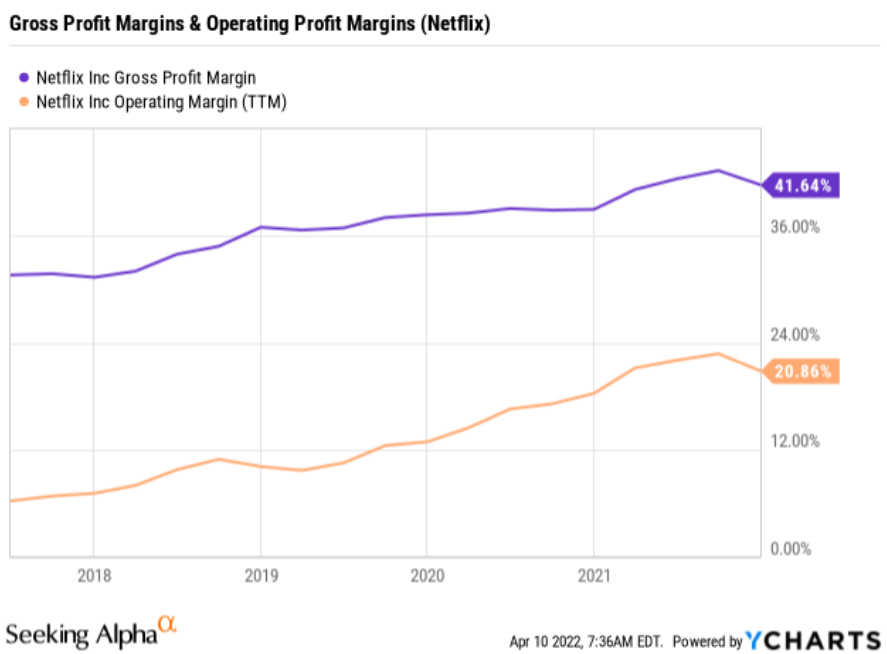

Los aumentos de precios de la empresa han ayudado a aumentar los márgenes de beneficio bruto de un saludable 38 % en 2020 a un 40 % en 2021. Mientras que los márgenes de beneficio operativo han tenido una tendencia al alza, pasando de aproximadamente el 12 % a 20,86 %.

Márgenes de Netflix. Fuente: Seeking Alpha

El contenido es el mayor gasto de Netflix, pero la buena noticia es que la empresa ha mantenido constante el gasto en contenido por suscriptor, con un crecimiento total del gasto en contenido del 23% anual. A partir del año fiscal 2021, Netflix tiene 6.000 millones de dólares en efectivo y equivalentes de efectivo con una deuda actual de solo 699 millones de dólares. Sin embargo, su deuda a largo plazo de 14.600 millones de dólares podría ser un problema si suben los tipos de interés, algo que ya está sucediendo.

Valoración Atractiva

Para valorar Netflix, el consenso de mercado se decanta por el descuento de flujos. Además, capitalizando los gastos de I+D para aumentar la precisión de la valoración. Situan un crecimiento de los ingresos del 17 % para los próximos 5 años de Netflix, considerando de manera conservadora que el margen operativo de la empresa se mantendrá estable en el 24%, aunque este dato podría aumentar si la empresa aumenta sus precios nuevamente.

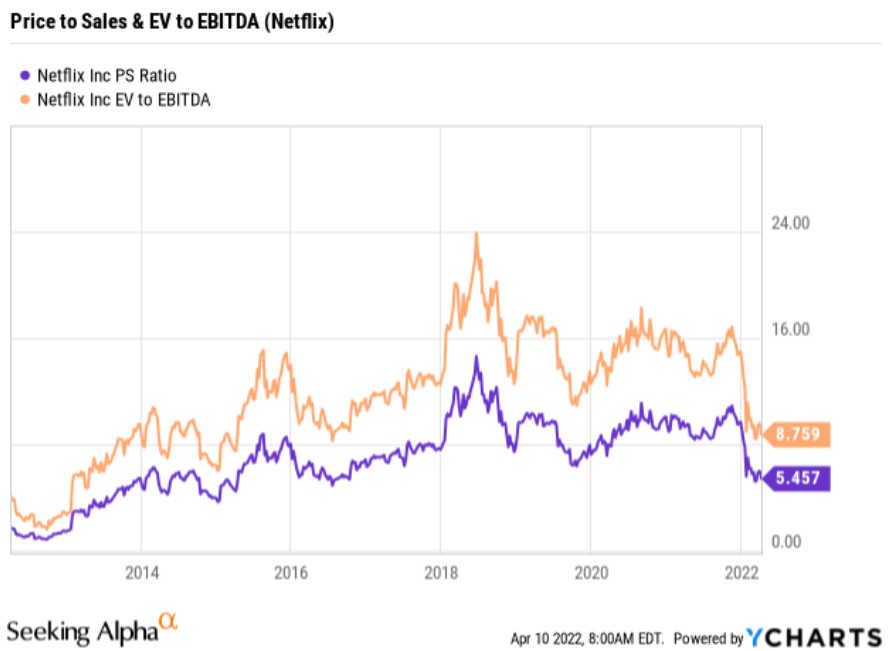

Valoración relativa de Netflix. Fuente: Seeking Alpha

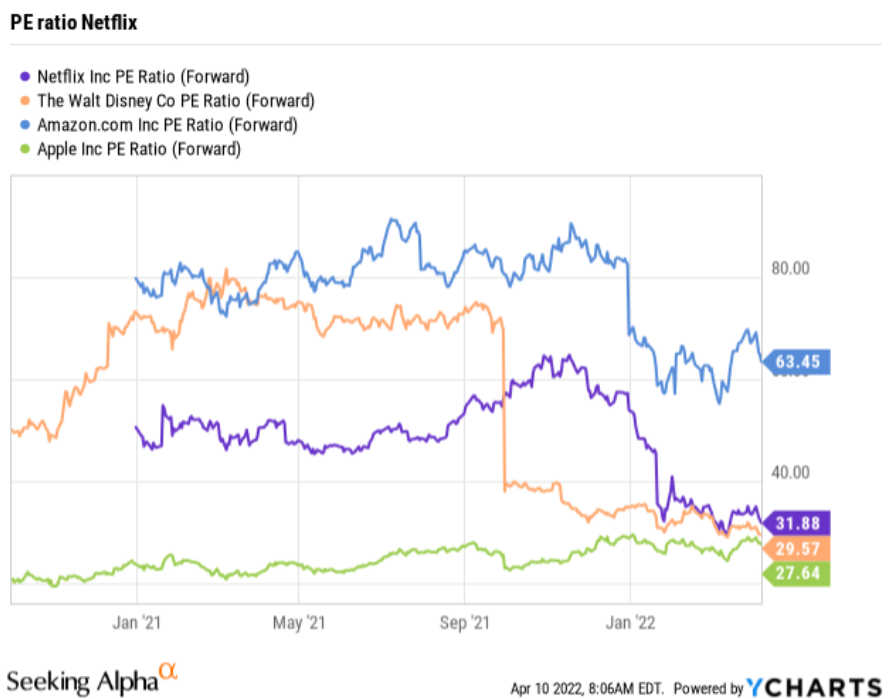

De manera adicional, incluyendo el ratio PER podemos comparar a Netflix frente a las competidores. Aunque esta no sea una comparación justa de la industria, ya que Netflix es un creador de contenido puro, mientras que para las otras compañías más grandes es un servicio complementario, sigue siendo útil para ver los niveles. Netflix cotiza un PER forward (12 meses) de x30, que no es exactamente barato, pero está más o menos en línea con los gigantes tecnológicos más grandes que tienen menos potencial de crecimiento en términos porcentuales debido a su gran tamaño.

Netflix Múltiples. Fuente: Seeking Alpha

Operaciones corporativas

Por otro lado, el fundador y director ejecutivo de Netflix, Reed Hastings, compró acciones por un valor de 20 millones de dólares el 22 de enero de 2022. Hastings pagó un precio promedio de 393 dólares por acción y es propietario de aproximadamente el 1% de la empresa. Esto es positivo desde el punto de vista de sinergias entre la evolución de la compañía y los intereses de su Ejecutiva y muestra una señal positiva para Wall Street.

Riesgos

Guerra del Streaming

Netflix se enfrenta a una tremenda competencia, tanto por contenidos como por número de competidores y muchos tienen grandes bases de capital para respaldarlos, como Apple y Amazon. Este es un riesgo en el futuro y podrían continuar generando disminuciones en su cuota de mercado y una disminución en el crecimiento de suscriptores.

Carrera por el contenido

Netflix y todos los proveedores de streaming están en una carrera por el contenido, su crecimiento de suscriptores depende en gran medida del contenido original, que es lo que atrae a la audiencia. Esto significa que se necesita una inversión continua para sostener este negocio en el largo plazo.

Desgaste de los suscriptores

La fatiga de suscripción es el fenómeno que ocurre a los usuarios que tienen múltiples suscripciones. Según un estudio de Deloitte, en 2022, al menos 150 millones de suscripciones pagas a servicios de streaming (SVOD) se cancelarán a nivel mundial, esta es una tasa de abandono asombrosa de hasta el 30% del mercado. Sin embargo, advierten ques esta estimación será compensada porque «en general, se incorporarán más suscripciones de las que se cancelarán» y «el número promedio de suscripciones por persona aumentará». La estimación es principalmente una señal de un mercado competitivo y de personas que sucumben a la «fatiga de suscripción».

Impacto de la guerra y los suscriptores rusos

Netflix tiene exposición directa a Rusia y podría perder entre 1 y 2 millones de suscriptores en 2022, ya que la empresa ha suspendido los servicios en la región. Aunque esto es menos del 1% de la base de suscriptores de la empresa, desde luego no ayuda al crecimiento general de la compañía.

Análisis Técnico

La compañía ha retrocedido más de un 52% desde sus máximos, algo que desde el punto de vista fundamental es muy atractivo para los inversores de largo plazo, al estar infravalorada. Además, el indicador de fuerza relativa (RSI) viene desarrollando una señal de divergencia alcista desde el inicio de año, que converge en la actualidad con la extensión de la proyección alcista de mínimos crecientes desde 2018. Una doble señal alcista que ha de ser tenida muy en cuenta.

Fuente: xStation

Conclusiones

Netflix es una gran empresa con un gran negocio y, a pesar de la creciente competencia, sigue siendo el líder del mercado y su servicio actúa como un «ancla» y referencia para el resto del mercado. Los competidores de Netflix están invirtiendo grandes sumas de dinero en la «guerra del streaming», pero no son rentables de forma independiente. Por lo tanto, si no comienzan a generar un rendimiento significativo, pueden redirigir sus fondos a otras apuestas en el futuro, lo que es una perspectiva optimista para Netflix.

Actualmente, la empresa está infravalorada intrínsecamente, dado que ha caído un 52% desde sus máximos, mientras sus fundamentales siguen creciendo y se espera que el beneficio por acción crezca hasta un 20% anual. La volatilidad seguirá siendo el mayor lastre para Netflix, que todavía tiene que demostrar que aún puede aumentar los suscriptores, pero a largo plazo vale la pena tener en cuenta a esta acción.

La compañía publicará su informe de resultados al cierre de la sesión de Wall Street de hoy, por lo que será importante observar la cotización “after market” a partir de las 22:00h CET.

Análisis realizado por el analista de XTB Dario García