Todas las miradas están puestas en la economía estadounidense, atentas a las señales de que las empresas empiezan a sentir el impacto de un consumidor estadounidense debilitado por la inflación.

Se espera que el índice de gestores de compras PMI del sector manufacturero del Institute for Supply Management (ISM) descienda a 54.5 puntos en mayo, desde los 55.4 del mes anterior. Se prevé que el índice de nuevos pedidos aumente hasta 53.6 desde 53.5 y que el índice de empleo alcance 53.6 desde 50.9. Se prevé que el índice de precios suba a 86.2 puntos desde los 84.6 de abril.

En abril, el PMI general cayó desde su reciente máximo de febrero de 58.6. Los nuevos pedidos se redujeron desde 61.7 el mismo mes y el empleo bajó desde 56.3 de marzo, su mejor nivel desde los 57.7 puntos un año antes.

Inflación, gasto del consumidor y tasa de ahorro

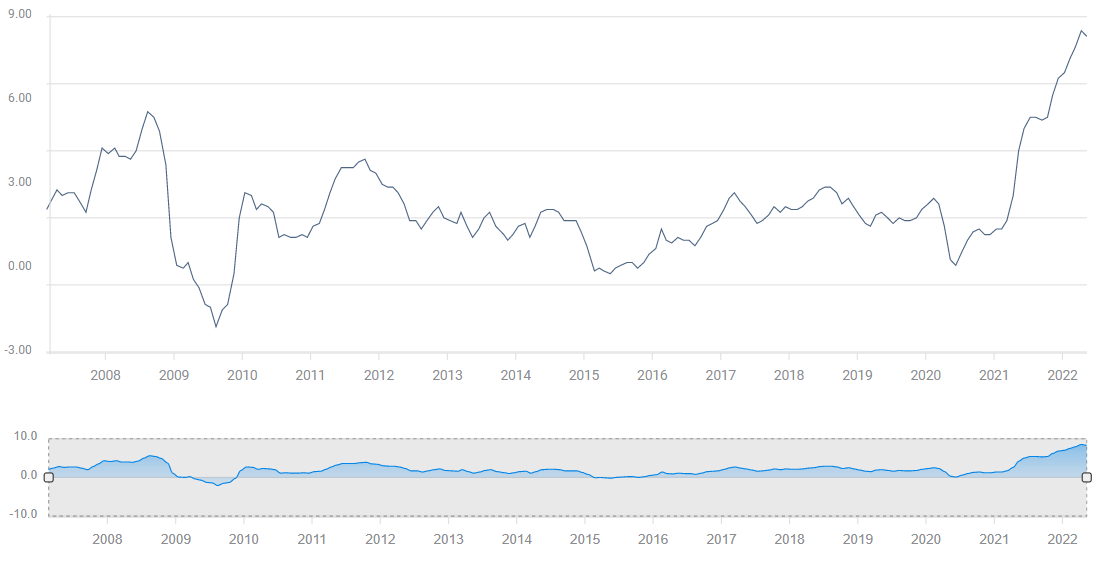

La inflación lleva más de un año restando valor a los salarios estadounidenses. Con un índice de precios al consumidor IPC del 8.3% interanual en abril, el índice de precios del gasto de consumo personal PCE general del 6.3% y el índice subyacente del 4.9%, el poder adquisitivo de los salarios disminuyó un 2.6% en abril y un 2.7% en marzo. Los salarios llevan 14 meses perdiendo terreno frente a la inflación.

IPC

Fuente: FXStreet

Mientras que las ventas minoristas y el gasto personal, los dos principales indicadores del consumo, se han mantenido relativamente estables, los consumidores se han visto obligados a recurrir a sus ahorros para mantener sus hábitos de compra. La tasa de ahorro estadounidense cayó al 4.4% en abril, la más baja desde 2008, según un informe del Departamento de Comercio.

Casi dos tercios de la actividad económica de Estados Unidos están ligados al consumidor. Es una incógnita hasta cuándo las familias y los hogares seguirán agotando sus ahorros. Por decirlo de otro modo, a menos que los salarios suban o la inflación baje, la gente pronto se verá obligada a reducir el gasto discrecional para mantener las necesidades, la comida, la vivienda y el transporte, todos los cuales han aumentado de precio más que las tasas de inflación generales. Cuando se produzca ese cambio, debería ser fácilmente perceptible en el índice de nuevos pedidos.

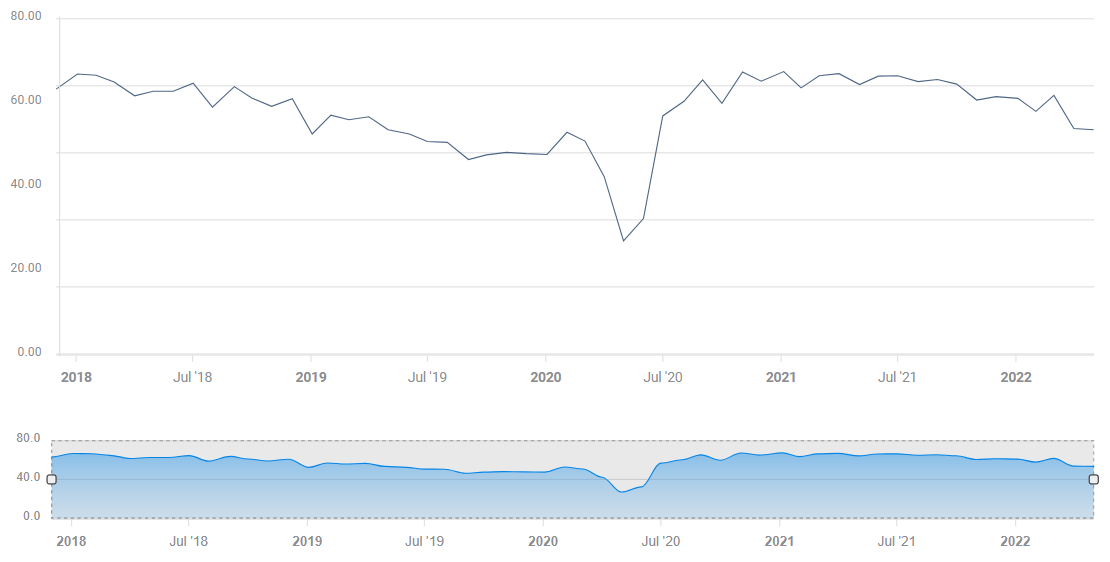

PMI de nuevos pedidos

El índice de nuevos pedidos alcanzó su máximo tras los bloqueos en 67.4, un récord histórico, en diciembre de 2021, casi dos años después de que el cierre ordenado por el gobierno pusiera patas arriba la economía estadounidense. Durante 15 meses de recuperación, de octubre de 2020 a diciembre de 2021, el índice promedió 64.8 puntos, su mayor rendimiento sostenido en la historia de la serie. Este año, sin embargo, el índice ha descendido bruscamente, cayendo a 57.9 en enero, recuperándose a 61.7 en febrero, pero desplomándose a 53.5 en abril. El mínimo aumento previsto hasta 53.6 en mayo dejaría el índice en su nivel más bajo desde el nadir del colapso económico en abril y mayo de 2020.

La drástica caída de los nuevos pedidos en los últimos cuatro meses sugiere que el consumidor estadounidense ya ha empezado a reducir el gasto discrecional en bienes de fábrica. El sector manufacturero se considera un indicador adelantado de la economía en su conjunto. Este descenso no es un buen augurio para el crecimiento del segundo trimestre.

PMI de nuevos pedidos

Fuente: FXStreet

Reserva Federal

Se espera que la nueva política contra la inflación de la Reserva Federal aumente el tipo de interés de los fondos federales en 200 puntos básicos más, hasta el 3.0%, para finales de año, para lo que sólo faltan siete meses.

La economía estadounidense se contrajo un 1.5% en los tres primeros meses de este año. El crecimiento del segundo trimestre se sitúa en el 1.9% según la estimación del modelo GDPNow de la Fed de Atlanta, a falta de un mes.

Las subidas de tasas tienen como objetivo frenar la inflación reduciendo el crecimiento económico. ¿Podrá la Fed mantener su línea dura contra la inflación si la economía estadounidense entra en una recesión tradicional en el segundo trimestre?

La respuesta a esta pregunta no se conocerá hasta que se conozca el PIB a finales de julio, después de las dos próximas reuniones de la Fed. Se espera un aumento de 50 puntos básicos el 15 de junio y de nuevo el 27 de julio.

Será el consumidor estadounidense quien determine el crecimiento del segundo trimestre. Por el momento, parece que los estadounidenses se han decantado por el camino del optimismo, esperando una mejora económica. Las ventas minoristas de mayo se publicarán el 15 de junio y el gasto personal el 30 de junio.

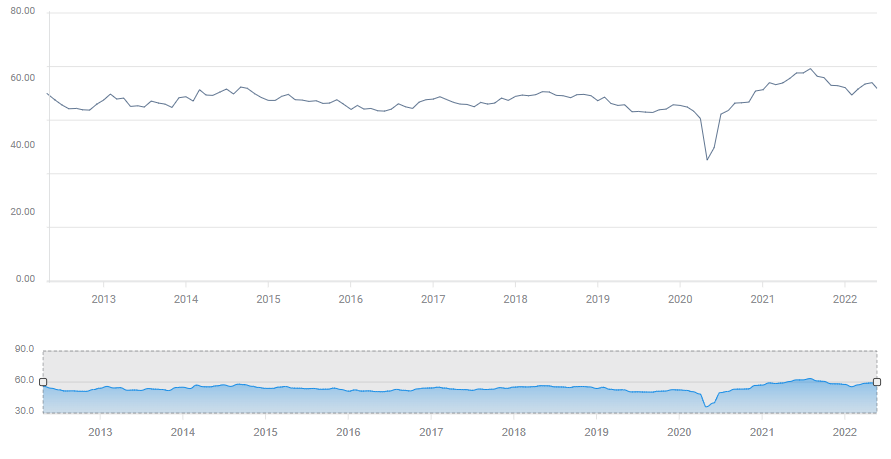

PMI de S&P Global

El índice de S&P Global de mayo fue el esperado para el sector servicios en 57.5, aunque inferior al 59.2 de abril. El PMI manufacturero se situó en 53.5, por debajo de la previsión de 55.2 y de la lectura de 55.6 de abril. El índice compuesto bajó a 53.8 desde 56.0.

El índice de servicios ha sido más bajo que el manufacturero durante los últimos seis meses, y ambos han rebotado pero ninguno ha mostrado una tendencia negativa.

PMI manufacturero de S&P Global

Fuente: FXStreet

Conclusión del mercado

Los mercados están preparados para recibir noticias económicas negativas de EE.UU. que aún no han llegado.

La renta variable coquetea con niveles de mercado bajista, preocupada por la posibilidad de que la inflación obligue al consumidor estadounidense a reducir el gasto y precipite una recesión. O que las subidas de tasas de la Reserva Federal empujen a una economía débil hacia el declive. Por el momento, hay pocas pruebas de cualquiera de las dos teorías, pero eso no ha disuadido a los mercados de crédito, de acciones y de divisas de especular sobre el resultado.

Los rendimientos de los bonos del Tesoro han caído desde sus máximos de principios de mayo, ya que los mercados de crédito han tenido en cuenta el inminente efecto inflacionista sobre el consumo. El dólar se ha vendido a medida que los rendimientos de los bonos del Tesoro alcanzaban su punto máximo y luego retrocedían. Los anteriores flujos comerciales de refugio seguro hacia el dólar estadounidense se han retirado a medida que la guerra en Ucrania se ha estancado y su amenaza inmediata para la economía mundial ha disminuido.

El riesgo de mercado para el informe del PMI manufacturero ISM, especialmente centrado en el índice de nuevos pedidos, es fuertemente a la baja, ya que un mal resultado tenderá a confirmar los temores existentes. Si el índice de nuevos pedidos cae por debajo de 50 y entra en contracción, se reforzarán las posiciones bajistas ya tomadas en la renta variable, los rendimientos del Tesoro y el dólar.

Por otro lado, unas cifras iguales o mejores que las previstas no contribuirán a mejorar las perspectivas económicas del mercado. Aunque unos mejores resultados de los PMIs mitigarán los temores inmediatos, no pueden por sí solos proporcionar confianza en el futuro. Los inversores necesitan pruebas de un fortalecimiento de la recuperación para abandonar las actuales tendencias negativas.

Joseph Trevisani

FXStreet