Análisis de los últimos resultados de Louis Vuitton Moët Hennessy (LVMH)

Principales cifras comparadas con el consenso de Bloomberg:

- Ingresos 19.755 millones de euros (+27%) vs 18.758 millones de euros (+20,9%) esperados por el consenso de mercado (Bloomberg).

- Las ventas orgánicas (a misma superficie de venta y tipo de cambio constante) aumentan +19% vs +16% esperado.

- Por divisiones: Moda&Cuero 9.687M€ vs 8.874M€ (+22% en términos comparables), Vinos y Licores 1.899M€ vs 1.781M€ (+14%); Perfumes y Cosméticos 1.959M€ vs 1.902M€ (+10%), Relojes&Joyería 2.666M€ vs 2.506M€ (+16%), Selective Retailing 3.465M€ vs 3.244M€ (+15%).

- Por áreas geográficas: EE.UU. +11% en términos orgánicos, Europa +36%, Asia +6%, Japón +30%.

Análisis de los resultados

El crecimiento de las ventas se mantiene robusto en 3T 2022 y sorprende al alza. Éstas se ven favorecidas por la debilidad del euro, de manera que el impacto de tipo de cambio añade 8p.p. al crecimiento. Con la excepción de Vinos&Licores y Relojes&Joyería, todas las divisiones muestran una desaceleración vs 1S 2022, pero obtienen crecimientos de doble dígito y baten las expectativas. Destaca la división de Moda&Cuero, 49% de las ventas, con un crecimiento de +22% (vs +24% en 1S) y Relojes&Joyería, 13% del total, con +16%.

La división de “Selective Retailing”, que engloba las cadenas de tiendas duty-free DFS, Sephora y los hoteles del grupo, refleja la reactivación del turismo, especialmente en Europa por la debilidad del euro. Por geografías, la demanda se mantiene robusta en Europa (+36% vs +47% en 1S) y Japón (+30% vs +33%), desacelera en EE.UU. (+11% vs +24% en 1S) y mejora el tono en Asia (+6% vs +1%). China recupera tras caídas de “doble dígito elevado” en 2T22 por los confinamientos por CV19 hasta “crecimiento plano”.

La elevada diversificación por divisiones, marcas y geografías junto con su fuerte reconocimiento de marca dotan al grupo de una resiliencia excepcional incluso en un entorno complicado como el actual. La exposición directa a Rusia es escasa (<2% de las ventas) aunque la política CV-cero y la atonía económica en China podrían reducir el crecimiento en 200/300 pb en 4T 2022.

Una previsible menor depreciación del euro (€/$-6,3% en 3T así como el deterioro de la confianza y poder adquisitivo de los consumidores en EE.UU. y, especialmente, Europa hacen prever una desaceleración de la demanda en próximos trimestres, pero los niveles de partida son sólidos para cumplir el crecimiento de ventas previsto de +21,7% en 2022.

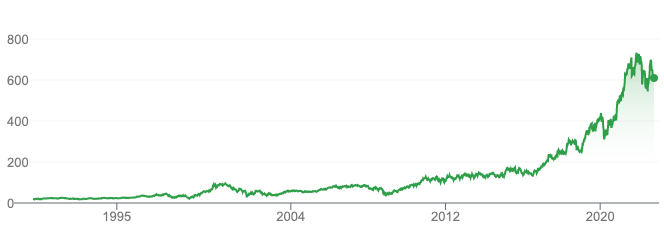

En el 4T, las ventas podrían desacelerar hasta +7% para cumplir las previsiones. Por el lado de los márgenes, el poder de fijación de precios permitirá trasladar, al menos parcialmente, el incremento de costes. Una situación financiera saneada (DN/EBITDA 0,4x) y la fuerte capacidad de generación de caja dotan al grupo de capacidad para seguir invirtiendo en innovación y marketing y capturar cuota de mercado mientras mejora la remuneración a los accionistas (dividendo 2021 +66,7% hasta 10€/acción). Mantenemos recomendación de compra y ajustamos nuestro P. Objetivo hasta 765€ (vs 800€ anterior) por una tasa de descuento más elevada.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.