La reunión del FOMC de hoy concita especial interés y atención de expertos y mercados, las expectativas de subir tipos 0.50 puntos se han desvanecido tras los escándalos bancarios de la semana pasada y aunque muchos llaman a la Reserva Federal para que recorte la tasa de interés oficial, en un intento de preservar la estabilidad financiera y bancaria, otros muchos lo hacen para que suba 0.25 puntos con el fin de relajar las presiones de precios.

BlackRock: «We stay underweight equities, downgrade credit and prefer short-term government bonds…We don’t see central banks coming to the rescue with rate cuts but using other tools to ensure financial stability. The Fed is set to hike this week».

Citi: «Tighter credit conditions are a consequence of rate hikes, not necessarily a ‘substitute’…The available evidence suggests sustained policy rates above 5.5% (which is now no longer priced) may ultimately be required to adequately slow the economy«.

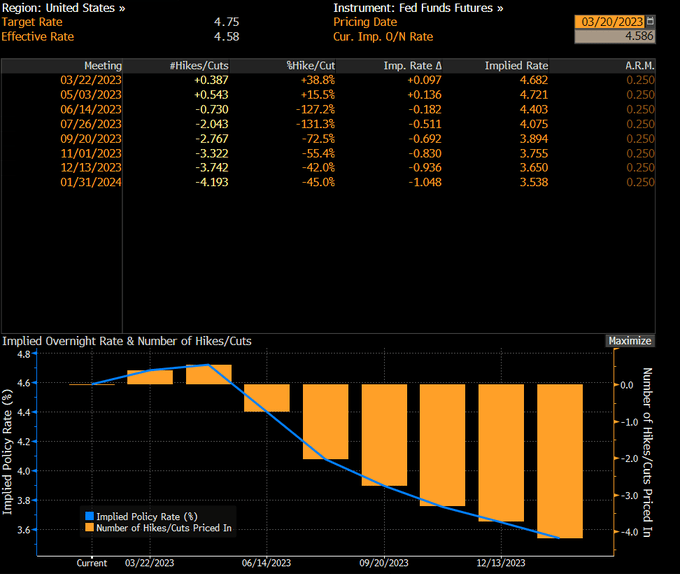

La cuestión que intuyo tendrá más trascendencia aún del debate de subir o no los tipos hoy es más bien el nivel de tipos considerado para la tasa terminal y la fecha a partir de la cual la FED pivotará y comenzará a reducir los tipos.

En principio, el mercado está descontando ligera alza de tipos en el más corto plazo y la primera rebaja de tipos tan pronto como el mes de junio.

IMO, el pivot no llegará al menos hasta otoño, a menos que la crisis bancaria se agudice.

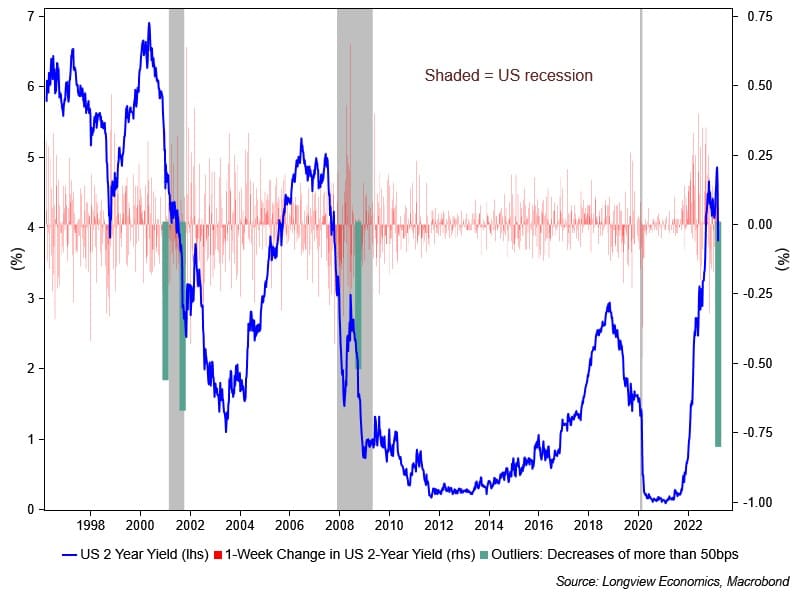

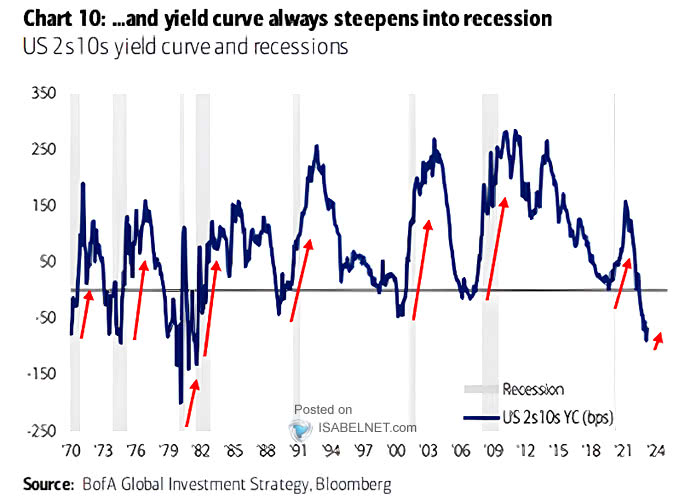

Las últimas veces que la rentabilidad del bono a 2 años de EEUU se han desplomado más de 50 pb en tan breve espacio de tiempo fueron sonadas y aún hoy recordadas. Coincidió con el pinchazo de la burbuja tecnológica del año 2000, el tristemente famoso 11-S del año 2001 o la crisis subprime del año 2008.

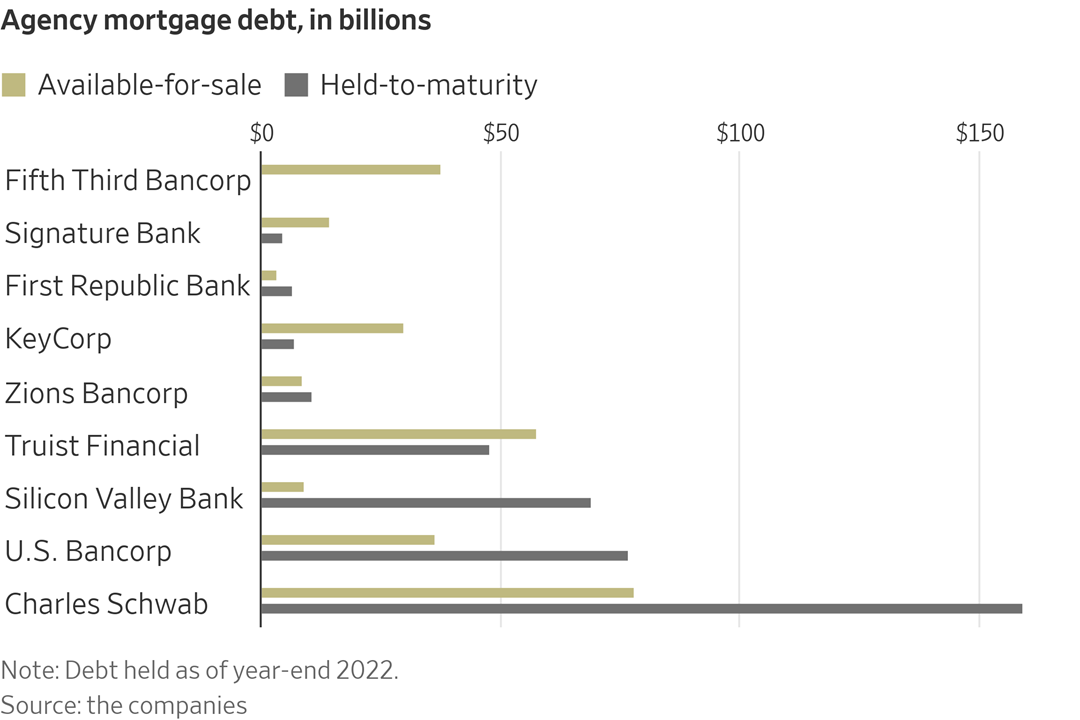

La presión que suponen las subidas de tipos para los bancos es notoria, particularmente para los más pequeños, regionales y para los más expuestos.

Además de la subida de la morosidad, del crédito concedido a empresas zombis o a REITS, comentado en distintos post recientes, existe un verdadero problema adicional para las cuentas de la banca, se trata del gigantesco sector hipotecario con cerca de $8 billones (trillion) en crédito vivo.

La hipotecas son activos en principio considerados tan seguros o con el mismo riesgo que la deuda soberana, pero no exactamente.

Los denominados Bonos hipotecarios de agencia están respaldados por las hipotecas abiertas y la mayoría a su vez garantizados por Fannie Mae y por Freddie Mac, es por eso que los bancos, fondos de pensiones, aseguradoras o fondos de inversión tienen sus carteras muy cargadas con este tipo de activos.

El recién quebrado Silicon Valley Bank tenía invertida la mayor parte de su cartera de inversión en estos productos.

Charles Schwab es el que presenta mayor exposición entre los pequeños, de ahí la huida de capitales la semana pasada, hubo reembolso de depósitos por importe aproximado de $8.500 millones.

La deuda hipotecaria, igual que la soberana están estrechamente expuestos a la situación y ciclo de tipos de interés oficiales y son susceptibles de caer de precio y generar minusvalías multimillonarias tal como ha sucedido tras la histórica y potente caída del precio de la deuda durante 2022 (el conjunto de la banca tiene un volumen estimado de minusvalías latentes en deuda soberana cercano a los $700.000 millones).

Silicon Valley Bank fue una víctima del súbito cambio de ciclo de tipos, no la única conocida ni la última en sucumbir al ciclo.

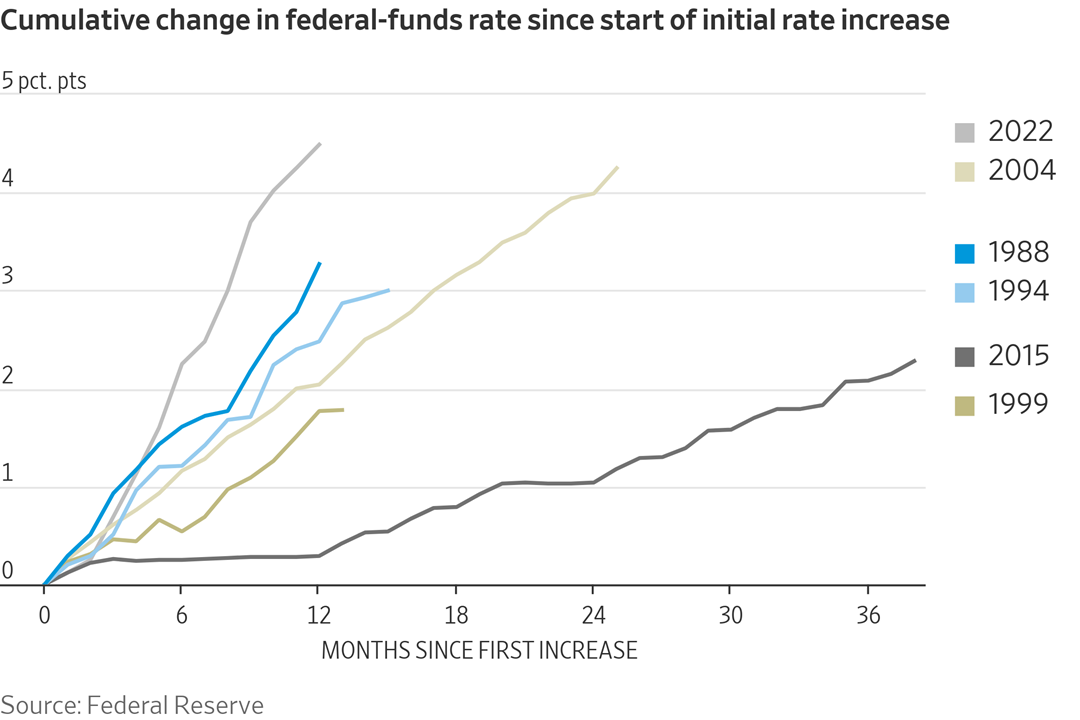

La rapidez e intensidad de las subidas de los tipos de interés ha sido excepcional, histórica, y ha pillado a muchos con el pie cambiado.

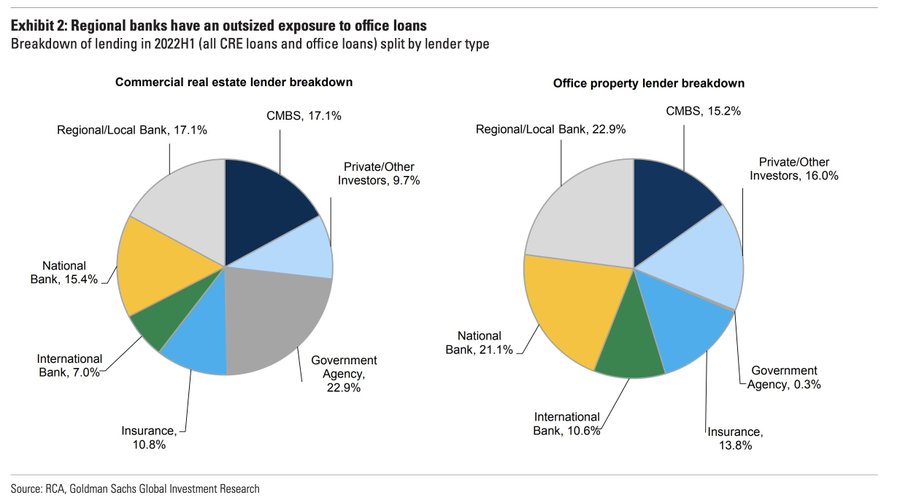

Según afirma Goldman Sachs, los bancos pequeños han estado aumentando su participación en hipotecas comerciales frente a los grandes bancos y además, los bancos regionales tienen una exposición desmesurada al inmobiliario, a préstamos para oficinas.

La situación crediticia del sector inmobiliario de oficinas y locales comerciales es extremadamente delicada, la supervivencia de muchos operadores y también, por tanto, de sus financiadores, pende de un hilo.

Así las cosas, la Secretaria del Tesoro EEUU, Sra Janet Yellen ayer en una conferencia ante el «Bankers Washington DC Summit» consciente de lo delicado de la situación defendió la reacción de emergencia de la FED y admitió problemas de riesgo sistémico así como eventuales actuaciones si fuese necesario:

- “The situation demanded a swift response.”

- “Our intervention was necessary to protect the broader U.S. banking system.”

- “And similar actions could be warranted if smaller institutions suffer deposit runs that pose the risk of contagion.”

El peligro de riesgo sistémico es tal que ayer circulaba el rumor de que las autoridades estarían planeando garantizar todos los depósitos bancarios USA. El Fondo de Garantía de Depósitos -FDIC- actualmente cubre hasta $250.000 por cuenta, pero tampoco está suficientemente capitalizado como para atender un verdadero evento de crédito.

Y de acuerdo con la última encuesta entre gestores de fondos elaborada por Bank of America, el riesgo de crédito es ahora la principal inquietud y peligro que observan en los mercados.

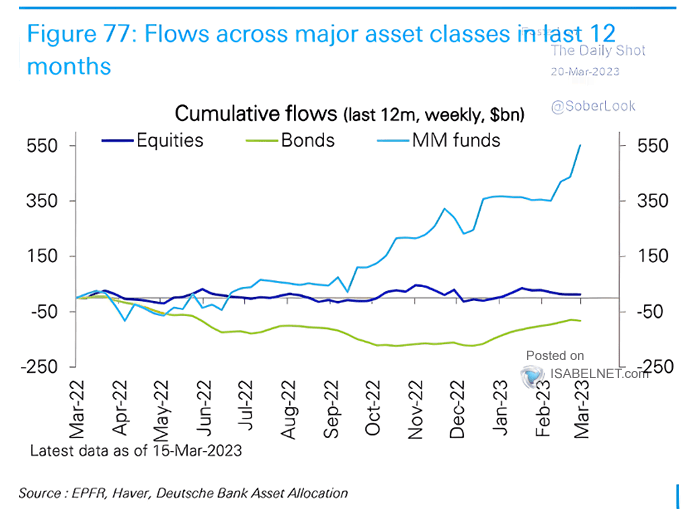

El mercado viene tiempo interpretando el impacto del excitado ciclo de tipos sobre las inversiones y reduciendo exposición al riesgo en un claro éxodo hacia fondos monetarios de riesgo más bajo y controlado.

La llegada de dinero a la renta fija de corto plazo en mayor medida que a largo plazo puede impactar aplanando la posición de la curva y, como en anteriores ocasiones, preludiar la llegada de recesión económica.

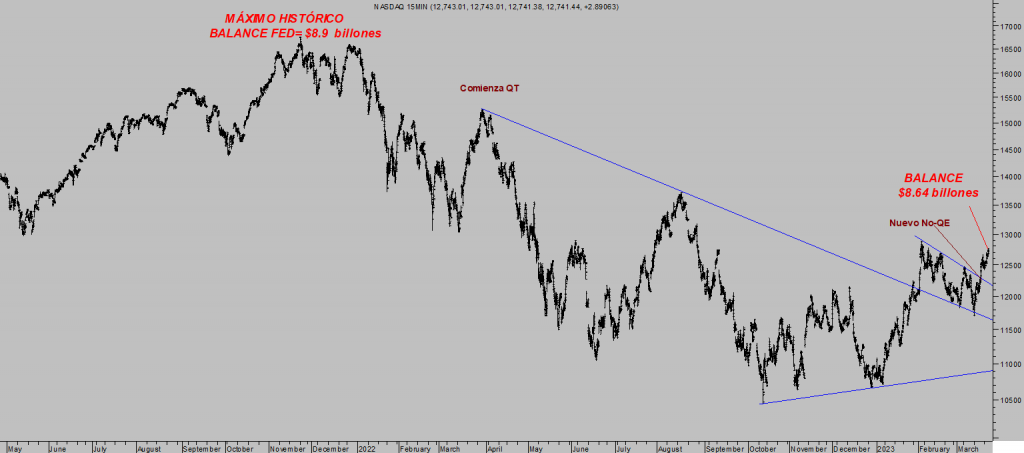

Los mercados han optado por celebrar la llegada de un nuevo programa No-QE e ignorar la crisis bancaria, de momento!. En tanto respeten las referencias de control (reservado suscriptores) y atendiendo al sentimiento, a la estacionalidad y al análisis técnico y de pauta, las alzas podrían continuar

NASDAQ-100, 15 minutos.

Tras el FOMC de hoy es posible que surja un rápido proceso de ventas y caída de las cotizaciones, estaremos alerta y vigilantes.

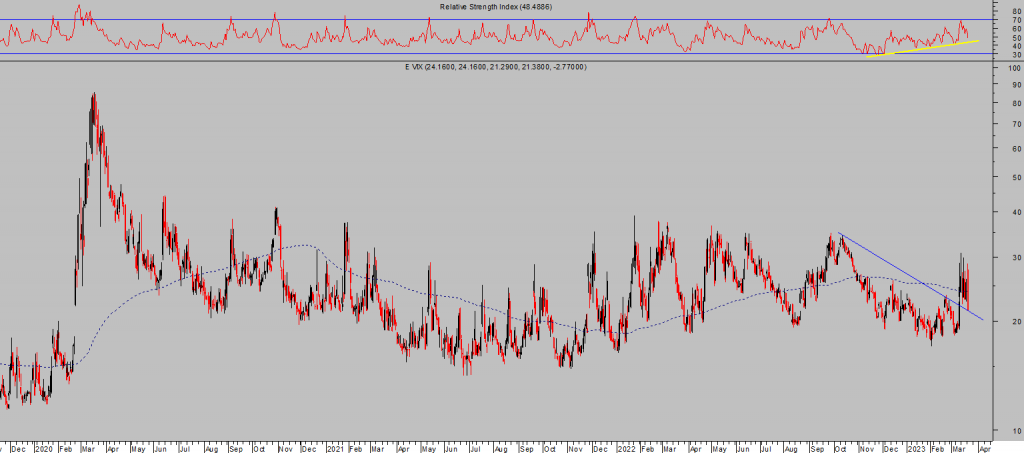

Se espera volatilidad en los mercados.

VIX, ÍNDICE VOLATILIDAD IMPLÍCITA S&P500

La FED subirá, presumiblemente, 0.25 puntos los tipos de interés y parece un hecho descontado por la mayoría de expertos, pero más importante que la decisión de hoy será el comunicado y la posterior rueda de prensa del Sr. Powell.

Hoy será muy interesante observar el despliegue de habilidad e ingenio del laboratorio de comunicación de la FED, buena falta hace.

Stay Tunned!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com