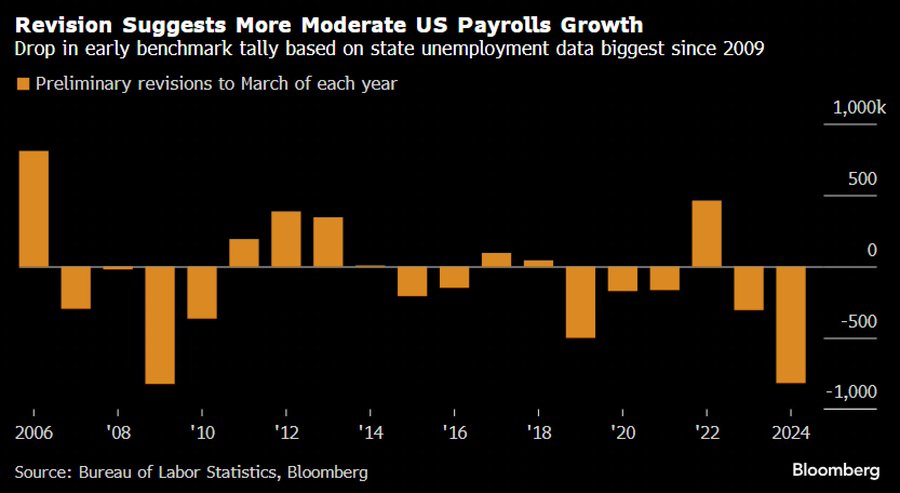

El gobierno americano actualizó ayer los datos oficiales de creación de empleo, rectificando unos niveles exageradamente inflados y poco creíbles, un secreto a voces que muchos analistas hemos venido señalando en los últimos meses.

El Bureau of Labor Statistics reconoció que la creación de empleo ha sido inferior a los datos oficiales de los últimos 12 meses en nada menos que 818.000. Los informes de empleo han sumado de media cada mes 68.000 empleos fake a la estadística, la mayor rectificación de los datos llevada a cabo en los últimos 15 años.

El BLS había registrado una media de creación de 242.000 empleos cada mes, en realidad han sido 174.000.

REVISIÓN BLS CREACIÓN DE EMPLEOS EEUU.

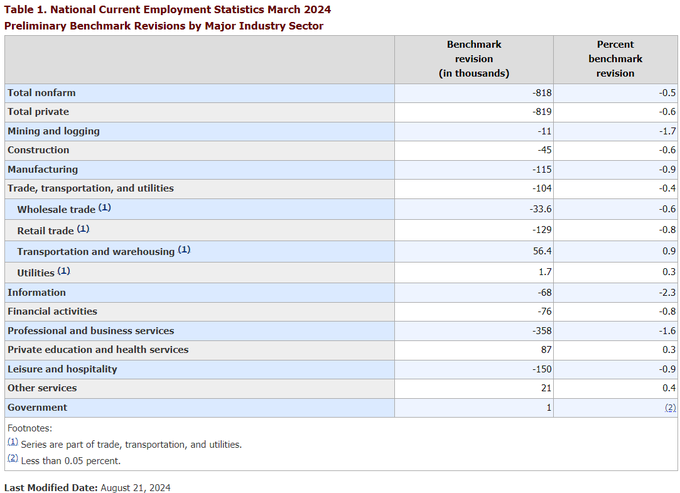

Desglose de revisión de creación de empleos por sector.

REVISIÓN CREACIÓN DE EMPLEOS POR SECTOR

La revisión de empleos estaba dentro de la amplia horquilla proyectada por el consenso y el mercado no se dio por aludido, incluso cerró la jornada de ayer en números verdes, liderado por las alzas del Nadsaq +0.557%, y seguido por los índices S&P500 +0.42% y Dow Jones +0.14%.

La Reserva Federal ayer publicó las actas de la última reunión del FOMC el pasado 31 de julio y sin novedades relevantes, el mercado recibió con agrado el guiño esperado respecto de inminente bajada de tipos de interés.

- “The vast majority of participants observed that if the data continues to come in about as expected, it would likely be appropriate to ease policy at the next meeting,”

- “several participants observed that the recent progress on inflation and increases in the unemployment rate had provided a plausible case for reducing the target range 25 basis points at this meeting or that they could have supported such a decision.”

- “With regard to the outlook for inflation, participants judged that recent data had increased their confidence that inflation was moving sustainably toward 2 percent,”

- “Almost all participants observed that the factors that had contributed to recent disinflation would likely continue to put downward pressure on inflation in coming months.”

- “Some participants noted the risk that a further gradual easing in labor market conditions could transition to a more serious deterioration.”

El recorte de tipos en la reunión del 18 de septiembre parece asegurado, tal como también descuentan los mercados de futuros monetarios.

Ahora lo importante es la cuantía, 0.25 o 0.50 puntos, y mirar adelante tratando de vislumbrar la forma en que continuará el nuevo ciclo de rebajas de tipos, considerando que la FED permanece con su relato «soft landing», como por otra parte históricamente siempre ha hecho.

Nunca las autoridades han anticipado periodos de contracción económica o recesión, al menos públicamente, y suelen advertir enfriamiento y normalización del ciclo expansivo igual que actualmente.

Pero existen numerosos indicadores y testigos que desafían frontalmente el relato soft landing, los repasaremos de nuevo en el post de mañana.

Las bolsas han recuperado prácticamente toda la caída de julio y el SP500 se encuentra aproximadamente a un 1% de distancia de los máximos del 16 de julio.

S&P500, diario

Según distintas métricas de sentimiento los inversores han olvidado por completo lo sucedido en julio y han recuperado el optimismo y complacencia, si cabe con mayor intensidad que antes de la corrección.

El sentimiento de los pequeños inversores, medido por AAII, es alcista en un 51.8% y sólo un 23.7% son bajistas, son los niveles más extremos registrados en meses.

Por otra parte, según Investor Intelligence el 50% de los inversores se declara alcista y el 22% bajista, lecturas de gran complacencia y muy similares a las recogidas por AAII.

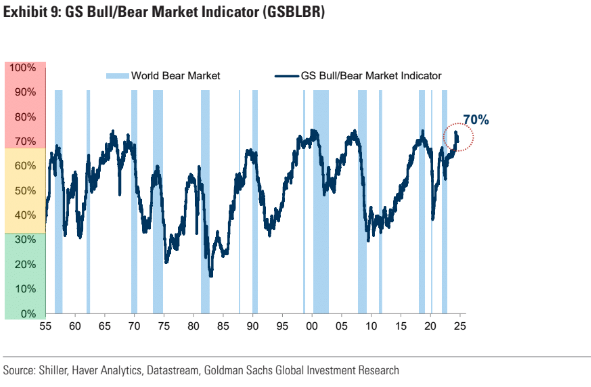

El índicador Bull/Bear de Goldman Sachs ha alcanzado niveles coincidentes con los alcanzados previamente al inicio de mercados bajistas.

BULL/BEAR INDICATOR, GOLDMAN SACHS.

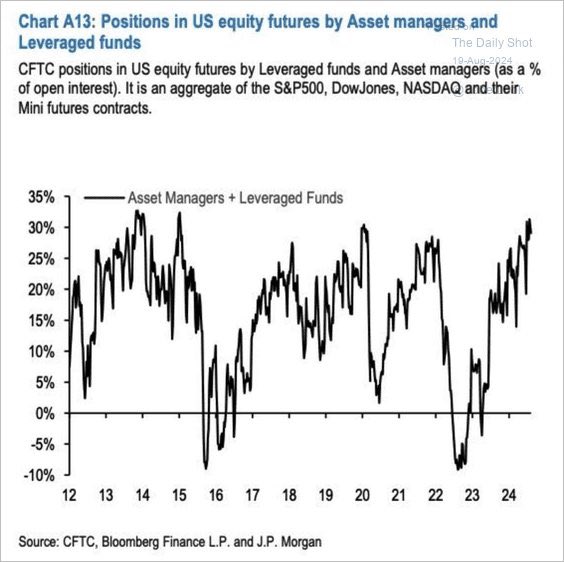

El posicionamiento de los inversores en los grandes índices (Dow, Nasdaq y SP500), medido a través del agregado de mercado de futuros y fondos apalancados, se encuentra en zona de máximos de los últimos años.

POSICIONAMIENTO EN FUTUROS Y FONDOS APALANCADOS

También las lecturas del Ratio Rydex Bear/Bull sugieren gran optimismo y tranquilidad de los inversores con sus posiciones.

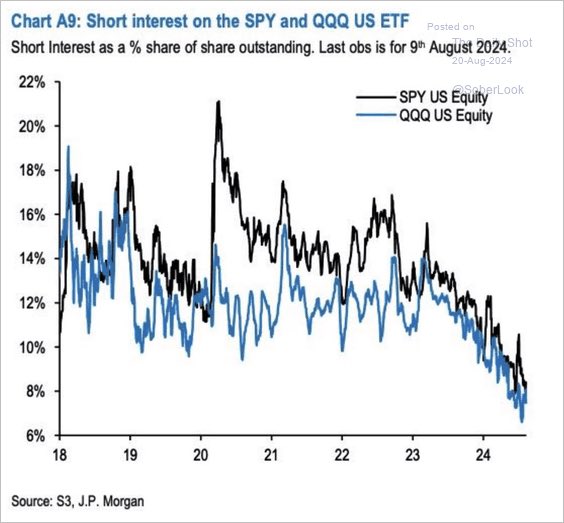

Además, el posicionamiento bajista o posiciones cortas abiertas contra el SP500 y Nasdaq a través de sus respectivos ETFs se ha desplomado y se sitúa en zona de mínimos plurianuales.

POSICIONES CORTAS ABIERTAS CONTRA ETFs DE SP500 Y NASDAQ

El crash sufrido por la volatilidad en las últimas dos semanas ha sido histórico y junto con el intenso rebote de las cotizaciones desde los mínimos del 5 de agosto han motivado el regreso de la complacencia y optimismo total de los inversores, confianza extrema reflejada tanto por las encuestas como por el posicionamiento. Cuidado!.

NASDAQ-100, 60 minutos.

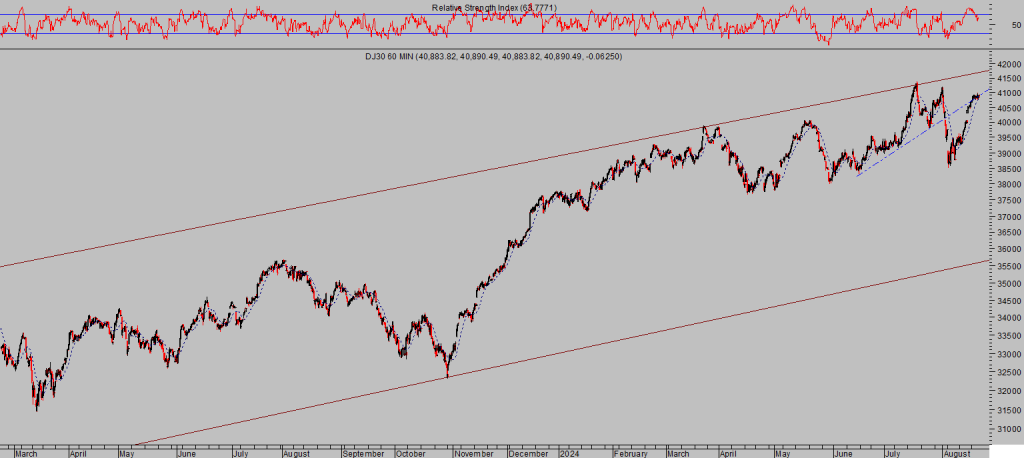

DOW JONES, 60 minutos

DAX-40, 60 minutos.

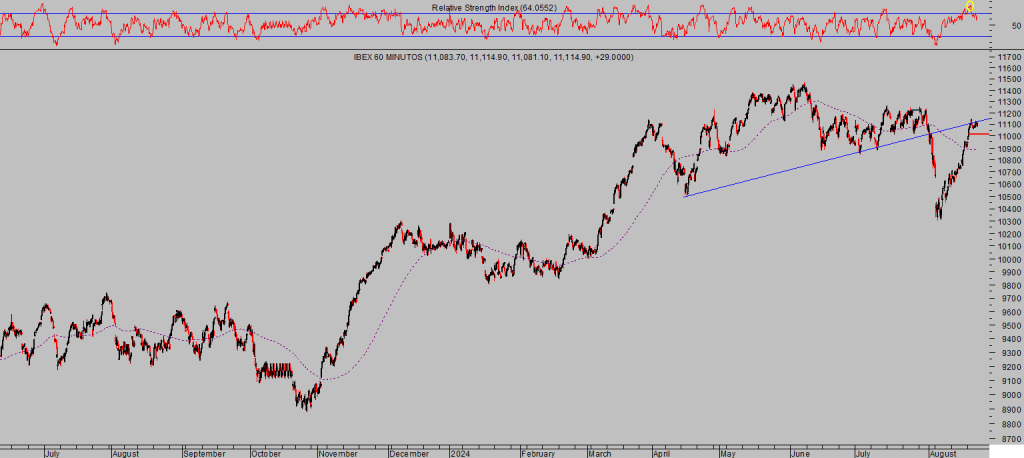

IBEX-35, 60 minutos.

El índice de volatilidad implícita del SP500 -VIX- sube cuando aumenta la incertidumbre, entonces los inversores reducen exposición al riesgo y venden acciones presionando las cotizaciones a la baja.

Así sucedió en la corrección de julio y conseguimos excelentes rentabilidad comprando volatilidad justo antes del inicio.

ETF VOLATILIDAD -LVO-, diario

También actuamos contra el índice Nasdaq a través de un sencillo ETF bajista, con estrategia de riesgo ínfimo y muy controlado, que generó suculentos beneficios.

ETF NASDAQ BAJISTA -QQQS-, diario

Mucho cuidado ahora que los mercados han regresado a zona de máximos.

Los inversores han perdido el miedo y más bien se encuentran en modo excesivamente complaciente justo cuando está a punto de comenzar un periodo estacionalmente débil para las bolsas y muy particularmente fuerte para la volatilidad (a escasas semanas de la celebración de las elecciones USA).

Stay Tunned!