Estas dos últimas semanas hemos vivido una auténtica montaña rusa en el SP500:

- Hace dos semanas: El SP500 tuvo su peor semana desde marzo de 2023, mientras que el NASDAQ registró la peor desde junio de 2022.

- La semana pasada: Los mejores registros del año para el SP500, que subió un 4% con ganancias diarias en todas las sesiones, como también para el Nasdaq, con una subida del 6%.

Por otro lado, fuimos testigos de la recuperación del Dow Jones Industrial Average, que tuvo su segundo cierre diario más alto de la historia, de un Bitcoin en remontada, como de la subida de los bonos del Tesoro de EE.UU. El oro está alcanzando máximos históricos, y la la Reserva Federal se prepara para un recorte de tipos inminente.

¿Qué nos dicen estas señales sobre la fortaleza del actual mercado alcista a largo plazo?

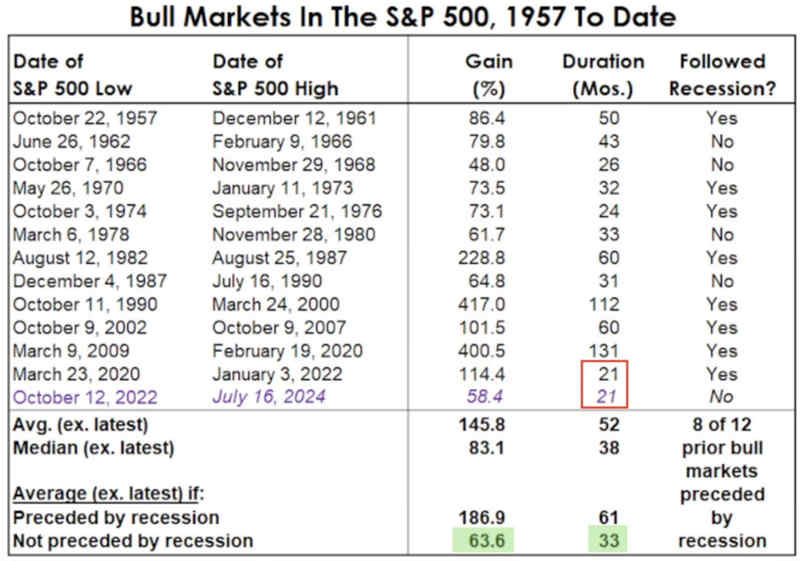

En la actualidad, la duración de este mercado alcista (21 meses) es la más corta registrada, coincidiendo con la del último mercado alcista que terminó en enero de 2022. Sin embargo, la duración media de un mercado alcista es de 33 meses, lo que sugiere que este ciclo podría extenderse hasta mayo de 2025.

Históricamente, en condiciones similares, la ganancia promedio durante un mercado alcista es del 63,6%, lo que situaría al SP500 en 5.852 puntos.

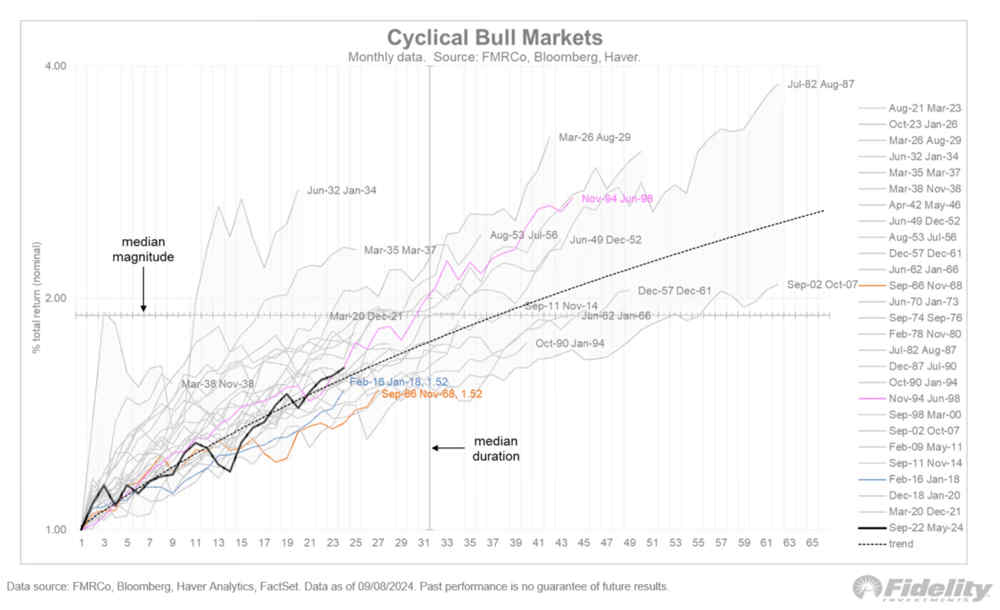

El gráfico anterior ilustra claramente nuestra posición dentro de un ciclo alcista típico. Después de 21 meses, no parece lo suficientemente «maduro» como para concluir que ha terminado. Por suerte, estos eventos no deberían ser una sorpresa para nadie (espero).

Además, confío en que las condiciones actuales persistan: datos macroeconómicos robustos y dinámicos que impulsen la tendencia alcista, junto con un entorno desinflacionista y un sólido crecimiento de los beneficios.

Estos factores deberían respaldar un movimiento alcista sostenido. Por supuesto, en este entorno, es inevitable que los precios de los activos experimenten correcciones. Acabamos de vivir una, y parece que los índices están volviendo a alcanzar nuevos máximos, como hemos observado en los últimos trimestres.

Teniendo esto en cuenta, a continuación se presentan dos datos clave que conviene vigilar en estos momentos para evaluar la fortaleza del mercado bursátil.

1. La inflación IPC sin refugio fue del +1,07% interanual en agosto de 2024

Estas cifras muestran una clara desinflación, ralentizándose desde el +1,73% interanual de julio de 2024.

A esto debemos añadir que el gráfico muestra cómo la tasa de inflación agregada no refugio está muy por debajo del objetivo del 2% de la Reserva Federal, lo que es crucial dado que es el componente más grande y más rezagado de la cesta del IPC.

Eso no sólo está por debajo del objetivo del banco central estadounidense, sino también por debajo del rango histórico de hace más de 50 años.

2. Relación entre el rendimiento de los bonos del Tesoro a 6 meses y los fondos de la Reserva Federal

El gráfico muestra la probabilidad de que la Reserva Federal recorte los tipos en unos 100 puntos básicos en los próximos seis meses.

El diferencial entre el rendimiento a 6 meses y los fondos de la Reserva Federal, actualmente en torno al -0,7%, podría mantenerse estable tras el próximo recorte del 0,25%, lo que indicaría que podría producirse una reducción adicional del 0,7% en los próximos seis meses. En conjunto, esto apunta a un posible recorte de tipos de alrededor del 1,0% durante el próximo semestre.

En conclusión, estos indicadores podrían ser el próximo catalizador alcista si las condiciones macroeconómicas se mantienen firmes.

«Este artículo se ha redactado únicamente con fines informativos; no constituye una solicitud, oferta, consejo, asesoramiento ni recomendación para invertir, y no pretende incentivar de ninguna manera la compra de activos. Cabe recordar que cualquier tipo de activo debe ser evaluado desde múltiples perspectivas y conlleva un alto nivel de riesgo. Por lo tanto, cualquier decisión de inversión y el riesgo asociado son responsabilidad exclusiva del inversor».

Calogero S./Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.