Análisis de los resultados de Amazon

Principales cifras frente al consenso (Bloomberg):

- Ventas 158.877 millones de dólares (+11% a/a) vs 157.289 millones de dólares (+9,9%) esperado.

- EBIT 17.411 millones de dólares (+55,6%) vs 14.746 millones de dólares (+30%) esperado.

- BPA 1,43 dólares vs 1,16 $ esperados.

Por divisiones:

- Norteamérica 95.537 M$ (+8,7%) vs 95.220 M$ esperados.

- Internacional 35.888 M$ (+11,7%) vs 334.555 M$.

- Amazon Web Services (AWS) 27.452 M$ (+19,1%) vs 27.490 M$ (+19,2% a tipo de cambio constante).

En 4T 2024 la compañía prevé Ingresos de 181.500M$/188.500M$, con crecimiento de +7%/+11% (vs 186.360M$ esperado), y un EBIT de 16.000M$/20.000M$ (vs 17.490M$ esperado por el consenso).

Opinión de los resultados de Amazon

Los resultados baten las expectativas, impulsados por el fuerte crecimiento del negocio en la nube (AWS) y los ingresos de la plataforma online +19% hasta 14.300 M$). Los ingresos del 3T24 mantienen la tracción de los trimestres anteriores (+10% en 2T, +12% en 1T).

El Prime Day resultó en un aumento récord de suscriptores a Prime, lo que apoyará el crecimiento de las ventas online. Los clientes de Prime gastan 2x más que los clientes no suscritos. El negocio de publicidad crece a buen ritmo y Amazon ya es el tercer operador más grande tras Google y Meta. Con una cuota global del 9%, el grupo tiene potencial de crecimiento.

Además, el grupo está reduciendo los tiempos de entrega para enfrentar la competencia creciente de Walmart y Temu en una campaña de Navidad que el grupo anticipa robusta. El Margen EBIT aumenta desde 7,8% en 3T23 hasta 11,0% en 3T24. El aumento de ingresos y los esfuerzos de reestructuración permiten una mejora del margen de 320 pb. Con una cuota de mercado del 47% en el negocio en la nube en 2023 (55% excluyendo China), Amazon sigue siendo una de las compañías más beneficiadas por la adopción de IA generativa, situándose entre los proveedores preferidos de los usuarios de servicios/apps basadas en IA, aunque el esfuerzo inversor y una moderación del consumo frenan las perspectivas de crecimiento a corto plazo.

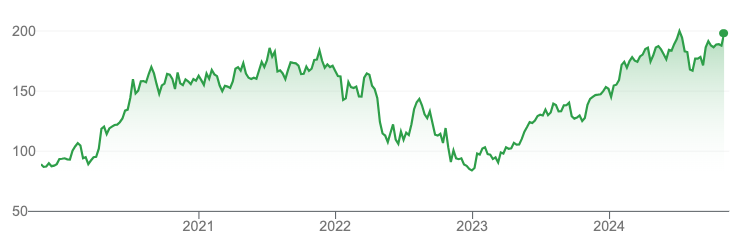

Mantenemos una opinión favorable sobre el valor. Es uno de los valores de nuestra cartera modelo de acciones americanas.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso. El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.