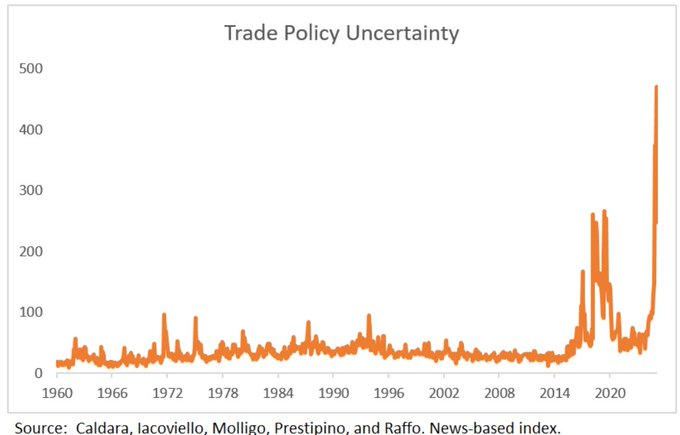

El perfil ciclotímico que Trump está poniendo en práctica con las relaciones internacionales, comerciales, diplomáticas, etc… cambiando de opinión cada segundo, genera gran desconcierto, una incertidumbre históricamente inusual y un clima adverso para los negocios que está pasando factura a los mercados financieros:

INCERTIDUMBRE SOBRE POLÍTICAS COMERCIALES.

La ausencia de certidumbre es enemiga de la inversión y no sólo en los mercados de renta variable, también la renta fija sufre cuando falta visibilidad y mínimas garantías que permitan valorar el futuro con confianza.

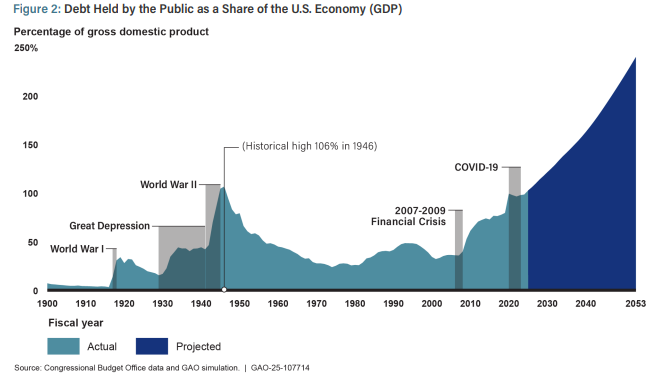

En ese sentido, el gobierno americano viene tiempo demostrando incapacidad para gestionar sus cuentas satisfactoria y disciplinadamente y además proyectando un futuro (según el Congressional Budget Office) cada vez más oscuro para la evolución de las deudas.

La Ley de Retornos Decrecientes se impuso sobre la acumulación de deuda hace varios lustros pero las autoridades (de todo color político) han seguido ignorando la realidad y creando cada vez más unidades de deuda para generar la mima unidad de PIB han ahondado en el impacto de esa fatídica Ley de Retornos Decrecientes.

Bush añadió en su legislatura cerca de $6.1 billones a la deuda USA, después llegó Obama y en dos legislaturas sumó otros $8.3 billones. En 2017 Trump tomó la presidencia y la deuda siguió escalando, sumó en esa legislatura otros ~ $8 billones (en buena medida por la pandemia) y finalmente Biden dio otro empujón a la deuda de algo más de $6 billones.

Entre todos, la deuda USA alcanza niveles escalofriantes de ~$37 billones (sólo la deuda computable), los compromisos de pago de la administración son insoportables, los déficit no paran de crecer y, además, los tipos de interés han subido y elevado la factura anual de intereses del Tesoro hasta ~$1.1 billones al año.

La confianza de los inversores internacionales se ha deteriorado, están reduciendo exposición al mercado de deuda USA y dejando de acudir a comprar en las emisiones del Tesoro, con razón.

Se comenta que China ha reducido su exposición en los últimos trimestres (desde cerca de $1.4 billones hasta aproximadamente $850.000 millones) como herramienta en la guerra entre las dos potencias por el liderazgo mundial. Es probable aunque también que si las cuentas USA estuvieran equilibradas y el futuro fiscal estable, quizá China hubiera actuado de manera diferente.

El gasto del gobierno en 2024 rondó los $7 billones, deberían ser costeados con los ingresos fiscales que fueron de $4.92 billones (el gasto en intereses supone ya un 20% de la recaudación fiscal).

Estos números de 2024 se dieron con una economía creciendo al 2.5% y con la tasa de paro en zona de mínimos históricos alrededor del 4%.

Si la economía se enfría, peor si sufre una recesión, la situación tenderá a empeorar. Los ingresos fiscales suelen mermar entre un 10% y 20% en periodos recesivos. Simultáneamente, los gastos (protección social) tienden a crecer.

Este panorama se presenta a las puertas de un calendario de vencimientos de deuda para los próximos 12 meses salvaje, expuesto detalladamente en post reciente. Cuestión que acerca más la situación al dilema «inflar o morir» de la FED, que tanto nos concierne y explicamos en numerosos posts desde el pasado verano.

«There is no means of avoiding the final collapse of a boom brought about by credit expansion«. Ludwig von Mises

Y en estas condiciones, este viernes 14 de marzo vence la extensión puntual pactada por los dos partidos el 2 de enero para ampliar la financiación del gobierno y evitar un «shutdown» o imposibilidad el gobierno para financiarse que da lugar a un recorte imperativo del gasto.

Trump necesita conseguir acuerdo para elevar el limite de deuda, con el partido demócrata y un clima entre partidos bien negativo, o bien el congreso emitir una «continuing resolution» para permitir la financiación de los gastos de la administración, o habrá problemas para atender sus compromisos.

El propósito de Trump de restar peso al gobierno y aumentar presencia del sector privado en la economía contiene riesgos de corto plazo (hasta comprobar si es factible) e incertidumbre. La intención de reducir el déficit pasa por recortar los gastos -DOGE- también contiene tintes negativos para la economía (y mercados) y un impacto sobre el consumo que será decisivo monitorizar dada la complicada situación del consumidor USA y su aporte (70%) a la formación del PIB.

Los inversores están respondiendo a la incertidumbre y a los potenciales problemas, incluidos los de deuda, con nervios que se han trasladado al mercado de renta variable con ventas que han provocado gran severidad bajista.

En las últimas semanas hemos venido informando de la realidad del mercado, del peligro de sumarse al optimismo de la masa, un FOMO infundado y no compartido por los expertos. En numerosos posts hemos señalado la peligrosa discrepancia entre el posicionamiento de los particulares en niveles record y el de las manos fuertes (instituciones, CTAs e insiders) vendiendo. Comportamiento combinado que se denomina de distribución de acciones y advierte cambio de tendencia.

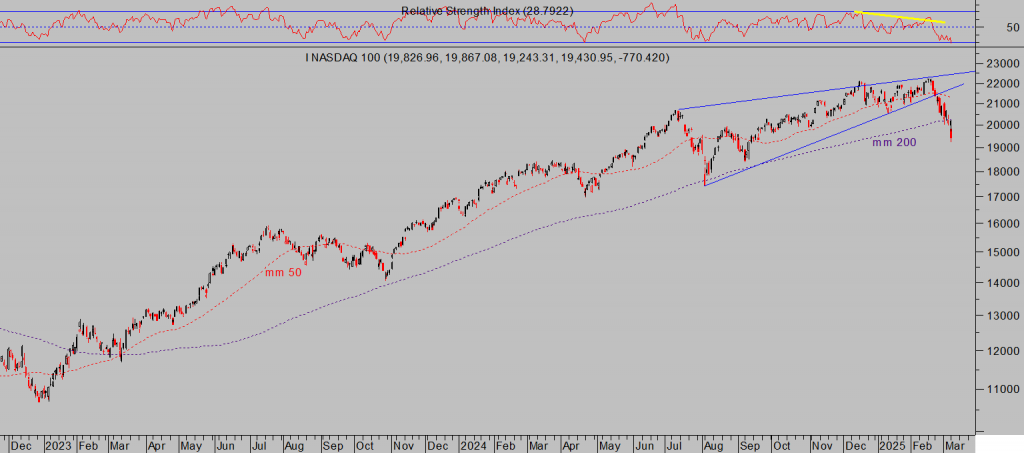

El mercado ha girado finalmente a la baja con dureza, el Nasdaq acumula caídas cercanas al 12% desde máximos y el SP500 del ~8%.

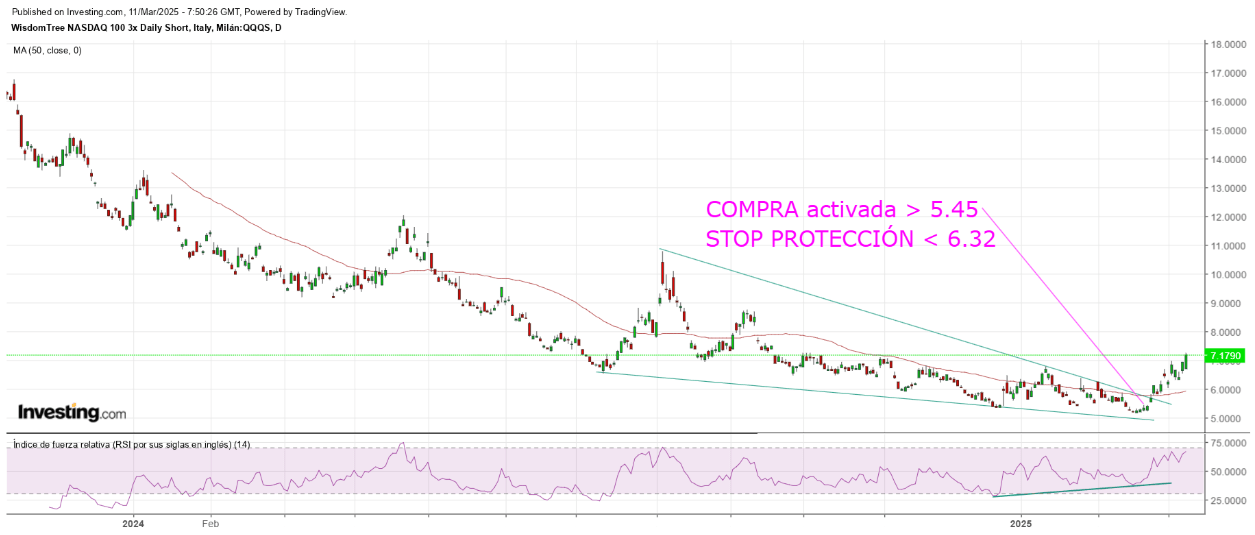

Gracias a lo que nuestros lectores están ganando mucho dinero (+30%) con esta sencilla estrategia.

ETF NASDAQ BAJISTA x3 -QQQS-, diario.

El post del viernes BCE en pérdidas. Bolsas europeas en máximos y riesgo de desplome en USA recordaba que «cuando un mercado no responde (rebota) en situaciones de sobreventa y pautas bajistas extendidas, y al contrario decide intensificar los descensos, entonces el riesgo de fuertes caídas aumenta muy considerablemente«.

Pues así ha sucedido, el viernes las bolsas cayeron fuerte y después recuperaron el susto para cerrar en positivo pero ayer de nuevo se precipitaron a la baja, tal como advertíamos en el post publicado por la mañana: «atención, ya que cuando el mercado decide provocar una verdadera capitulación perfora referencias clave, obliga a muchos inversores y gestores a reducir exposición, generando estrés, situaciones de pánico, volatilidad y rápidas caídas».

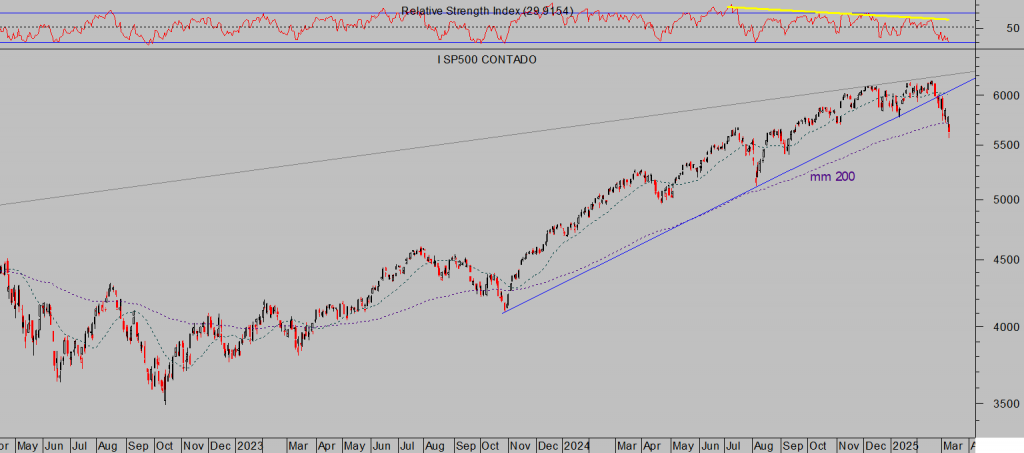

Los índices cayeron ayer con gran virulencia conduciendo a los índices a perforar claramente las medias móviles de 200 sesiones,

NASDAQ-100, diario

S&P500, diario.

DOW JONES, diario.

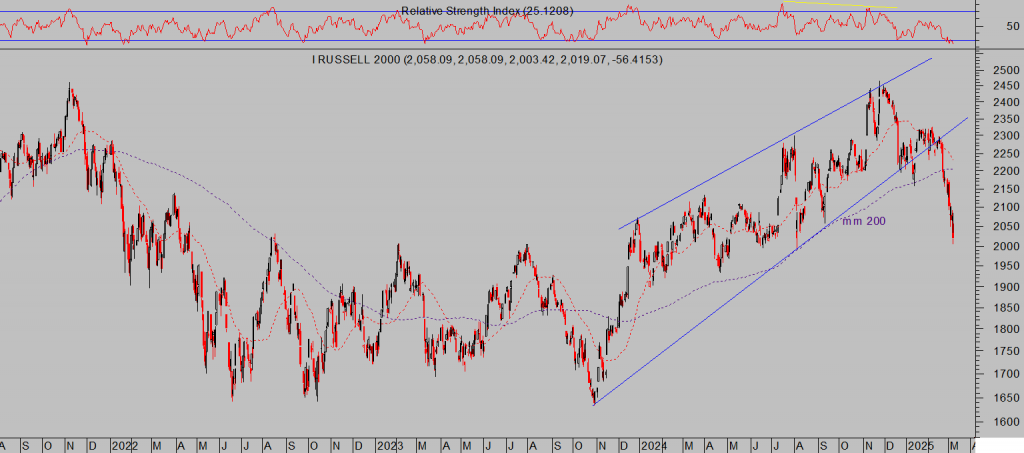

Las caídas se han cebado con un sector hasta hace pocas semanas estrella, con la llegada de Trump al poder todo el mundo pensaba que las pequeñas y medianas empresas saldrían beneficiadas, muchos analistas recomendaron Russell-2000 e incluso las encuestas -NFIB- mostraron una fuerte aumento del optimismo.

Simultáneamente, en distintos posts trasladamos las posibilidades reales, lejos de la euforia del momento, de un sector en el que cerca del 40% de las empresas pierde dinero.

Hoy comprobamos que el optimismo de entonces fue tan inexplicable como tramposo, el índice Russell pierde cerca de un 20% desde máximos y ahora nadie recomienda comprar pequeñas y medianas empresas, cuando sería más pertinente.

RUSSELL-2000, diario.

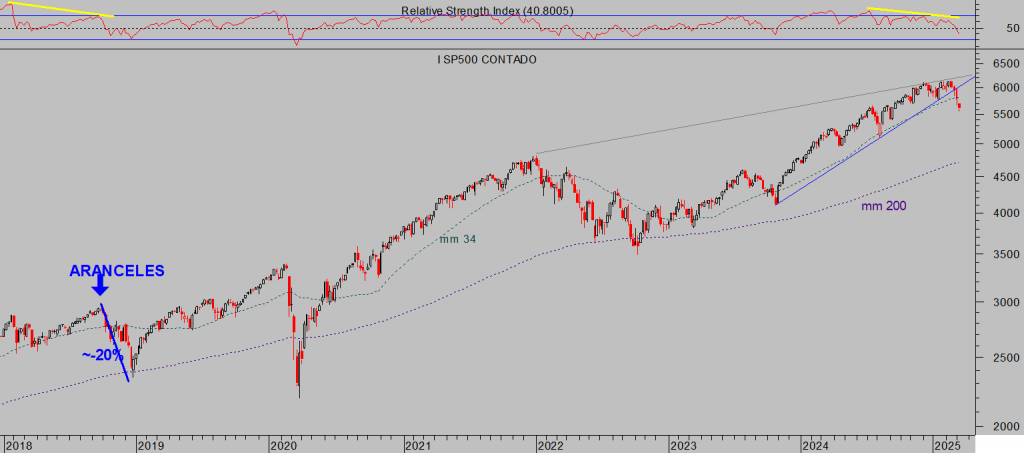

También fue un 20% fue lo que terminó corrigiendo el SP500 en 2018 cuando el Sr. Trump decidió aplicar las políticas proteccionistas, aranceles, que está imponiendo ahora.

S&P500, semana.

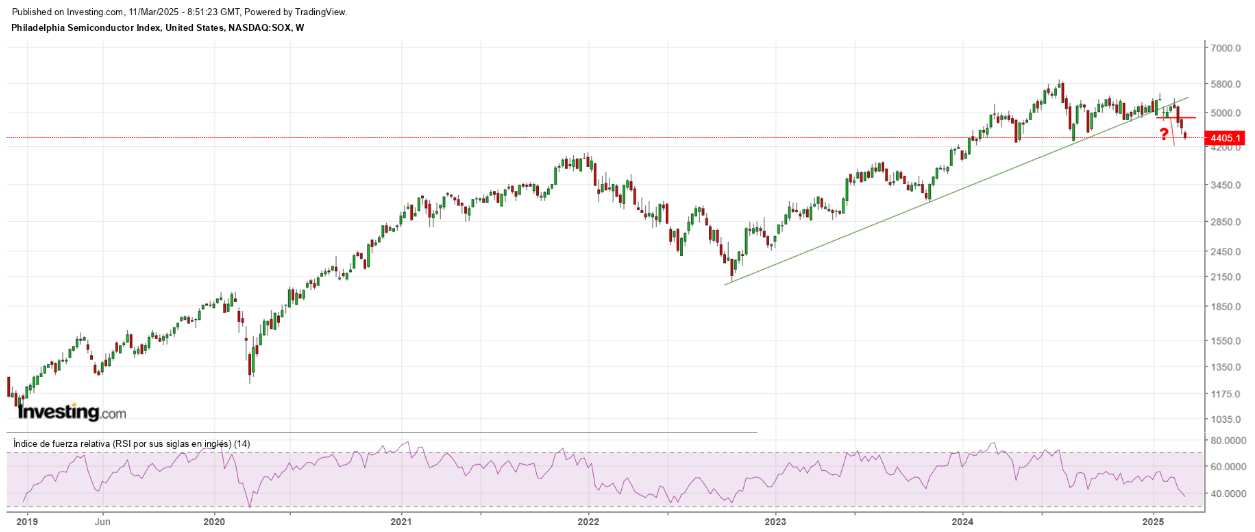

Otro sector que venimos analizando estrechamente, el de semiconductores, por su fuerte influencia sobre el conjunto del mercado en los últimos años y por el interés que despertaba la debilidad técnica que venía manifestando, ha sufrido una intensa corrección (casi un -20% desde el 21 de febrero) y se aproxima hacia la zona de proyección inicial que vigilamos desde hace semanas.

SECTOR SEMICONDUCTORES -SOX-, semana.

Cuidado con los rebotes (del gato muerto).

El mercado tendrá que rebotar al alza en cualquier momento pero vista la avalancha de oferta y el daño técnico ocasionado, además en un contexto de incertidumbre disparada o de aumento de posibilidades de recesión en EEUU y en espera de que Trump anuncie aranceles contra su principal socio comercial, Europa, el mercado puede no estar preparado aún para revertir la tendencia correctiva.

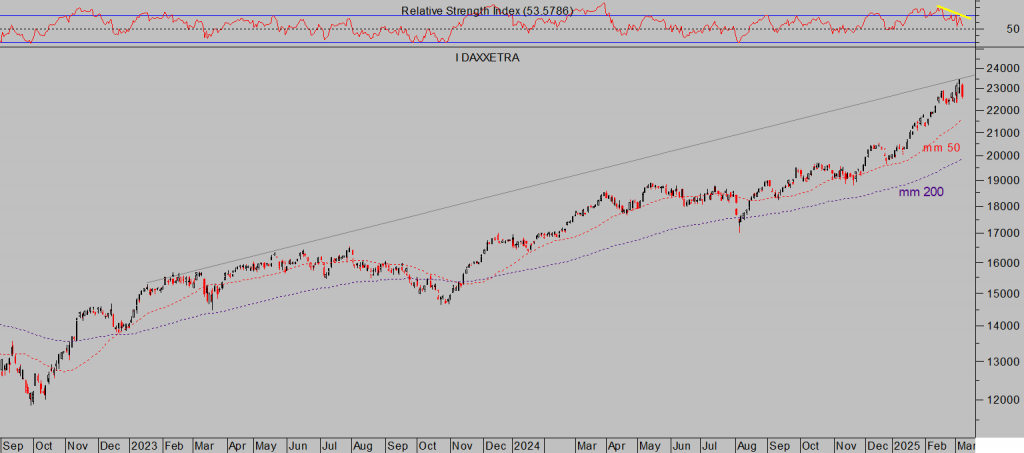

En Europa las ventas de acciones han sido mucho más contenidas y sorprendido la corrección, por moderada, en comparación con la del mercado USA.

Wall Street acumula caídas importantes desde máximos y una rentabilidad negativa desde que comenzó el año próxima al 5%, mientras que los índices europeos siguen arriba más de un 10% desde el 1 de enero 2025 y lo razonable es que la bolsa europea rectifique su comportamiento.

Una corrección normal del índice alemán DAX-40, sólo para acercar la cotización a sus medias móviles de 50 y 200 sesiones se traduciría en caídas cercanas al 5% y del 12% respectivamente.

DAX-40, diario,

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com