El mercado ha experimentado un potente rebote desde los mínimos del 7 de abril y ha reparado buena parte del daño causado por corrección de febrero y marzo.

El Nasdaq ha rebotado alrededor de un 15% desde mínimos y el SP500 ~14%, en un movimiento con sesiones de infarto, muy volátil y errático.

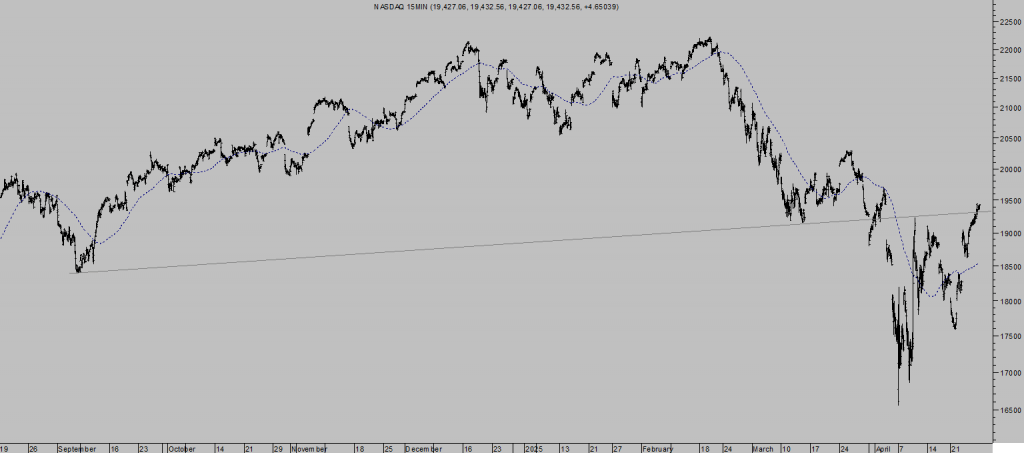

NASDAQ-100, 15 minutos.

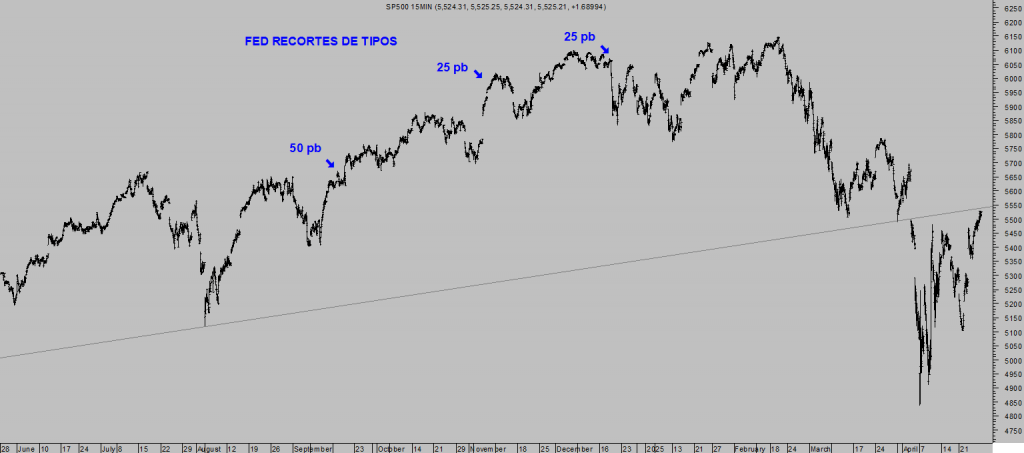

S&P500, 15 minutos,

El rebote de las bolsas fue acompañado en sus inicios por el mercado de deuda pero a mitad de camino los bonos abandonaron, el precio se giró a la baja y las TIR regresaron a la zona de máximos del año.

En las últimas 3 sesiones han vuelto a recuperar, la rentabilidad del Bono a 30 años (T Bond) ha caído desde 4.93% hasta el 4.74% actual, niveles aún muy elevados y este comportamiento debe afianzarse para generar confianza y estabilidad al conjunto de mercados.

La rentabilidad de la deuda, además de ser crucial que caiga para el Tesoro, por el abultado calendario de vencimientos previsto para los próximos meses, o para el coste de las hipotecas, es clave para el cálculo de valoración de las empresas y de los índices bursátiles. Cuanto más elevada sea la rentabilidad de los activos libres de riesgo peor.

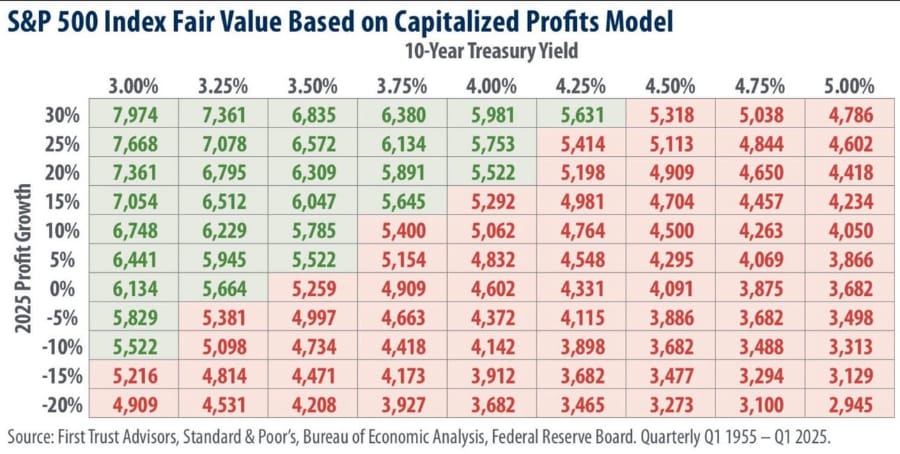

Tomando como referencia la rentabilidad del Bono a 10 años, métrica habitualmente utilizada para ajustar el descuento de flujos esperados de las empresas, las valoraciones cambian de manera muy notable.

La tabla siguiente refleja los distintos escenarios de cotización justa el SP500 en función del crecimiento esperado de beneficios y de la rentabilidad del Bono a 10 años.

El Bono a 10 años está hoy en el 4.26% y el incremento de beneficios, según los más recientes que están dando a conocer las empresas del primer trimestre, son inferiores al 10%.

Con estos inputs y según análisis de la firma First Trust Advisors, mostrado en la siguiente tabla, el precio justo del SP500 estaría en las inmediaciones de los 4.600-4.700 puntos.

JUSTIPRECIO S&P500 SEGÚN % BENEFICIOS Y % BONO 10 AÑOS.

Así las cosas, ¿fueron los mínimos de las bolsas del pasado 7 de abril los mínimos de 2025?.

La cuestión es clave y de máximo interés, tal como venimos exponiendo a través de diversos posts mostrando argumentos para defender posiciones alcistas y bajistas y desde una perspectiva fundamental así como técnica, como en este publicado el pasado miércoles día 23 ¿Volverán las bolsas a máximos o a mínimos?. Claves fundamentales y técnicas.

La respuesta a esa cuestión es clave desde la óptica operativa, el rebote puede ser una oportunidad para vender y reducir riesgo aprovechando las subidas o, contrariamente, para comprar esperando un nuevo tramo alcista.

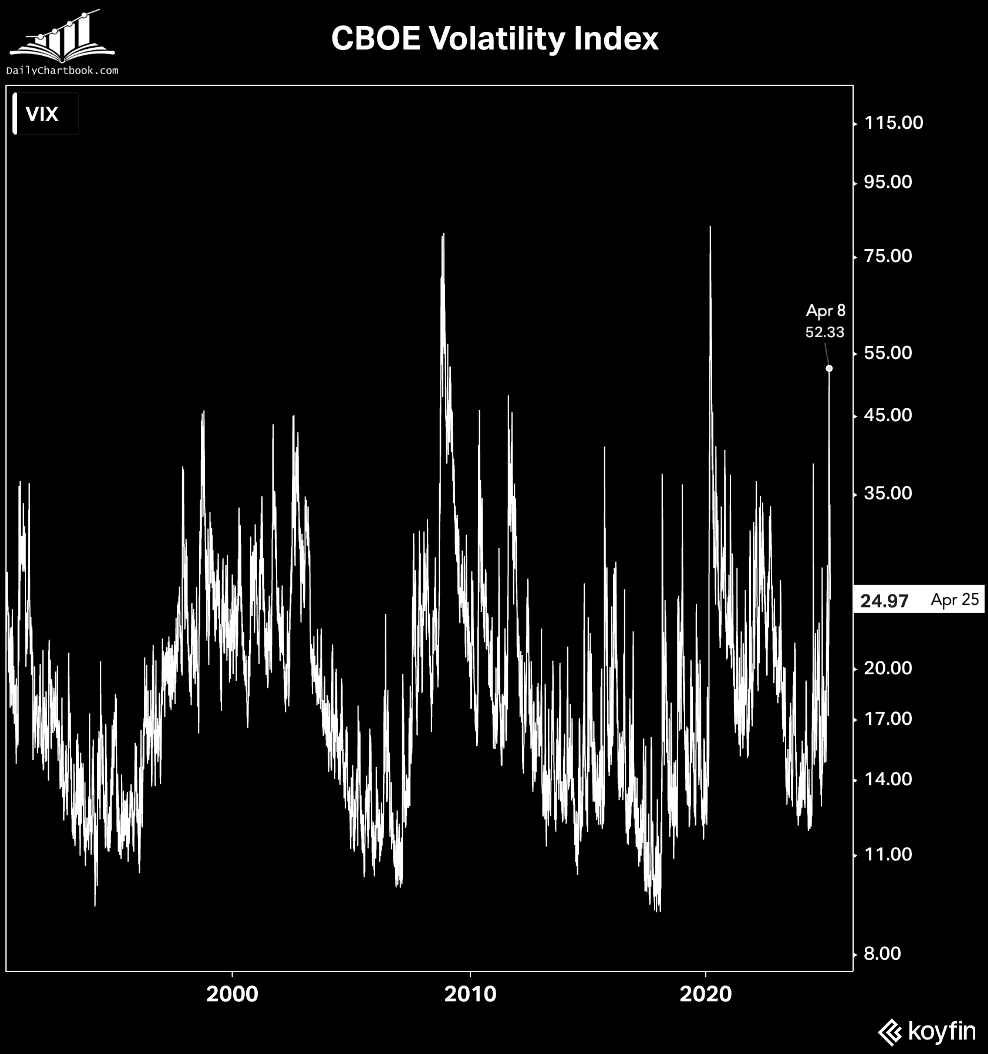

Una respuesta afirmativa, referida a que efectivamente los mínimos del 7 de abril no serán visitados en meses, vendría explicada, entre otros, por el comportamiento del índice de volatilidad implícita -VIX- y su estampida alcista hasta niveles no vistos desde la crisis de la pandemia (alzas en vertical hasta niveles tan elevados suelen anunciar suelo duradero de las bolsas) y después ha regresado a la baja también en vertical. Ahora cotiza en la zona 24.

ÍNDICE VIX, VOLATILIDAD IMPLÍCITA SP500.

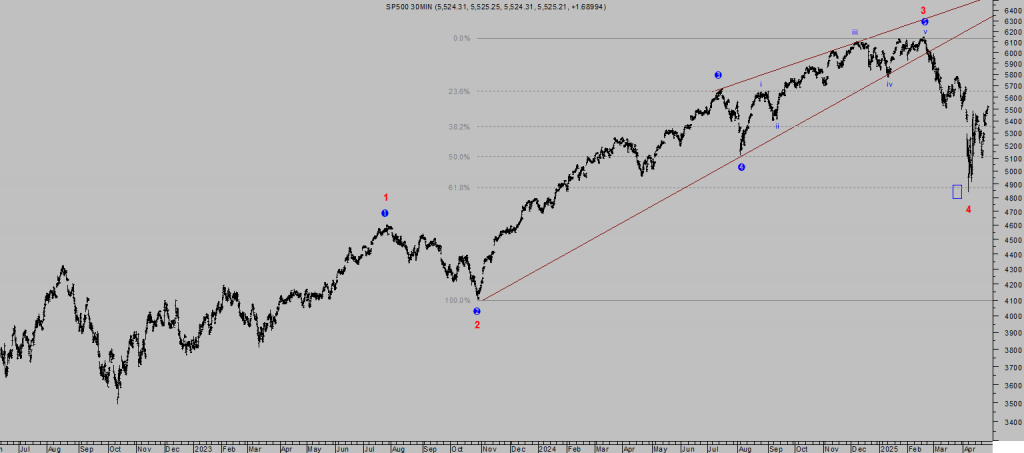

El escenario alcista también es técnicamente defendible, según recuento de Onda de Elliott alternativo y susceptible de haber entrado en acción, según el que el desarrollo de pauta en curso apuntaría a nuevos máximos históricos, análisis compartido aquí el día 11 de abril: Oportunidades contrarias y escenarios inverosímiles

El rebote desde el 7 de abril cabe clasificarlo como la primera de las 5 Ondas de grado menor que podría desplegar el mercado para completar la Onda 5 de grado mayor.

S&P500

Los beneficios empresariales están aguantando, de momento, mejor de lo esperado y tanto el empleo como el consumo también.

Además, el análisis detallado del nefasto comportamiento de los Indicadores Adelantados en combinación con los Coincidentes o de la evolución de los datos económicos denominados «hard» frente a los «soft, también explicados en detalle en post reciente, es de suma relevancia para evaluar las posibilidades reales de la economía en próximos meses.

Una postura arancelaria de Trump menos hostil combinada con la posibilidad de que la FED pueda flexibilizar las condiciones monetarias serían decisiones beneficiosas para el comportamiento de la economía y muy probablemente evitarían una recesión económica. Bajo este escenario, el recuento alternativo del SP500 que apunta a nuevos máximos históricos ganaría enteros de manera muy notable.

Una respuesta negativa, es decir, que los mínimos del 7 de abril no sean los mínimos de 2025, sería un reconocimiento explícito de que la incertidumbre y el enfriamiento de la economía se intensifican y la recesión estaría a la vuelta de la esquina.

El comportamiento comparado de los inversores particulares frente a los institucionales (manos débiles vs fuertes) en las últimas semanas es favorable al escenario más pesimista. Micro y macro buenos pero viejos. Peligroso mix de manos fuertes vs débiles.

Las valoraciones de las bolsas son demasiado elevadas como para soportar un escenario de contracción o recesión de la economía y, en caso de confirmarse, el regreso a mínimos estaría asegurado.

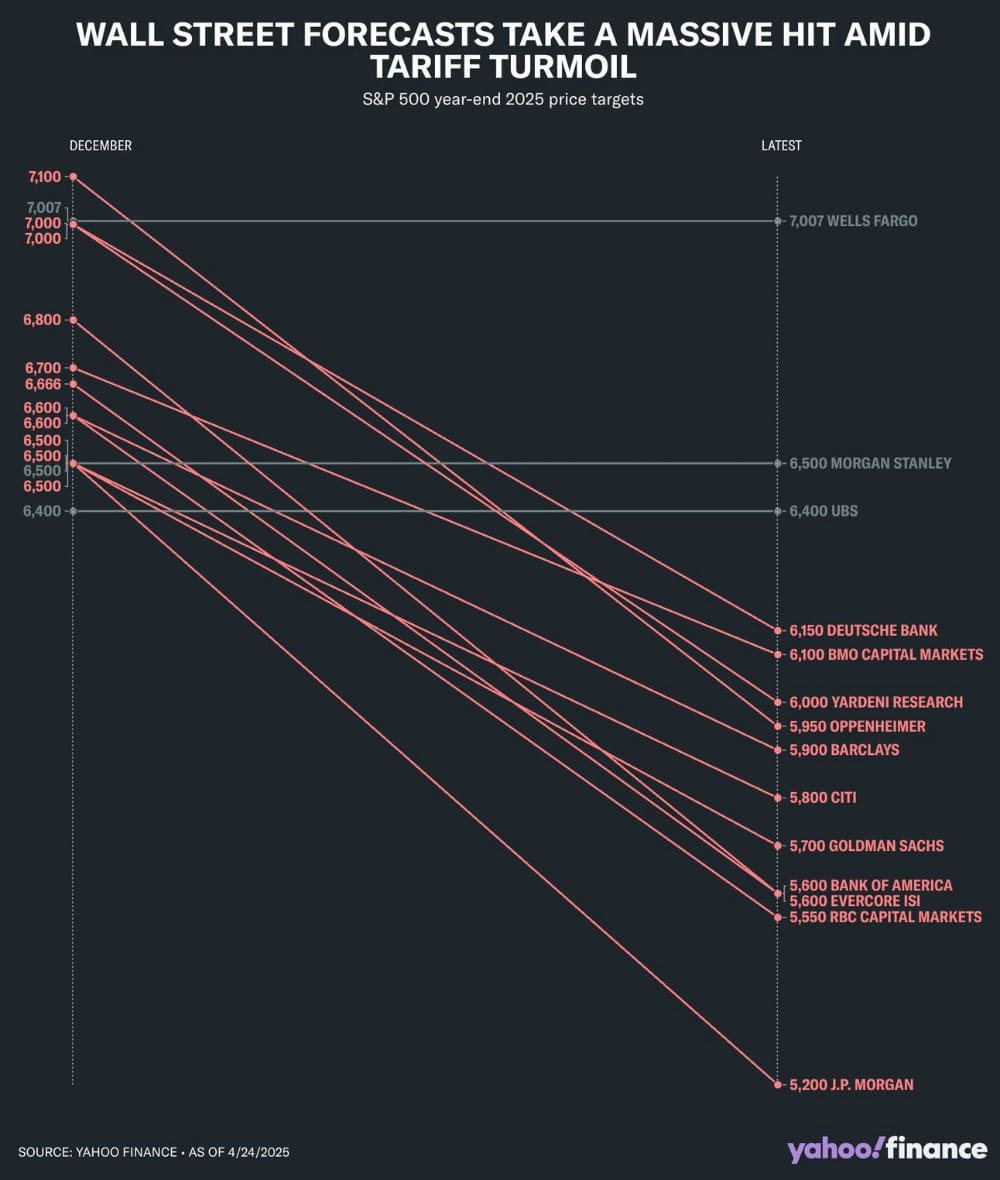

Los analistas «sell side» de Wall Street han rebajado sustancialmente sus previsiones de beneficios y de niveles de SP500 para el cierre de este año. No obstante, muchos aún siguen apuntando hacia la zona de los 6.000 puntos, esperan alzas próximas al 10% desde los niveles de cierre del viernes.

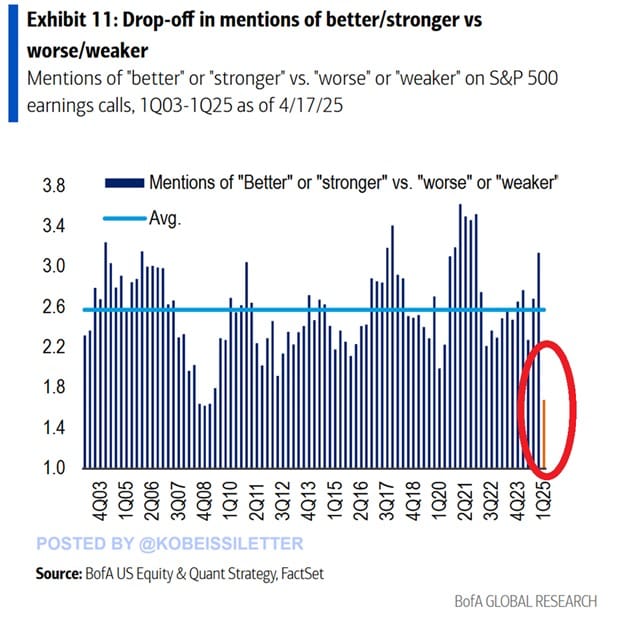

Frente a las amables previsiones de los analistas de Wall Street, los ejecutivos de las empresas americanas están recortando drásticamente sus planes de inversión -CAPEX- (tal como vimos en post reciente) y, según Bank of America, el ratio de empresas que está mostrando pesimismo en las presentaciones de resultados del primer trimestre (las que esperan una situación mejor o más fuerte vs las que apuntan debilidad), se ha disparado hasta niveles mínimos no registrados desde los inicios de la crisis subprime en 2008.

Nunca existe la certeza en los mercados financieros, incluso en tendencias claras y bien definidas siempre hay dudas, contra argumentos, correcciones intermedias y factores de riesgo adversos para la confianza.

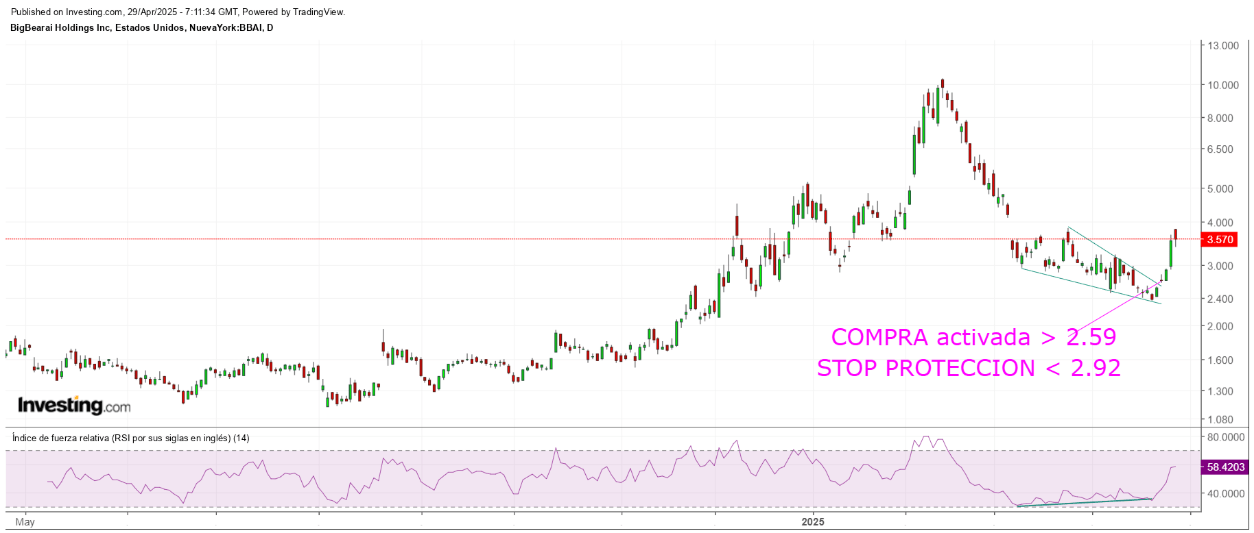

La recuperación de las bolsas desde mínimos está proporcionando una interesante rentabilidad a las estrategias compartidas con nuestros lectores. La compra de un ETF alcista del Nasdaq generó unas ganancias del +21% en la segunda semana de abril (después de haber ingresado ganancias del +70% con las caídas previas gracias a una sencilla estrategia de riesgo muy bajo y controlado, no derivados ni activos complejos), otras muchas acciones también están acompañando el rebote y gratificando nuestras estrategias, vean ejemplo:

BIGBEAR AI HOLDINGS -BBAI-diario.

Las cotizaciones de los índices se están moviendo con mucha agilidad en las últimas semanas, los movimientos son de gran amplitud y fácilmente suben o bajan 2% -3% pero no en cuestión de sesiones o incluso semanas como es habitual sino en horas.

La rapidez de movimientos es peligrosa y una locura para la mayoría de inversores pero genial para la operativa de corto plazo para inversores preparados con análisis, enfoque y disciplina necesarios.

Este post estaba prácticamente listo para ser subido a la red ayer por la mañana cuando se produjo el apagón eléctrico en España.

Para información de lectores y suscriptores de fuera de España, a las 12:30 horas de la mañana se produjo un corte de electricidad en todo el país, también en Portugal, un «Black out» que se extendió durante más de 6 horas y en algunas localidades el suministro eléctrico no se restableció hasta la noche. Siento las molestias.

A lo largo de la mañana de hoy publicaremos una nueva actualización con análisis y ajustes de los niveles operativos de las estrategias en marcha.

Stay tunned!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com