Warren Buffett ha sido noticia estos días por anunciar su retirada. Nos deja el inversor más grande que logró batir casi siempre al mercado. De hecho, las acciones de Berkshire han tenido una rentabilidad del 5.502.284% desde que Buffett tomase el control de la antigua fábrica textil de Nueva Inglaterra. Durante ese mismo período de tiempo, el S&P 500 ha tenido una rentabilidad del 39.054%, incluyendo dividendos. No hay color ni comparación posible.

Pero aunque no se comenta mucho, también estos días Buffett es noticia por otra cuestión. Su índice favorito está indicando una cosa interesante. En 2001 Buffett comentó que la relación entre la capitalización del mercado de valores y el producto interior bruto es la mejor manera de saber si el mercado está caro o barato, si está infravalorado o sobrevalorado. Por eso a ese indicador se le llama Indicador Buffett.

Esta semana, el indicador se encuentra en su nivel más bajo desde el pasado mes de septiembre y está indicando que la Bolsa estadounidense está barata, lo que refuerza el argumento de que podría ser buen momento para comprar con vista al medio y largo plazo.

Acertó bastante bien antes de la caída de las punto.com y de la crisis financiera mundial de 2008, pero evidentemente no es un indicador perfecto e infalible, de manera que solo debe de utilizarse como una herramienta más.

¿Qué me diría si le comento unas acciones cotizadas en la Bolsa estadounidense, que están baratas e infravaloradas atendiendo a su valor razonable por fundamentales y que cuentan con el beneplácito del mercado en general? Suena bien, ¿verdad? Pues las hay.

Para empezar podemos ver algunas de ellas con buenas valoraciones y que además presentan fuertes ventajas competitivas…

1. Pfizer

Es una empresa farmacéutica estadounidense que, después de diversas fusiones llevadas a cabo con Pharmacia and Upjohn y Parke Davis, es el laboratorio líder a nivel mundial en el sector farmacéutico. La sociedad tiene su sede central en Nueva York y se fundó en 1849.

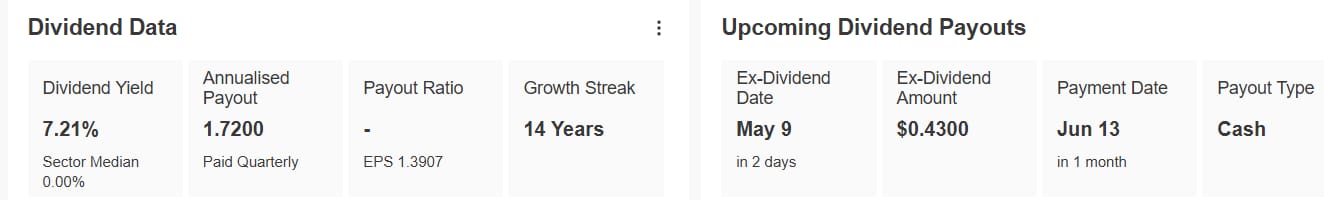

El 13 de junio repartirá un dividendo de 0,43 dólares por acción y para poder recibirlo hay que tener acciones antes del 9 de mayo. Tiene una rentabilidad por dividendo del 7,21%.

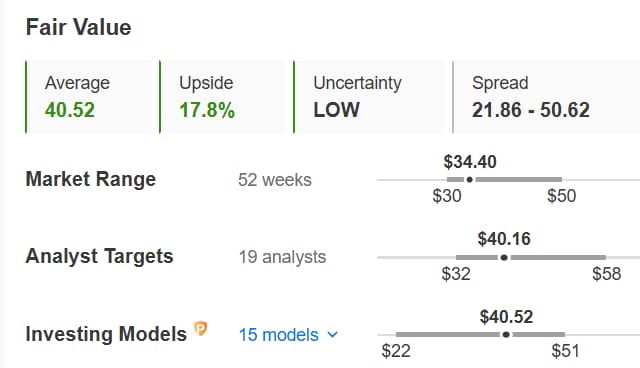

Fuente: InvestingPro

En el primer trimestre de 2025 superó las expectativas de beneficios con un beneficio por acción (BPA) ajustado de 0,92 dólares, en comparación con los 0,68 dólares previstos y los ingresos alcanzaron los 13.700 millones de dólares. Las ventas de la compañía cayeron, en gran parte debido a la disminución de los ingresos por su medicamento contra el Covid (Paxlovid). El 5 de agosto conoceremos sus cuentas del trimestre, esperándose un incremento del beneficio por acción del 10,89%. Para el año completo 2025, Pfizer proyecta ingresos totales entre 61.000 millones y 64.000 millones de dólares.

Fuente: InvestingPro

La compañía está centrando la atención en áreas clave de crecimiento, incluyendo oncología y vacunas. El liderazgo de Pfizer en estas áreas, junto con sus programas de realineamiento de costes y optimización de fabricación, la posiciona bien frente a sus competidores.

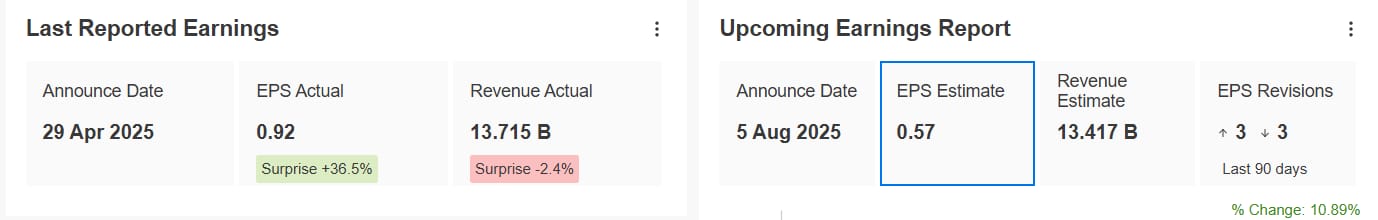

Sus acciones cotizan un 38% por debajo de su valor por fundamentales, el cual se encuentra en torno a los 32,98 dólares. El mercado le da un precio objetivo promedio en 29,25 dólares.

Fuente: InvestingPro

2. Brown-Forman

Es una empresa estadounidense, una de las más grandes del sector de las bebidas espirituosas y vino. Con sede en Louisville, Kentucky, fabrica varias marcas reconocidas mundialmente, como Jack Daniel’s, Old Forester, Woodford Reserve, GlenDronach, BenRiach, Glenglassaugh. Se fundó en 1870.

La rentabilidad de su dividendo es de un 2,63% y reparte entre sus accionistas casi la mitad del beneficio que obtiene, de ahí que su payout sea casi del 50%.

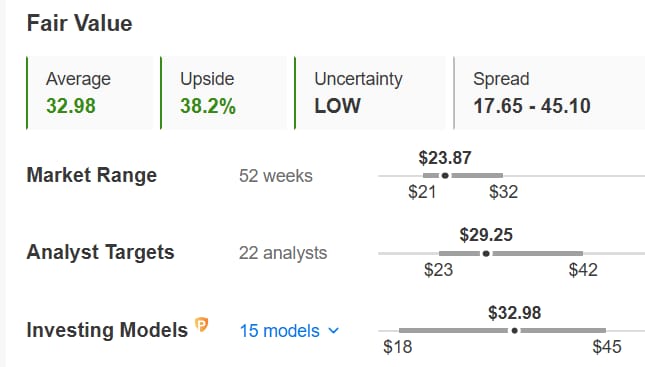

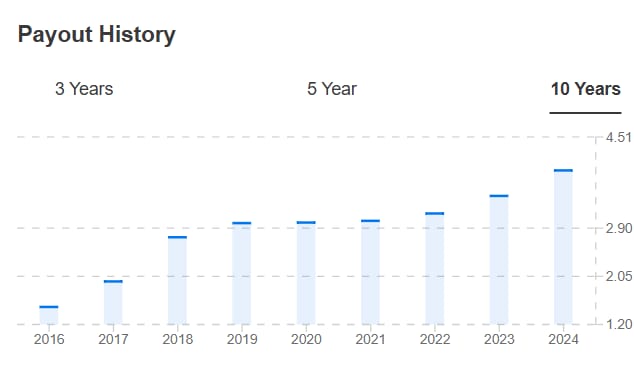

Fuente: InvestingPro

El BPA o beneficio por acción en el primer trimestre fue de 0,57 dólares por acción y superó la previsión de 0.46 dólares. Por su parte, los ingresos cayeron un 4% pero las ventas orgánicas crecieron un 2%. El 4 de junio publicará los números del siguiente trimestre.

Fuente: InvestingPro

La compañía se beneficia de la exención para las importaciones de tequila de México (8% de las ventas). Sin embargo, el arancel del 20% sobre las importaciones de la UE probablemente traiga represalias del bloque, que había amenazado con imponer un arancel del 50% a los whiskies estadounidenses. Sin embargo, aunque al final ese fuese el escenario y no hubiese un acuerdo negociador entre las partes, dada la baja exposición de ventas de Brown-Forman a la región europea, tampoco le afectaría tanto.

Sus acciones se mueven un 17% por debajo de su precio por fundamentales que está en 40,52 dólares. El mercado le asigna un precio objetivo promedio que rondaría los 40,16 dólares.

Fuente: InvestingPro

3. Constellation Brands

Es una empresa estadounidense productora y comercializadora de cerveza, vino y licores, la mayor importadora de cerveza de Estados Unidos, en términos de ventas y ocupa la tercera mayor cuota de mercado. Tiene su sede en Rochester, Nueva York, y se fundó en 1945.

La rentabilidad por dividendo es de un 2,18% incrementándose sin cesar desde el año 2022 y acercándose a su récord de 2,45% fijado en 2020. A destacar que ha aumentado su dividendo durante 10 años consecutivos.

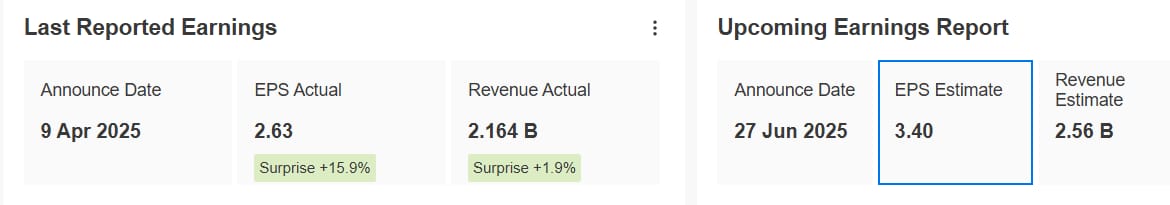

Fuente: InvestingPro

La compañía mantuvo un sólido margen de beneficio bruto del 52,2% en los últimos doce meses, Los beneficios del cuarto trimestre del año fiscal 2025 superaron las expectativas, con un beneficio por acción (BPA) de 2,63 dólares, superando la estimación de 2,28 dólares. El 27 de junio dará a conocer sus cifras del trimestre.

Fuente: InvestingPro

La compañía ha estado recomprando acciones propias a un fuerte ritmo. La decisión de Constellation Brands de vender sus principales marcas de vino es vista como un movimiento estratégico que podría mejorar el rendimiento futuro. Esto se debe a que se prevé que la desinversión racionalice las operaciones de la empresa y se centre en segmentos más rentables. Por tanto, los movimientos estratégicos incluida la desinversión de ciertas marcas de vino, tienen como objetivo realinear su cartera y adaptarse a las condiciones actuales del mercado.

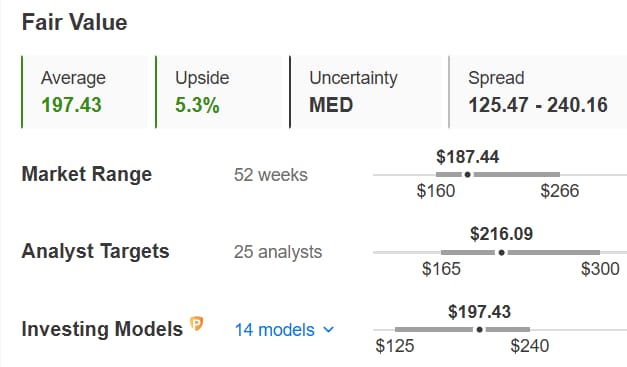

Las acciones cotizan con un descuento sobre su fair value de un 5,3% y el consenso del mercado ve un precio objetivo promedio en 216,09 dólares.

Fuente: InvestingPro

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.