La guerra abierta declarada por Trump contra el presidente de la FED, Sr Powell, por no recortar los tipos de interés se ha avivado tras la reunión del FOMC de esta semana. Trump ha vuelto a cargar, incluso a insultar públicamente al presidente de la autoridad monetaria, en un comportamiento peligroso para la estabilidad además de impropio y deleznable.

No obstante, además del comportamiento de Trump también la postura del Sr. Powell puede suponer un problema para la estabilidad desde el momento en que advierte riesgos, elevada incertidumbre económica con expectativas de incremento de la inflación, pero no propone un plan de gestión.

Los mercados, sin embargo, aparentan ignorar la trifulca y el trasfondo de la cuestión, quizá descontando que si la incertidumbre se instala de verdad entonces tanto el Sr. Trump como Powell acudirán al rescate, cada uno con sus herramientas.

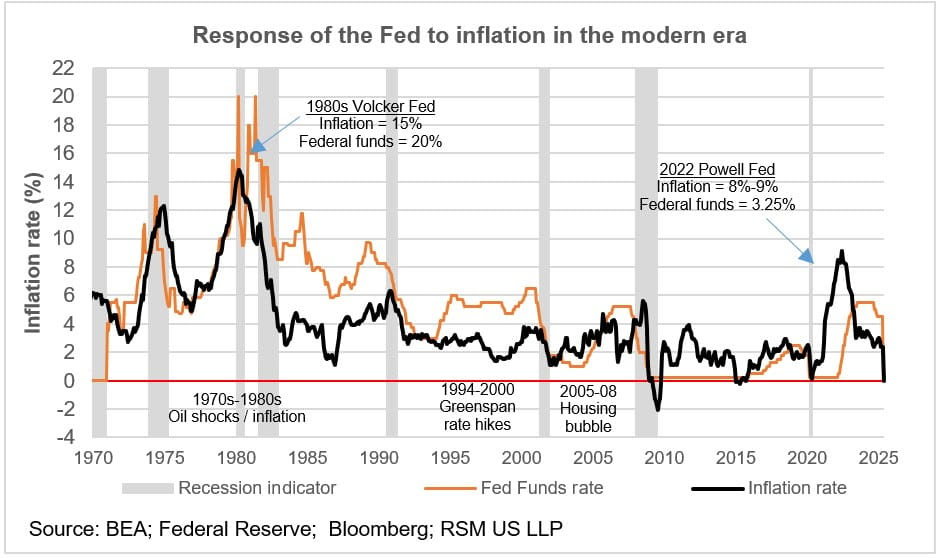

Observando la relación histórica entre la inflación y el comportamiento de los tipos de interés, es lógico que, esperando un brote inflacionista para próximos meses, la Reserva Federal no quiera rebajar tipos en el corto plazo.

Sería incluso prematuro y atrevido si procede a rebajarlos en las próximas reuniones de junio o julio y más razonable esperar al mes de septiembre.

INFLACIÓN vs TIPOS DE INTERÉS EEUU.

Frente al modo «esperar y ver» en que está instalada la FED, no sólo está la prisa/necesidad de Trump por rebajar los tipos, también la posibilidad de contracción económica.

El consumo es clave en la formación del PIB (aporta cerca del 70% en EEUU) y la confianza del consumidor es, a su vez, un indicador adelantado bastante fiable tanto del comportamiento futuro del consumo como del empleo.

La confianza del consumidor se ha desplomado en las últimas semanas, las previsiones de contratación de nuevos empleados por parte de las empresas también y si estos augurios terminan por confirmar mayor enfriamiento económico hacia la recesión, aumentará el paro significativamente.

El mandato de la Reserva Federal es doble, monitorizar y gestionar la evolución del paro e inflación. Si el desempleo sube, la FED debe recortar los tipos pero si simultáneamente la inflación está subiendo se encontrará ante la compleja disyuntiva que siempre propone esta extraña combinación (estanflación) y que sitúa a las autoridades al borde del error de política monetaria, entre la espada y la pared.

“If the large increases in tariffs that have been announced are sustained, they’re likely to generate a rise in inflation, a slowdown in economic growth, and an increase in unemployment,”, apuntó Jerome Powell en la conferencia de prensa de esta semana, alumbrando un escenario estanflacionista en el horizonte.

El PIB del primer trimestre ha sido negativo y si el segundo repite entonces se cumplirá la condición para confirmar que la economía USA está en recesión.

No obstante, el dato de PIB del primer trimestre es preliminar y aún sujeto a dos revisiones que pueden obrar magia y acercar el dato hacia el 0% o algo superior.

Si efectivamente la economía continúa contrayéndose y entra en recesión sería lógico asistir a un proceso desinflacionista. Además los precios de la energía, petróleo, están en niveles bajos restando también inercia y posibilidades de un aumento de la inflación intenso.

La Reserva Federal afronta un periodo incierto y muy delicado que exige «fine tunning». Es momento de actuar proactivamente y saber anticiparse a los acontecimientos para evitar que la inflación se dispare pero también para evitar que lo haga el paro y después arrastre a la baja a la inflación.

Existe un decalaje temporal entre el momento de mover los tipos de interés y su impacto en economía, ser proactivo significa disponer de la información, análisis y sabiduría necesarias para anticiparse.

La Reserva Federal tiene un regimiento de cerca de 500 analistas, 400 son economistas supuestamente con especial cualificación, además dispone de bases de datos, tecnología e influencia suficientes para tomar la mejor decisión en cada momento y evitar un nuevo error en política monetaria, a pesar de lo cual son humanos y comenten errores.

El último error fue garrafal (telegrafiado profusamente entonces en tiempo real en numerosos posts) bajo el relato de «inflación transitoria» permitieron dejar correr la inflación después de haber inundado el sistema con liquidez y de haber fijado tipos de interés reales negativos durante largo tiempo, y se disparó hasta que alcanzó máximo en 9.1% en julio de 2022.

Mientras la FED esperaba de brazos cruzados a que la inflación corrigiera, las bolsas sufrieron una corrección importante, el Nasdaq se dejó un 35% entre enero y octubre de 2022.

Ahora, hasta el momento, la FED está priorizando el riesgo de inflación sobre el aumento del desempleo, aunque los mercados descuentan un pronto viraje y la primera bajada de tipos para la reunión del FOMC de junio,

La foto fija de la evolución de subdatos de paro e inflación, ayer publicados, explicaría la postura «esperar y ver» actual de la FED.

Por una parte las peticiones de subsidio al desempleo, resultaron algo mejor de lo esperado al caer en 10k desde las 238.000 que proyectaba el consenso.

Por otra, los datos de evolución de los costes laborales unitarios resultaron muy negativos, aumentaron un potente +5.7% (frente al 4% esperado y al 2% del mes anterior) y las presiones salariales terminan generando presiones inflacionistas.

Es decir, hoy por hoy, la inflación se acelera pero el desempleo teórico no y, por tanto, la FED opta por no mover ficha muy a pesar del (mal)genio de Trump.

Al margen de lo anterior, las bolsas volvieron a recuperar terreno en la jornada de ayer, el Nasdaq se anotó unas ganancias del +1.07%, el SP500 +0.58% y el Dow Jones y +0.62%. De no haber sido por la descarga de papel a última hora de la sesión, que provocó una caída de casi un punto porcentual, las bolsas habrían recuperado cerca del 2%.

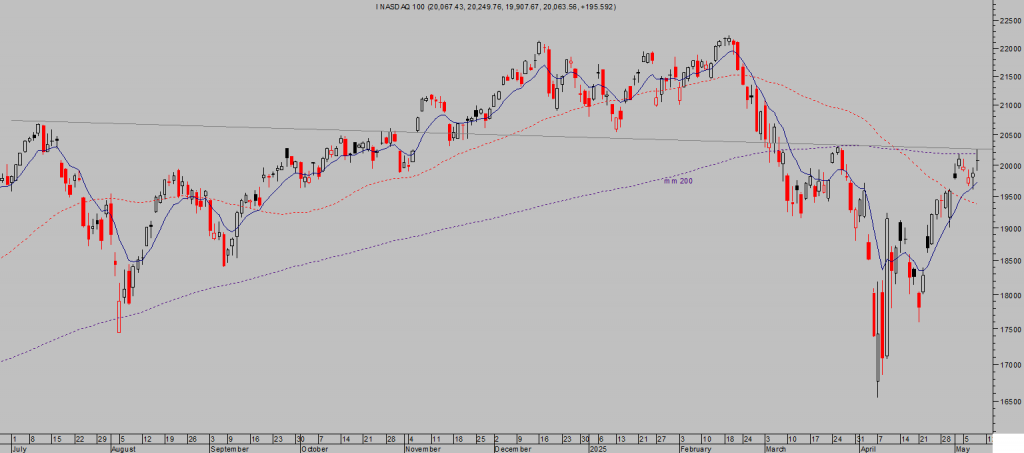

Los índices continúan en zona de confluencia de diversas referencias técnicas y además, la jornada de ayer de nuevo dibujó unas velas japoneses (candlesticks) en gráficos diarios que sugieren pesadez y probable agotamiento del tramo, figura candlestick aún por confirmar!.

NASDAQ-100, diario.

S&P500, diario.

DOW JONES, diario.

El Sr Trump anunció ayer el primer acuerdo comercial alcanzado, como se esperaba con UK, y vendido por POTUS como un logro y gran avance., como si hubiera descubierto la pólvora dijo que «I reached a breakthrough deal with the UK«.

El acuerdo en realidad viene a cumplir con lo previsto, al menos con lo explicado aquí en las últimas semanas, fija aranceles que antes no existían perjudicando los intereses comerciales y además Trump sale victorioso (o no ?¿?).

El presidente de UK, Starmer dijo que el acuerdo supone un triunfo para el Reino Unido, evitará el despido de miles de trabajadores ayudando a sectores como automóviles y acero… bla, bla, bla. ¿Se puede ser más ingenuo?.

Se trataría de un triunfo sólo si la comparativa se hace con el peor escenario propuesto por Trump ( su amenaza de arancel recíproco adicional de hasta el 25%), no con el escenario previo al Día de la Liberación.

Igualmente se imponen unos aranceles importantes y nuevos que enfrentarán desafíos económicos y las supuestas ventajas del acuerdo, en realidad, tienen un alcance limitado. Por ejemplo, el arancel tan comentado para el sector del automóvil contempla aranceles del 10% para los primeros 100,000 vehículos del Reino Unido exportados a EE.UU pero los adicionales pagarán el 25%.

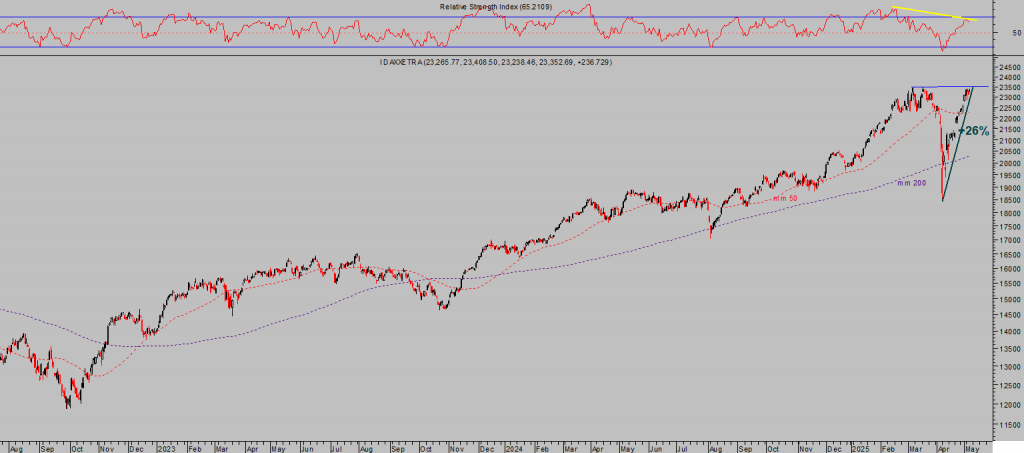

Las bolsas europeas están celebrando algo, subiendo muy violentamente y con una inercia increíble basada en esperanzas que previsiblemente no serán satisfechas. En el mejor de los casos los inversores celebran la llegada de unos aranceles que antes no existían y frenarán la actividad económica en una región con un crecimiento de PIB frágil, muy bajo en los últimos años y ahora más vulnerable.

Alemania, por ejemplo, ha encadenado dos años consecutivos de PIB en negativo, se espera que 2025 termine plano, 0%, pero el DAX-40 se ha anotado unas ganancias del ~26% en sólo 20 sesiones de contratación. Admirable sin duda pero ¿sostenible?.

DAX-40, diario

Este fin de semana comienza la ronda de negociaciones entre EEUU y China.

Si finalmente se alcanza un acuerdo, se alcanzará pero previsiblemente no en el muy corto plazo, y EEUU decide rebajar los aranceles impuestos del 145%, digamos en un 80%, (improbable que los recorte en tal magnitud) quedarían en el 30% y sería un desastre para las relaciones comerciales, supondrá un fuerte incremento de los precios, más inflación, caída del consumo, ralentización del PIB, etcétera… aunque previsiblemente Trump también lo venderá como una victoria rotunda e hito histórico.

Está demostrado que los errores en política monetaria salen muy caros. Los comerciales, atendiendo a lo sucedido tras la ley arancelaria (Smoot-Hawley Tariff Act 1930) impuesta por Hoover en junio de 1930 y explicado en distintos posts, también.

«Trade what you see not what you think».

Buen fin de semana a todos.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com