Acciones estadounidenses con un increíble dividendo y rentabilidad muy elevada, que estén baratas e infravaloradas y que cuenten con el apoyo del mercado.

Al momento me proporcionó un listado y de ahí veremos algunas de esas acciones, concretamente tres que seguramente les resulte desconocidas si no están muy metidos en este mundo. Ojo que aunque sus respectivas rentabilidades por dividendo son muy elevadas y cotizan baratas, son de riesgo muy elevado. A esas tres acciones le he añadido otra que de mi propia cosecha con un dividendo más modesto.

1. XPLR Infrastructure

Es una empresa de energía renovable con sede en Juno Beach, Florida y fundada en 2014 por NextEra Energy y cuenta con proyectos de energía eólica en diversas ubicaciones de Norteamérica.

Tiene una rentabilidad por dividendo del 38,43% y lo ha aumentado durante 11 años consecutivos.

Obtuvo en el primer trimestre del año unos ingresos de 282 millones de dólares, frente a la previsión de 314 millones. El 24 de julio presentará sus siguientes resultados. Para el 2025 la previsión es de un incremento de los ingresos del 10,6%.

Sus acciones cotizan un 32% por debajo de su precio por fundamentales que se sitúa en 12,67 dólares. El consenso del mercado le da un precio objetivo promedio en 11,42 dólares.

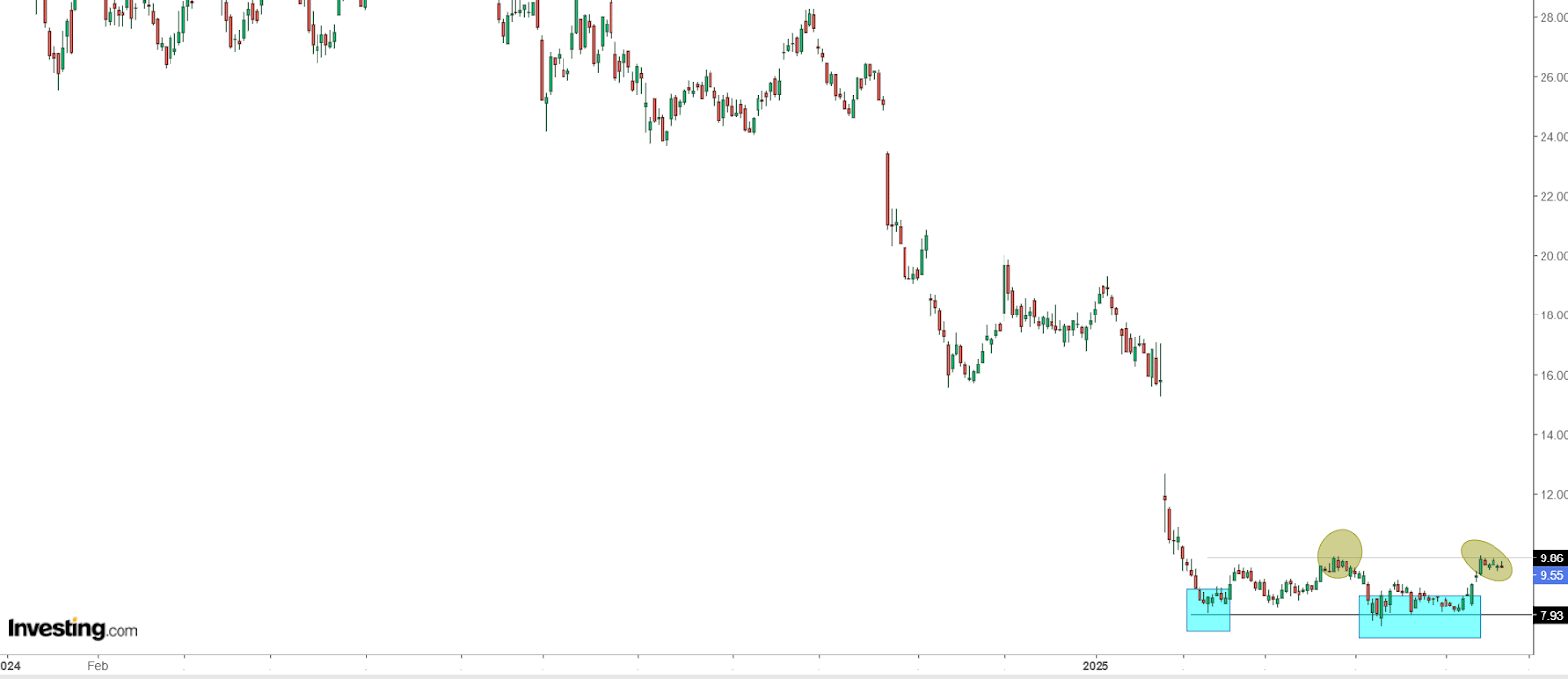

2. Icahn Enterprises

Es un conglomerado estadounidense que cotiza en bolsa con sede en Milton Tower, en Sunny Isles Beach, Florida. Tiene inversiones en varias industrias, incluidas la energía, automotriz, empaque de alimentos, metales, bienes raíces y la moda para el hogar. Está controlada por Carl Icahn, quien posee el 86%. La empresa e constituyó en 1987.

La rentabilidad por dividendo que presenta es de un 23,45%.

Presentó sus resultados del primer trimestre superando las expectativas con un beneficio por acción (BPA) de 0,50 dólares, frente a una previsión de 0,21 dólares. A pesar de este sólido desempeño, los ingresos de la compañía no cumplieron con las expectativas, llegando a 2.000 millones de dólares en comparación con los 2.630 millones de dólares proyectados. A pesar de estos obstáculos, la compañía mantuvo una sólida posición de liquidez con una liquidez total de 3.800 millones de dólares. El 1 de agosto publicará el siguiente informe de resultados, esperándose un aumento del BPA del 186%.

De cara al futuro, Icahn Enterprises espera mejoras en las ventas y la rentabilidad de su segmento de automoción. La compañía también está explorando oportunidades inmobiliarias.

Sus acciones se mueven casi un 10% por debajo de su fair value o valor por fundamentales que está en 9,32 dólares. Le asignan un precio objetivo promedio en 15 dólares.

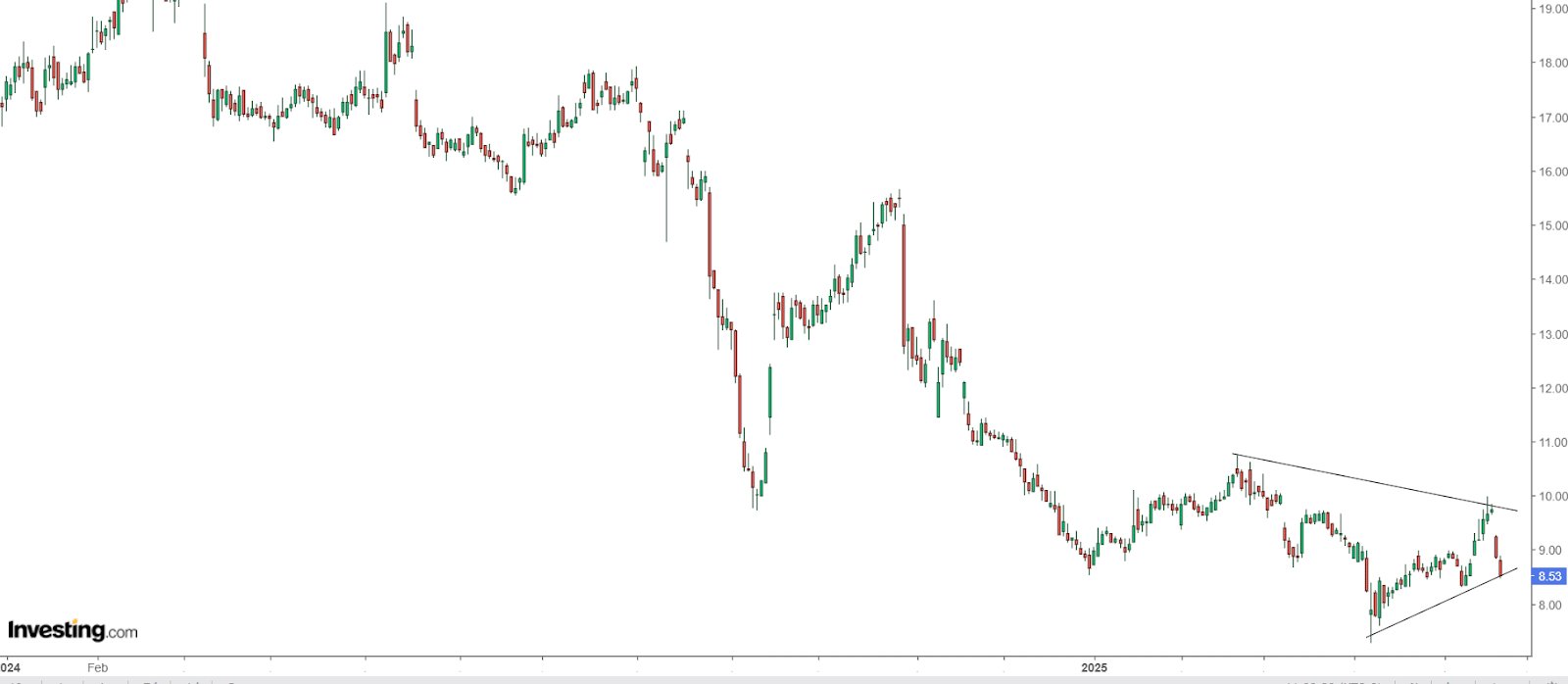

3. Mach Natural Resources

Es una empresa que se centra en la adquisición, desarrollo y producción de reservas de petróleo, gas natural en el sur de Kansas y la franja de Texas. Se constituyó en 2023 y tiene su sede en Oklahoma City, Oklahoma.

El 5 de junio repartirá un dividendo de 0,79 dólares por acción y para recibirlo es necesario tener acciones antes del 22 de mayo. La rentabilidad por dividendo es de un 21,79%.

Informó de sus resultados del primer trimestre de 2025. El beneficio por acción o BPA se situó en 0,54 dólares, por debajo de los 0,98 dólares previstos. Los ingresos fueron de 227 millones de dólares, por debajo de los 270 millones esperados.. A pesar de ello, la acción experimentó un movimiento positivo, subiendo un 3,23%. El 7 de agosto tendremos los siguientes resultados. Para el 2025 la expectativa es de un aumento del BPA del 16,1%.

Con una capitalización bursátil de 1.590 millones de dólares y un EBITDA de los últimos doce meses de 562 millones, la empresa demuestra una sólida eficiencia operativa con un margen de beneficio bruto del 66%. Los inversores son optimistas sobre los cambios estratégicos de la empresa y los esfuerzos de refinanciación.

Sus títulos cotizan un 9,4% por debajo de su precio por fundamentales que se sitúa en 15,87 dólares. El mercado le ve un precio objetivo promedio en torno a los 23,38 dólares.

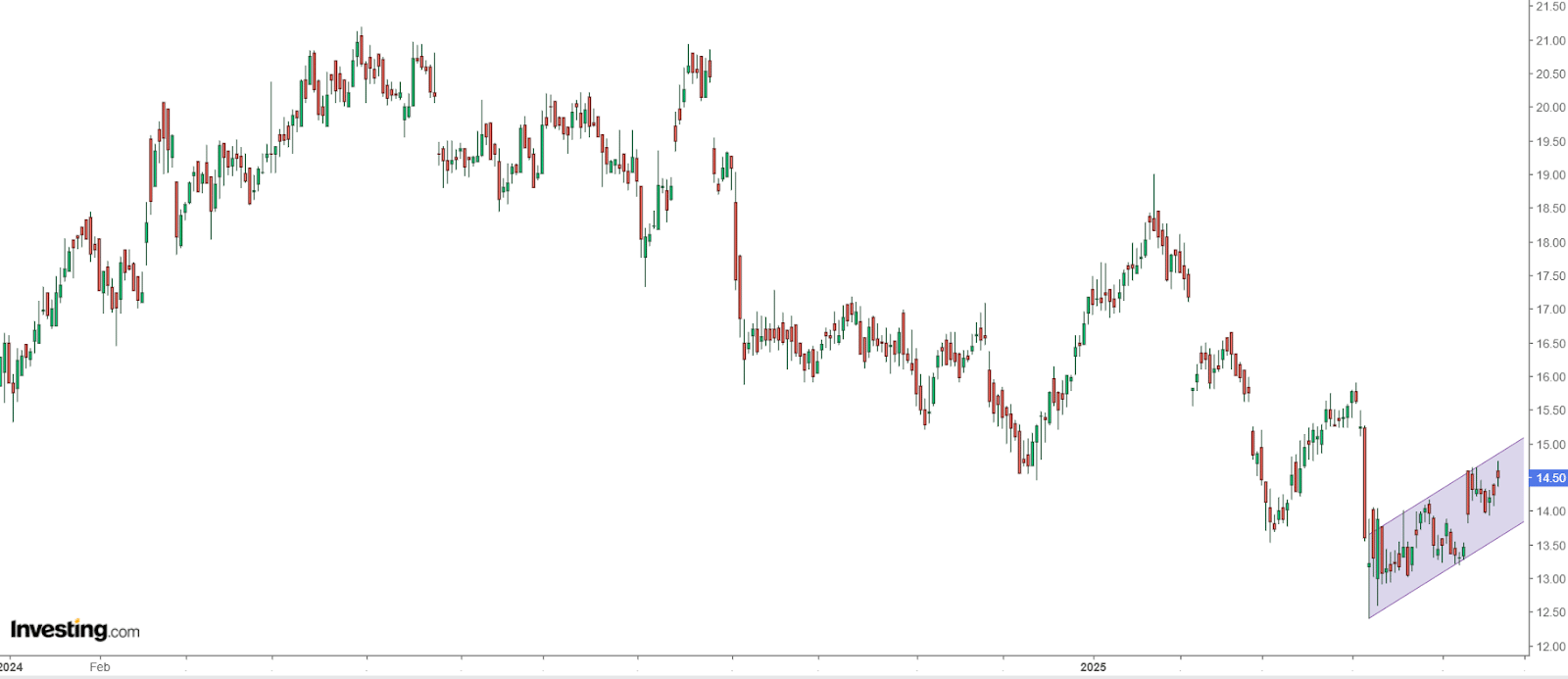

4. ConocoPhillips

Es una compañía que explora, produce, transporta y comercializa petróleo, betún y gas natural. Fue fundada en 1917 y tiene su sede en Houston, Texas.

Presenta una rentabilidad por dividendo de casi el 3% y se compromete a devolver el 30% del flujo de caja operativo a los accionistas, lo que mantiene un crecimiento moderado de los dividendos, pero vincula el exceso de efectivo a recompras y a un dividendo variable anual.

La compañía reportó sólidos resultados financieros para el primer trimestre con ganancias por acción (BPA) de 2,09 dólares superando la previsión de 1,98 dólares. También superó las expectativas de ingresos, reportando 16.090 millones frente a una previsión de 15.770 millones de dólares. El 31 de julio reportará el siguiente informe de resultados.

Ha revisado a la baja sus proyecciones de gastos de capital y costes operativos, lo que indica una mayor eficiencia operativa. Con una relación precio-beneficio de 11,49 y un EV/EBITDA de 5,06, la compañía opera con niveles de deuda moderados y mantiene sólidos flujos de caja.

Las acciones se encuentran un 31% por debajo de su fair value o precio por fundamentales que estaría en 117,78 dólares. El consenso del mercado le da un precio objetivo promedio rondando los 117,18 dólares.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.