Te ofrecemos el análisis de algunas de las empresas que hoy son noticia, Grifols, Acciona, Acciona Energía, Airbus, realizado por el Departamento de Análisis de Bankinter (Blog de Bankinter):

GRIFOLS

Resultado OPA de exclusión de la alemana Biotest.

La OPA de Grifols por esa filial ha sido aceptada por el 2,11% de las acciones ordinarias con derecho de voto (1,05% del capital) y, por el 15,18% de las acciones preferentes sin derecho de voto (7,59% del capital) social de Biotest. Grifols pagará 108M€ a los aceptantes y, controlará el 99,25% de las acciones ordinarias y el 61,40% de las preferentes. Se prevé que la liquidación de la OPA se realice el 16 de junio. Biotest dejó de cotizar en la Bolsa de Frankfurt el 6 de junio.

Opinión de Bankinter

La aceptación ha sido baja en el caso de las preferentes y rebaja el coste de la OPA hasta 108M€ desde la estimación original de 350M€. Nuestras valoración es negativa, la OPA de esta filial, de la que Grifols ya poseía la mayoría accionarial, consumirá parte de nuestra estimación de cash flow libre 2025e de 450M€e y dificultará el desapalancamiento de la Compañía (5,5x EBITDA en 1T 2025).

ACCIONA

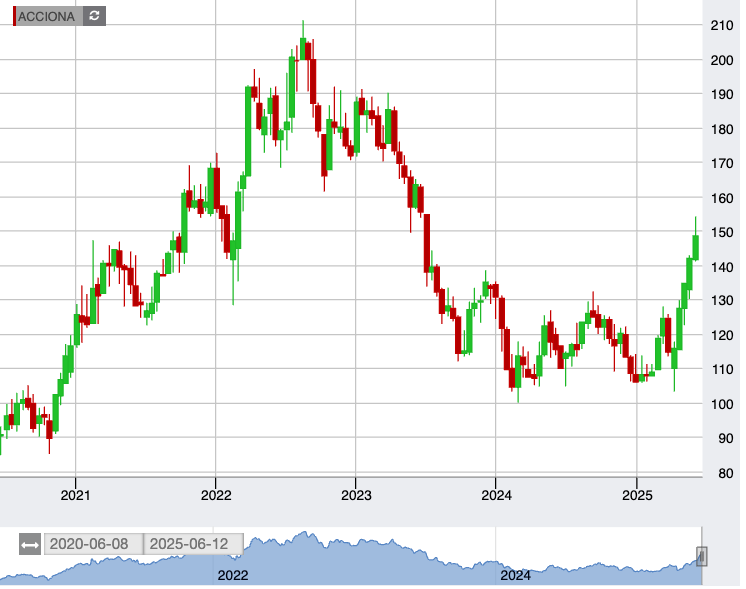

Continúan las mejoras en Infraestructuras y Nordex. Acciona Energía modera su crecimiento. Potencial limitado tras +37 % en el año.

El año ha comenzado con nuevas mejoras en la división de Infraestructuras, y en Nordex (Acciona tiene el 37%). La cartera de Infraestructuras avanza un +9% desde diciembre 2024 y alcanza un nuevo máximo histórico. Nordex crece en cartera y en rentabilidad. La cartera de la filial de turbinas es un 5% superior a la diciembre y el margen EBITDA alcanza el 5,5% vs 4,1% en 2024. Estas mejoras se ven reflejadas en el precio de la acción de Nordex que sube un +57% en el año. En la división Inmobiliaria el valor de los activos (GAV) sube +4% frente a diciembre y la cartera de pre-ventas otro +4%. Estas mejoras permitirán que la contribución de estas divisiones al EBITDA del grupo crezca a doble dígito en 2026 impulsando el crecimiento en resultados de Acciona. Por otro lado, en Acciona Energía se moderará el ritmo de crecimiento. El EBITDA operativo este año se mantendrá en niveles similares al de 2024 y de cara a 2026 será difícil que podamos ver un crecimiento significativo.

Por un lado, capturar un precio medio por encima del rango 55 y 60€/MWh estimado para 2025 será una tarea complicada. Los futuros y la mayor parte de los contratos de compraventa a largo plazo (PPA) se encuentran cerca de este rango. Por otro lado, una política más conservadora en inversiones podría dificultar conseguir un avance en la producción consolidada el año que viene que compense la salida de generación por venta de activos. En cuanto a la recomendación, tras una subida de +37% en el año, cambiamos la visión a Neutral desde Comprar. La evolución en bolsa la primera mitad de año ha sido muy positiva, favorecida por el buen comportamiento de Nordex y de la división de infraestructuras, la recuperación del precio del pool en España, los recortes de tipos del BCE – que beneficia a las compañías con fuertes planes de inversión y alto endeudamiento como Acciona- y las ventas de activos -que ayudan a reducir el apalancamiento-. A partir de aquí, vemos menos catalizadores que puedan impulsar la acción de manera significativa y un potencial de revalorización más limitado. El nuevo Precio Objetivo de 155,00€/acción (vs 133,50€/acc ant) deja solo un +4,4% de revalorización desde los precios actuales.

ACCIONA ENERGÍA

Mantiene guías de EBITDA. Paraliza inversiones ante incertidumbre arancelaria. Cambiamos recomendación a Neutral desde Comprar.

Tras el primer trimestre, el grupo mantiene la guía de EBITDA operativo para el conjunto del año de 1.000M€ (plano respecto a 2024) con un precio medio entre 55 y 60€/MWh (entre -13% y -20%) y una producción de 27GW ( +13%). En cuanto a la venta de activos, Acciona Energía confirma el objetivo de nuevas operaciones por valor de entre 1.500M€ y 1.700M€ con una contribución al EBITDA de entre 500 y 750M€. Pero por otro lado, el equipo gestor ha paralizado temporalmente dos proyectos de baterías en EEUU ante la incertidumbre generada por las políticas arancelarias de la administración Trump, con lo que la nueva capacidad del año se reduce hasta 0,6GW desde 1,0GW inicial y las inversiones se moderan hasta 1.300M€ desde 1.500M€. A estos niveles de precio, y tras una subida de +12% en el año, preferimos adoptar una actitud más prudente y cambiamos la recomendación a Neutral desde Comprar por los siguientes motivos:

(i) De cara a 2026 será difícil que podamos ver un crecimiento significativo en EBITDA operativo. Por un lado, capturar un precio medio por encima del rango 55/60€/MWh de 2025 será una tarea complicada. Los futuros y la mayor parte de las coberturas y de los contratos de compraventa a largo plazo (PPAs) se encuentran dentro de este rango. Por otro, una política más conservadora en inversiones podría dificultar conseguir un avance en la producción consolidada que compense la salida de generación por venta de activos; (ii) La incertidumbre y volatilidad del contexto actual podría afectar negativamente a la venta de activos. El valor de los activos se podría ver afectado, lo que tendría un impacto negativo para el proceso de reducción del apalancamiento financiero del grupo y para su valoración; (iii) En este contexto de mercado, el inversor prefiere apostar por empresas no afectadas por políticas arancelarias, con visibilidad de generación de cash flow y alto dividendo; (iv) Escaso potencial de revalorización (<3%) a nuestro Precio Objetivo de 20,30€/acción.

AIRBUS

Eleva +2% su previsión de demanda de aviones para los próximos 20 años.

Espera que la industria entregue 43.420 aviones comerciales entre 2025 y 2044, un 2% más que su previsión del año pasado. Esto incluye 42.450 aviones de pasajeros (+2%) y 970 aviones de carga (+3%). Aumenta +2% la previsión de demanda de aviones de pasillo único (familia A32neo de Airbus y 737 MAX de Boeing) que representará 4 de cada 5 entregas y aumentará +56% durante el periodo. La demanda de aviones de fuselaje ancho se incrementa +2% hasta

8.200 unidades. Mantiene su estimación de que el tráfico aéreo crecerá a una media anual de +3,6%, a pesar de reducir su proyección de PIB global hasta +2,5% medio anual y la de comercio hasta +2,6%. Las previsiones asumen que los aranceles básicos del 10% impuestos por EE.UU. a la mayoría de las importaciones se mantendrán durante un tiempo.

Opinión de Bankinter

Noticia positiva que aumenta la visibilidad en el medio plazo, aunque en el corto la capacidad productiva de Airbus está al máximo. Recordamos que la Cartera de Pedidos de Airbus asciende a 8.726 unidades (+1,2% a/a) al cierre de 1T 2025, más de 11x las entregas de 2024. El principal desafío de la compañía en los últimos ejercicios es ir acelerando el ritmo de producción. Este año sus objetivos contemplan entregas de 820 unidades de aviones comerciales (desde 766 unidades entregadas en 2024). En 2025 prevé un EBIT ajustado de 7.000M€ (vs 5.500M€ en 2024) y un FCF antes de M&A y financiación de clientes del entorno de 4.500M€ (vs 3.500M€).

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.

El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.