Las valoraciones de las bolsas tienden a anticipar la evolución de los resultados de las empresas y a tenor de lo sucedido en los últimos meses, con el SP500 ahora cotizando a 24.1 veces, las ganancias esperadas ya habrían descontado un futuro realmente prometedor.

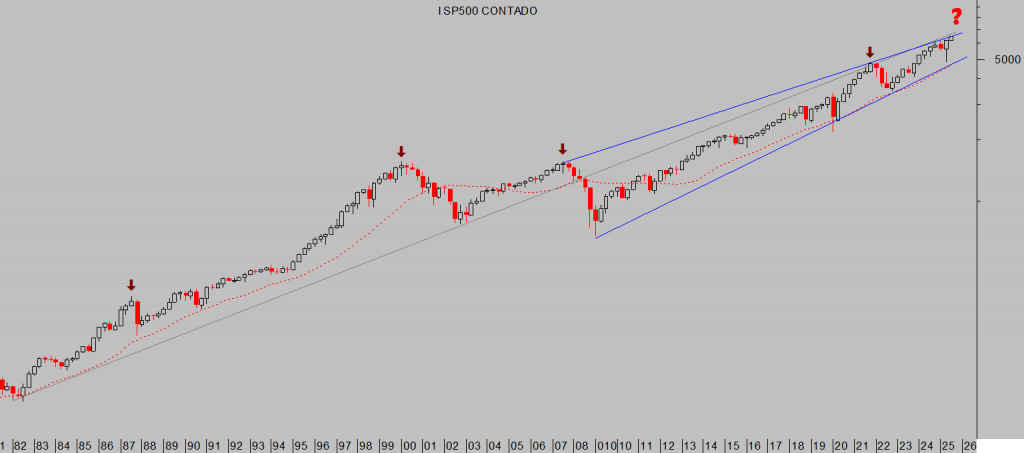

Observando el comportamiento de las bolsas y la especulación excesiva llevada a los rincones más especulativos del mercado, cabe preguntarse si estamos entrando en otra fase de «melt-up», similar a la de los años 2021, 2007, 1999, 1987 o también 1968.

Un proceso técnico «melt-up» se refiere a un período de aumento rápido e insostenible de las cotizaciones, impulsado por el entusiasmo de los inversores y miedo a quedarse fuera -FOMO-, más que por mejoras fundamentales en la economía o las ganancias de las empresas.

Se caracteriza por un aumento en la actividad de los inversores, a menudo alimentado por la especulación y mentalidad de rebaño que empujan los precios al alza aceleradamente. Habitualmente degenera en gran optimismo, precisa de liquidez abundante, seguridad sobre un futuro económico favorable y confianza en que, en su caso, las autoridades podrán revertir cualquier atisbo de crisis.

Entre otros testigos de valoración, con un Ratio Buffett (relación entre capitalización del mercado y PIB) por encima del 200% (en el techo de la burbuja tecnológica alcanzó la zona 150%), el Ratio de PER a 10 años ajustado por inflación o Ratio CAPE por encima de las 38 veces (cuando en el techo de 1929 previo a la gran depresión estuvo en 23.6x) o el Ratio Precio-Ventas en 3.15x y nivel record histórico, etcétera, cualquier desaceleración económica puede resultar fatal para las bolsas.

Los procesos «melt up» son posteriormente corregidos en buena medida y cuando la fuerza y dureza de las caídas es proporcional o superior a la de las subidas, el proceso pasa a denominarse BlowOff Top.

SP500, trimestral.

Si (cuando) las bolsas empiezan a temer la desaceleración económica y de los resultados de las empresas se produce un choque frontal contra las ilusionantes expectativas y un mazazo de realidad para los inversores que con sus ventas dirigidas por miedo (la cara contraria a las compras por entusiasmo) provocan fuertes caídas de las cotizaciones.

En la actual coyuntura, un desenlace así se tratará muy probablemente de la antesala a una recesión ya que la bolsa proporciona un efecto riqueza/pobreza muy importante y afecta al consumo, se vería directamente afectado y al aportar el 70% al PIB esquivar una recesión sería misión casi imposible.

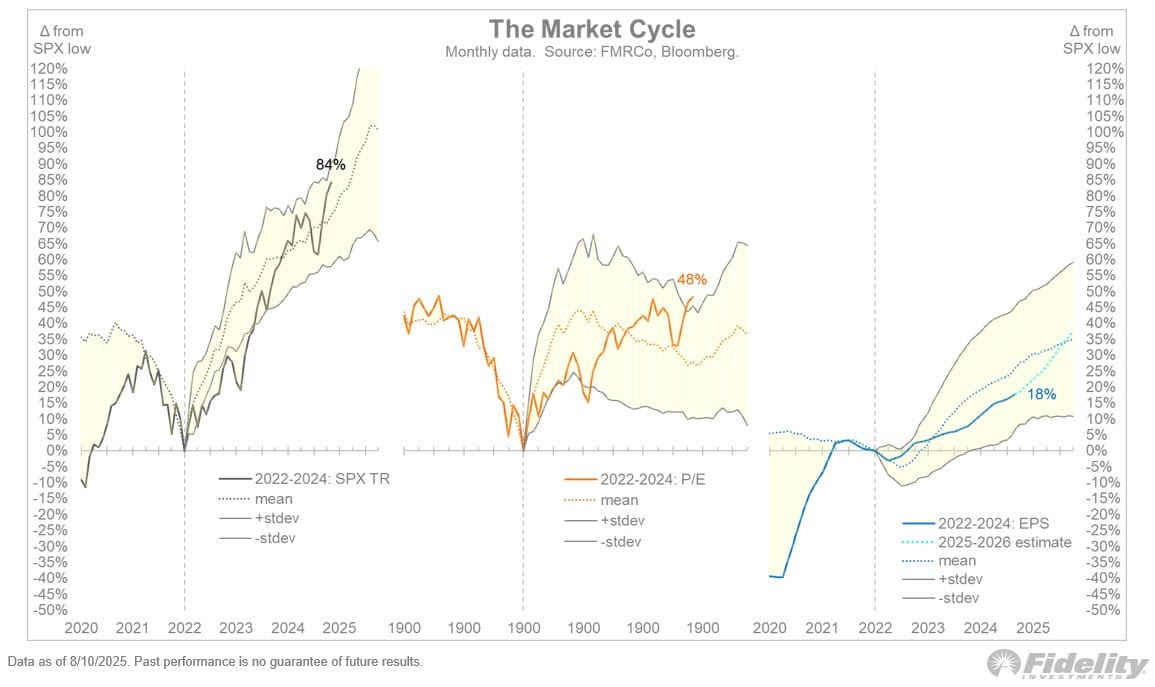

Las valoraciones se han disparado en los últimos 2 años y medio gracias a un proceso de expansión de múltiplos muy notable, es decir, alzas de las cotizaciones no secundadas por alzas similares de los beneficios empresariales.

Desde octubre de 2022 el SP500 ha subido un 85% (al Nasdaq más del 125%) mientras que los beneficios han crecido un +18%, por lo que los ratios de valoración se han disparado y el famoso ratio PER ha crecido un +49% durante ese periodo.

Las valoraciones suelen adelantarse a los mercados alcistas, las bolsas son mecanismos de descuento de acontecimientos futuros como decíamos más arriba, y es normal que se produzcan expansiones de múltiplos durante el primer e incluso segundo año de los mercados alcistas.

No obstante, en este caso la expansión de múltiplos suma ya 34 meses, un comportamiento no tan habitual y más bien inusual.

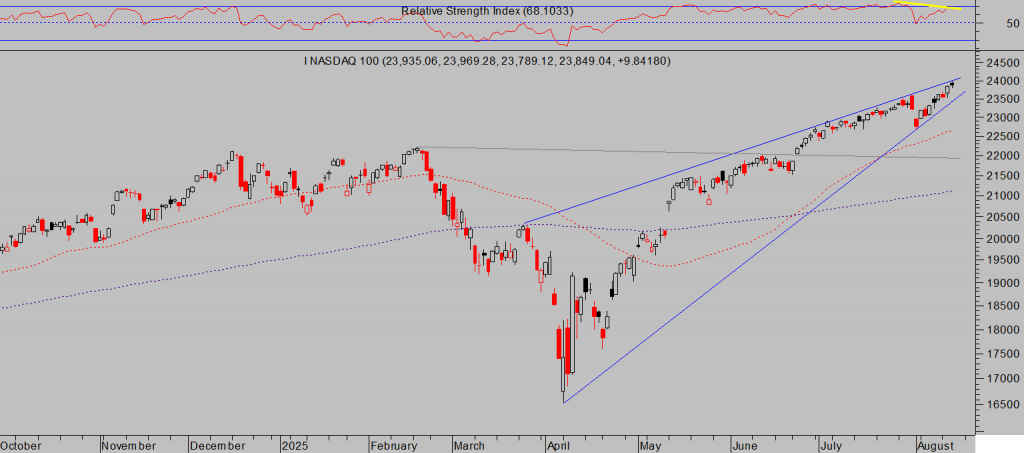

La fase de especulación típica de últimos tramos de las tendencias parece haber comenzado. Las alzas en vertical suelen advertir excesos y se confirman cuando los inversores quieren participar de las ganancias y se vuelcan por completo en la compra de acciones, apalancan sus posiciones notablemente (el «margin debt» ha subido a máximos históricos), compran acciones especulativas (el índice Goldman de empresas que pierden dinero ha subido casi un 70% en 4 meses) y aumentan su participación en los mercados de opciones y futuros significativamente.

Las compras de Opciones por parte de inversores particulares ha encadenado 15 semanas consecutivas de compras netas y además las compras se han sucedido también en 25 de las últimas 27 sesiones, un evento anómalo y registrado el 1% del tiempo.

Los inversores institucionales también se han ido sumando a la euforia compradora en las últimas semanas, los gestores de fondos han elevado la exposición al riesgo y¡¡de las carteras que gestionan y, por tanto, reducido el porcentaje de efectivo hasta el 3.8% un nivel históricamente bajo y que denota la escasez de pólvora restante para poder continuar comprando.

El posicionamiento de los institucionales ha alcanzado el 55%, nivel máximo registrado desde noviembre de 2007.

Por el momento la psicología FOMO y euforia de los inversores continúan soportando el rally de las bolsas, ayer volvieron a escalar posiciones, lideradas esta vez por el Dow Jones con un +1.04% y subiendo al borde de sus máximos históricos, seguido por el SP500 y Nasdaq que subieron sendos +0.32% y +0.14% registrando máximos históricos.

DOW JONES; diario

SP500, diario.

NASDAQ-100, diario

El sector semiconductores, líder indiscutible de las subidas, se ha revalorizado casi un 75% desde abril y su valor estrella, Nvidia, un +110%. Su imagen técnica no es de las más recomendables para aumentar exposición en estos niveles, más bien al contrario.

NVIDIA, diario

A pesar de los abundantes signos para la prudencia, el ciclo económico y el financiero todavía siguen vigentes y al alza, previsiblemente desarrollando sus últimos movimientos antes de finalizar.

El cúmulo de excesos en los mercados y la fragilidad interna de la economía combinada con una losa de deuda histórica inducen a esperar que la corrección posterior al «melt up» conformará un proceso completo de «Blow Off top», es decir, que las cotizaciones corregirán duramente.

Nuestros sistemas de análisis y detección de puntos de inflexión en economía y mercados, lecturas frecuentemente compartidas con nuestros lectores, sugieren prudencia pero todavía no el final de ciclo.

Mantenemos estrecha vigilancia ante cualquier dato que se incorpore en próximas semanas y pueda generar señales de giro inminente.

Un café?

ETF CAFÉ X3 -3CFL-, diario.

Stay tunned!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com