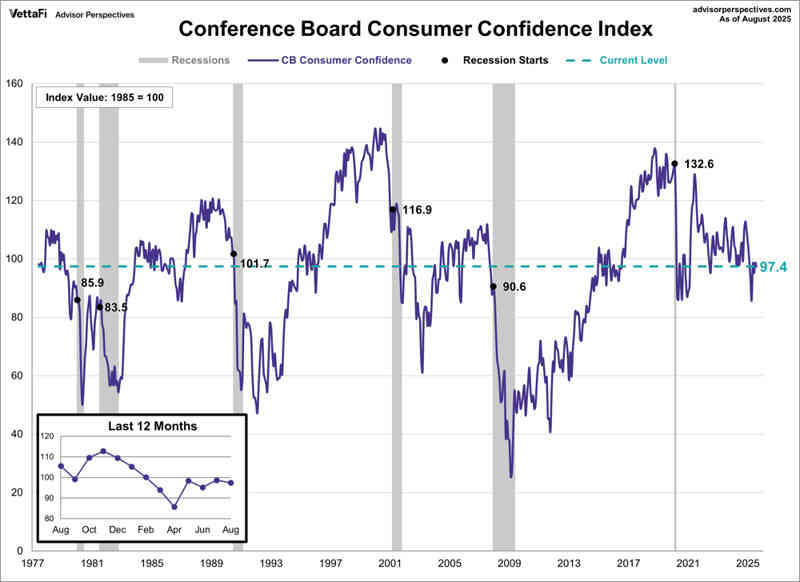

El Conference Board publicó ayer el índice de Confianza del Consumidor de agosto, descendió ligeramente hasta 97.4 frente al 98.7 del mes anterior, cayeron tanto el subíndice de condiciones actuales (131.2 vs 132.8) como el de expectativas (74.8 v 76 anterior).

Según el informe rubricado por Stephanie Guichard, economista senior de la sección «Global Indicators» del Conference Board, los consumidores continúan preocupados por la debilidad del mercado laboral pero especialmente con la evolución y expectativas de la inflación que las sitúan a un año en el 6.2%, vean extracto:

- “Consumers’ write-in responses showed that references to tariffs increased somewhatand continued to be associated with concerns about higher prices. Meanwhile, references to high prices and inflation, including food and groceries, rose again in August. Consumers’ average 12-month inflation expectations picked up after three consecutive months of easing and reached 6.2% in August—up from 5.7% in July but still below the April peak of 7.0%.”

El otro dato macro de interés publicado ayer fue el de Pedidos de Bienes Duraderos, también cayeron, un -2.8%, tras la contundente caída de -9.4% del mes anterior. Un mal dato que, sin embargo, se interpretó en clave de «mejor que las expectativas» ya que el consenso apuntaba a una caída del -3.5%.

En otro orden de cosas de actualidad, la decisión de Trump para despedir a la gobernadora de la FED, Lisa Cook, ha encontrado respuesta ya que planteará batalla legal por lo que el cese definitivo, en su caso, dependerá de una sentencia y como no será inmediata tampoco lo será el control de la mayoría de miembros de la FED por parte de Trump a pesar de su empeño. Ayer mismo Trump escribió en sus redes sociales que » We will have a majority shortly on the FED».

No obstante, al margen de presiones, considerando la debilidad del mercado de trabajo o la probabilidad otorgada por los futuros monetarios a una rebaja de tipos en septiembre, lo más probable es que el FOMC recorte tipos en 25 puntos básicos.

Los mercados descuentan que la FED bajará los tipos oficiales, los de corto plazo, pero también que después deberá actuar ante un muy probable repunte de la inflación que tenderá al alza en próximos meses por el impacto de los aranceles pero también por la propia rebaja de los tipos de interés.

Y sin embargo los inversores continúan posponiendo los problemas y bajo la influencia psicológica del Fear Of MIssing Out o FOMO; los índices americanos repuntaron en la sesión de ayer por la ilusión de que habrá recorte de tipos en la próxima reunión del FOMC pero ignorando los efectos posteriores.

Los inversores estarán muy pendientes de los resultados de Nvidia hoy al cierre de Wall Street, esperando un incremento de Beneficio por Acción del +48% (hasta $1.009) pero atentos a diversos factores de máxima relevancia, Las previsiones de beneficios (forward guidance) serán tanto o más importantes que el dato evolución de resultados en el segundo trimestre.

Será clave la referencia esperada sobre al procesador H20 modificado para su venta en China y cualquier orientación sobre las previsiones de monetización de la Inteligencia Artificial por parte de sus clientes ante la creciente inquietud por el hecho de que se están intuyendo dificultades para que termine generando lo suficiente como para compensar las ingentes inversiones realizadas.

Ayer Nvidia repuntó un ligero +1.09%, el aspecto técnico advierte vulnerabilidad que si es confirmada por unos resultados Q2 menos fulgurantes o un «forward guidance» poco convincente es susceptible de enviar la cotización de vuelta a $170, zona de control que previsiblemente sería perforada.

Siguiente parada en el entorno de los $155.

NVIDIA, semana.

Microsoft también alcanzó su zona técnica de proyección y objetivo inicial de las alzas hace tres semanas y desde entonces, a pesar de haber presentado unos resultados buenos del Q2, ha corregido más de un 10%.

MICROSOFT, semana

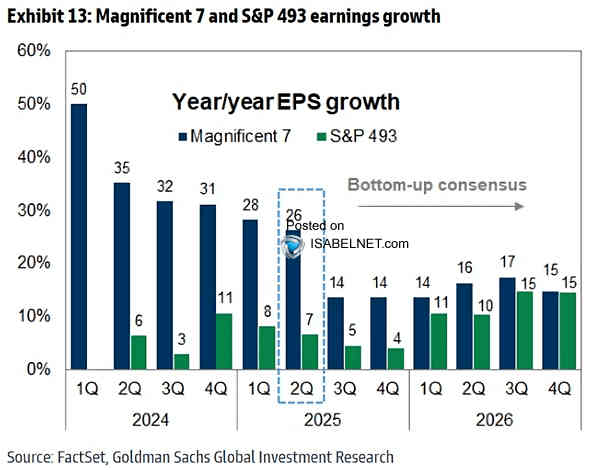

El crecimiento de beneficio por acción del SP500 ha sido claramente favorecido por la contribución de las grandes tecnológicas o 7 Magníficos. Los beneficios seguirán siendo positivos, según apunta el consenso, pero cada vez menos buenos, el resto de empresas del SP500, es decir, las otras 493 deben tomar el relevo para compensar la ralentización esperada de los resultados de los 7 Magníficos.

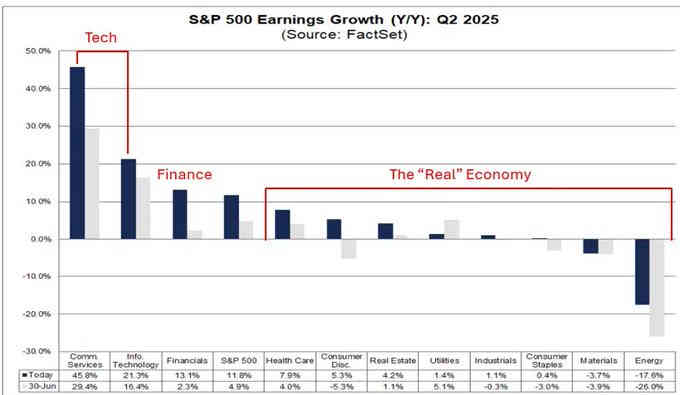

Los resultados empresariales del segundo trimestre han resultado positivos y superado, como es habitual, las expectativas iniciales de Wall Street. Pero esa mejora de beneficios ha estado muy concentrada en dos sectores, tecnológico y financiero.

A menos que la economía recobre vigor y despunte con inercia suficiente para arrastrar al conjunto de sectores consigo al alza, mantener y cumplir con las expectativas de mejora de beneficios de doble dígito será un escenario poco probable.

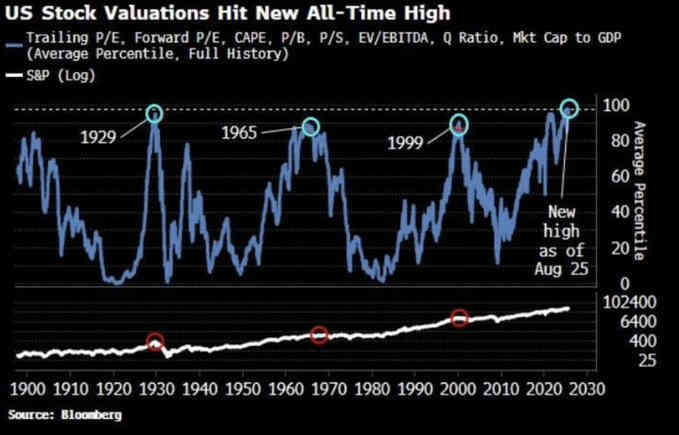

Los beneficios no deben ser sólo positivos para contentar a los mercados, tienen que ser extraordinarios para poder justificar la expansión de múltiplos de los últimos años, que ha provocado un nivel de valoraciones extremo, record histórico, ¿burbuja?.

El riesgo de que los márgenes y beneficios se ralenticen y/o no cumplan expectativas es que las burbujas no suelen desinflarse ordenadamente.

Ayer, poco después de una apertura de las bolsas ligeramente negativa, comenzó una recuperación lenta y ordenada que se extendió hasta el final de la sesión para finalmente conseguir un nuevo cierre en positivo, liderado por el Nasdaq +0.44%, y secundado por el SP500 +0.41% y Dow Jones +0.30%.

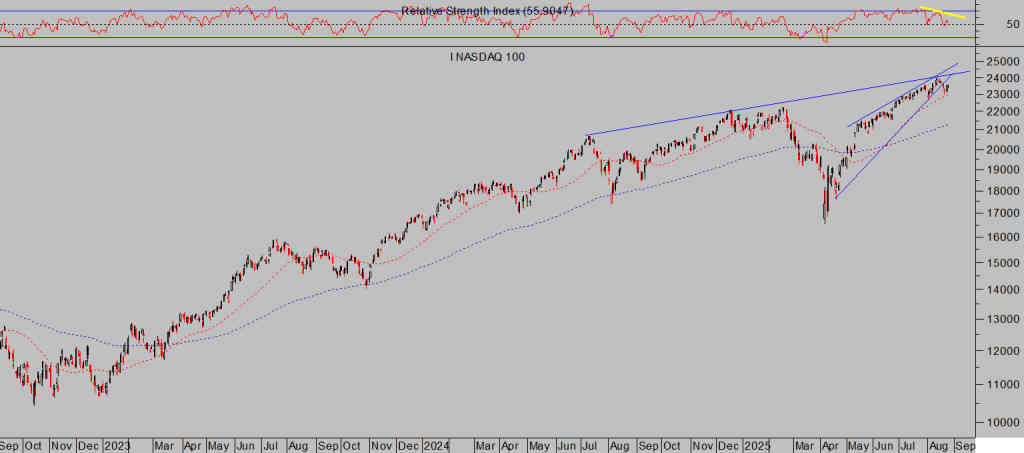

Las alzas de los índices apenas tuvieron impacto sobre las pautas en curso ni sobre las lecturas técnicas generales.

NASDAQ 100, diario.

SP500, diario.

DOW JONES, diario.

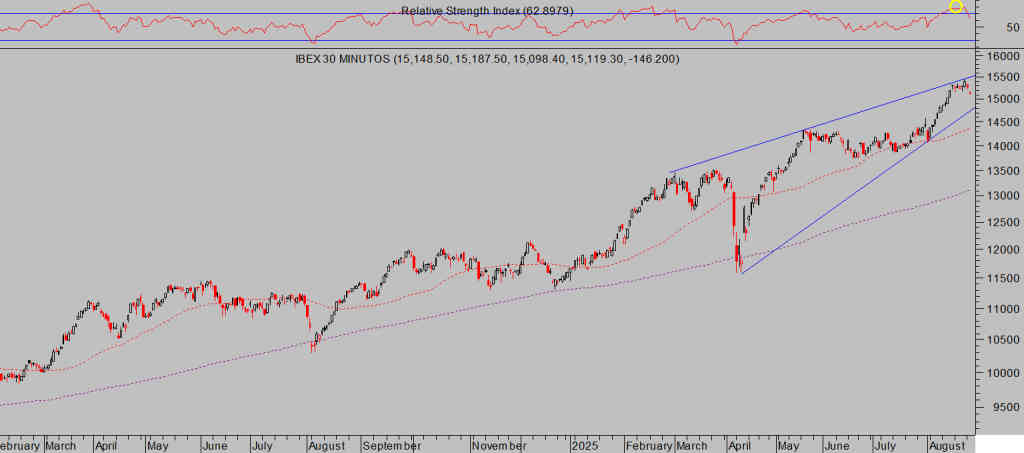

Las cotizaciones de los índices europeos también merodean sus zonas de máximos y presentan un aspecto técnico similar, algo más delicado, al de las americanas.

DAX 40, diario.

IBEX35, diario

Sólo faltan 3 sesiones de contratación para finalizar el mes de agosto, también para comenzar un periodo tradicionalmente débil para el comportamiento de las bolsas, por diversos motivos explicados en distintos posts.

Stay tunned!

Un café?

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com