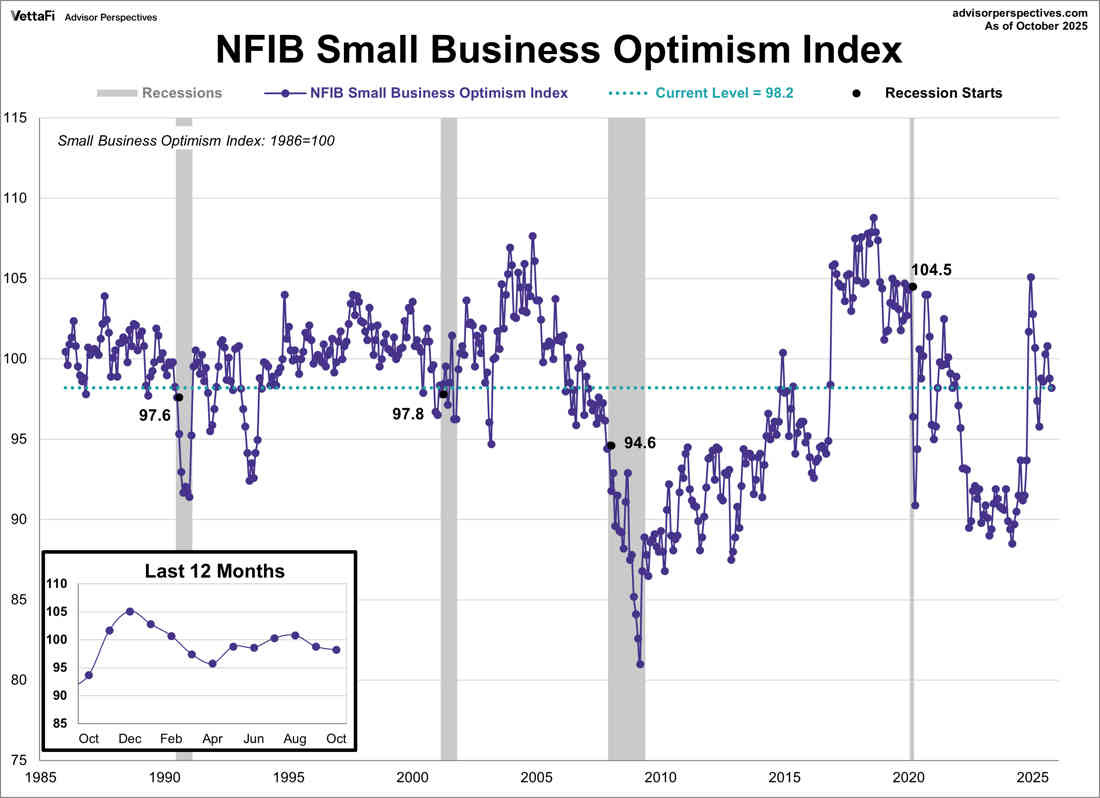

Los pequeños empresarios americanos salieron el pesimismo hace un año, confiando en que la llegada de Trump al poder sería favorable para mejorar el clima económico y de negocios en Estados Unidos. La sensación de optimismo generó una ola de buenas expectativas muy intensa pero también fugaz y duró sólo unos meses.

Justamente desde que Trump tomó posesión del cargo en enero, los empresarios comenzaron a incorporar dosis de realidad frente a las expectativas creadas, especialmente cuando Trump anunció la política arancelaria en abril.

La confianza se ha ido deteriorando y, según la última encuesta de NFIB, ha vuelto a caer en octubre, un dato peor de lo esperado por los expertos que además se encuentra por debajo del nivel 100. Un nivel a vigilar desde que en los últimos 40 años las recesiones económicas se han producido con este indicador por debajo del nivel 100.

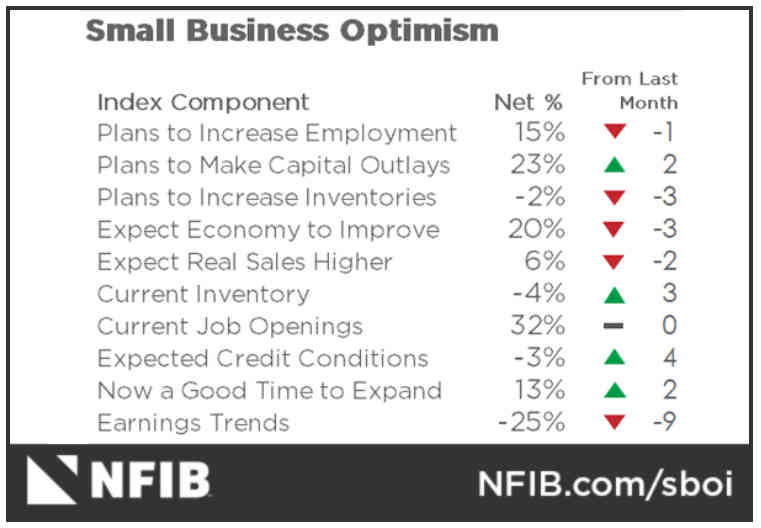

El desglose de los 10 componentes del índice de sentimiento NFIB respecto a la encuesta de hace un mes muestra caída de 5, mejora de 4 y uno sin cambios.

Curiosamente, los empresarios que dicen esperar mejora de las condiciones de crédito y opinan que es un buen momento para expandirse y al mismo tiempo han caído los que esperan mejora de la economía y también quienes planean nuevas contrataciones de empleo.

Para situar el contexto de las pequeñas empresas en el conjunto de la economía, las pequeñas empresas con menos de 500 trabajadores, emplean aproximadamente al 45% de la fuerza laboral total de EEUU, lo que equivale a unos 59 millones de personas. Este porcentaje se refiere al empleo en el sector privado y proviene del informe oficial de la SBA de julio de 2024.

Las empresas medianas (con más de 500 y menos de 1500 trabajadores) contratan cerca del ~16%, equivalente a unos 20 millones, y las grandes el 39% y cerca de 54 millones.

Los ciudadanos, consumidores en términos estríctamente económicos, están cada vez más inquietos con la situación del mercado laboral y el impacto cada vez más visible y patente de las proyecciones de recortes masivos de plantilla que vienen, por obra y gracia del impacto la introducción de la Inteligencia Artificial en cada sector de la economía.

Según encuesta de la Universidad de Michigan de noviembre, las expectativas del consumidor para el aumento del paro se han disparado a niveles máximos rara vez alcanzados en la historia y cuando se han alcanzado ha coincidido con recesión.

En este contexto de debilidad del mercado laboral y con el shutdown habiendo impedido la publicación de datos de septiembre, según la Sra. Karoline Leavitt, secretaria de prensa de la Casa Blanca, probablemente tampoco sabremos nunca la evolución real del empleo y la inflación durante el mes de octubre, según dijo ayer: «october jobs and CPI data likely never to be released».

¿Algo que esconder?. Probablemente, de acuerdo con lo comentado aquí el miércoles:

- «Atendiendo al modelo de Goldman Sachs para seguimiento y estimaciones del empleo, que apunta a una caída neta del empleo de ~–50.000 en octubre, parece más verosímil el último dato ofrecido por ADP, es decir, destrucción neta de empleos.

Ante esta oscuridad de una información de máxima relevancia para las decisiones de la Reserva Federal, los inversores quedan huérfanos de criterio para inferir si el próximo movimiento de tipos será o no en diciembre.

La FED ya ha recortado tipos dos veces este otoño a pesar de reconocer que el IPC está elevado y que puede seguir subiendo, el motivo más plausible es que deben estar esperando empeoramiento del mercado laboral y de la economía en su conjunto.

Sin embargo, las múltiples declaraciones de distintos miembros del FOMC, en distintas ocasiones poniendo en duda una rebaja de tipos en diciembre, y el hecho de que ayer no se hiciera público el dato de IPC de octubre y de los comentarios de la Sra Leavitt, han provocado una reacción nerviosa de los mercados e inversores.

La probabilidad de recorte de tipos que muestran los futuros monetarios, FED Watch Tool del CME, ha caído desde el 96% de hace 3 semanas hasta el 53% de ayer.

Y las bolsas acusaron ayer la caída de expectativas de rebaja de tipos con caídas notables de los índices, lideradas por el sensible sector tecnológico que se descolgó un -2.25%, el SP500 -1.66% y el Dow Jones -1.65%.

NASDAQ 100, 60 minutos

SP500, intradía.

DOW JONES, 60 minutos.

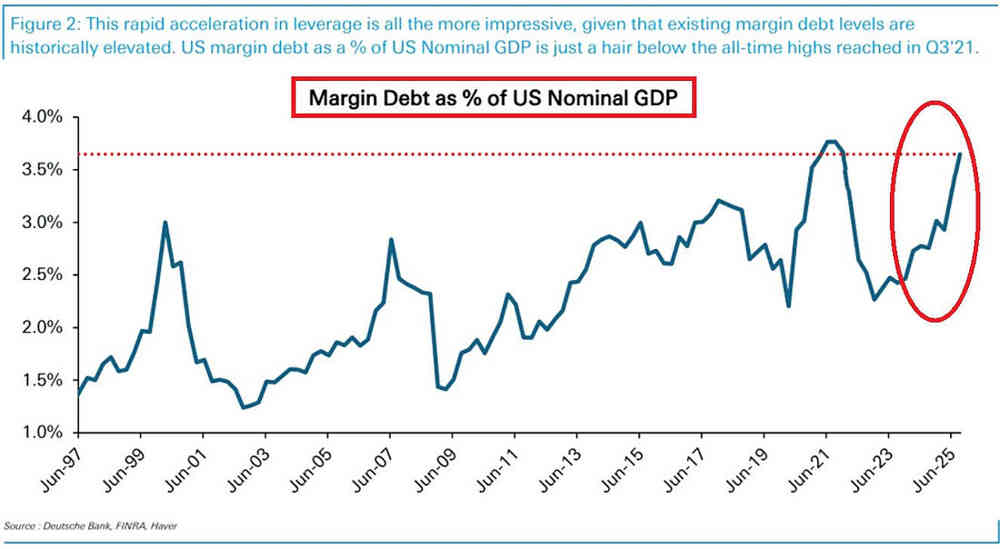

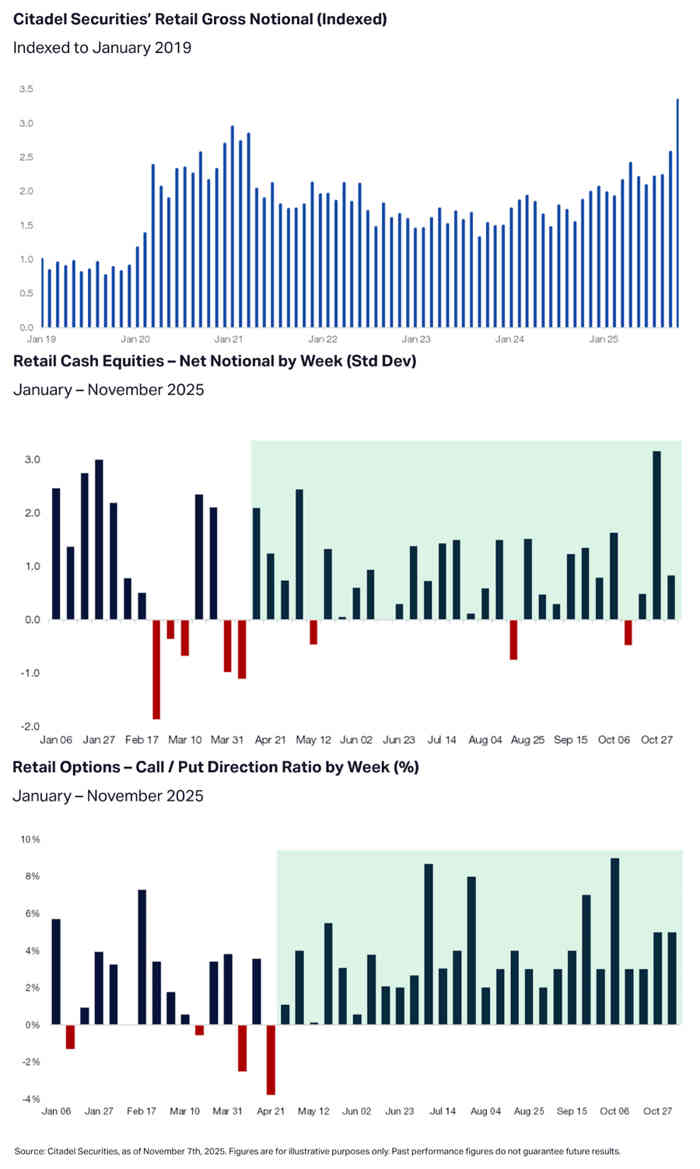

La ambición de los inversores por optimizar las ganancias de las subidas de las bolsas combinada con un optimismo desmedido, suele animar a pedir dinero prestado y otras formas de apalancamiento como productos derivados, por ejemplo, para comprar de acciones.

La compra de acciones a crédito o «margin debt» se ha disparado a niveles record, no sólo en volumen sino también en su relación con el PIB. Alcanza el 3.7% el PIB y se encuentra a sólo dos décimas del máximo histórico registrado en 2021.

Además, su participación vía opciones, analizada en distintos posts es también histórica, como lo es la compra de ETFs apalancados que ha aumentado muy abruptamente en el último año alcanzando niveles estratosféricos.

La confianza de los particulares en hacerse millonarios con sus inversiones es tal que aprovechan cada mínima corrección para lanzarse a comprar más barato, más bien menos caro, la última leve caída de la semana pasada registró uno de los eventos «buy the dip» más notorio de la historia.

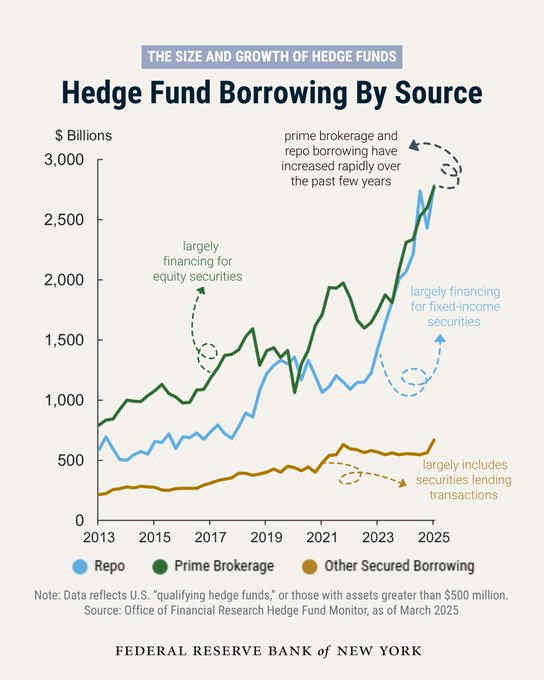

Los Hedge Funds son habituales en el uso del apalancamiento. Las fuentes de apalancamiento se dividen en tres categorías: prime brokerage, repo y otros préstamos garantizados.

El endeudamiento por prime brokerage, el ligado a la compra de acciones, ha crecido rápidamente en los últimos años, como muestra este gráfico.

En este contexto, la vulnerabilidad es extrema ya que si los índices perforan determinadas referencias técnicas de control consideradas infalibles, muchos inversores caerán presos del miedo y otros afrontarán los temidos margin calls y ambos factores originan más oferta que demanda de acciones y caídas de las cotizaciones.

El aumento de la incertidumbre en los mercados de crédito tampoco acompaña a generar confianza, los inversores están cautelosos y reduciendo exposición, con ventas y caídas de precio de los bonos corporativos.

Vean desarrollo técnico de los bonos corporativos de baja calidad crediticia:

ETF JUNK BONDS, diario

El mercado necesita una limpieza y se están reuniendo los desencadenantes técnicos para esperar que se produzca, en la medida que cause más problemas y minusvalías a la mayoría y más temor introduzca en la psique de los inversores será más verosímil el escenario descrito aquí para el comportamiento del mercado en los próximos meses: ¿Por qué más liquidez, estímulos monetarios y fiscales con el PIB al alza y bolsas en máximos?.

Cuidado que hoy vienen curvas y de confirmarse al cierre dejarán unas lecturas de máxima relevancia en gráficos semanales.

Take care out here!.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com