El mercado estará muy atento al dato de inflación americana de junio que se publica mañana martes 15, se espera que repunte por segundo mes consecutivo, en abril fue del 2,3%, en mayo +2,4% y se estima que en junio aumentará algo más hasta el +2,6%. La Tasa Subyacente podría aumentar una décima hasta el 2,9%.

Con la inflación americana de vuelta al entorno del 3% y expectativas apuntando a subidas adicionales en próximos meses, que no una estampida al estilo de 2021, es altamente improbable que la Reserva Federal pueda satisfacer los deseos de Trump o las previsiones del mercado y rebajar los tipos de interés con decisión.

Aunque miembros/consejeros destacados de la FED, como Bowman y Waller han afirmado que votarán a favor de rebajar tipos en el FOMC de julio y que apuestan por más rebajas posteriores, es más probable los tipos sólo sean recortados una o a lo sumo dos veces este año y opino improbable que sea en la reunión del 30 de julio, más bien en la de septiembre.

El motivo de la predisposición tan firmemente inclinada a recortar tipos de estos dos miembros, es un manifiesto de lealtad a quien les nombró, que fue Trump, más de análisis de criterios imparciales y de carácter estríctamente técnico.

Entre tanto, Trump continúa tratando de maniobrar para forzar la salida de Powell de la presidencia de la Reserva Federal, más abajo ampliamos información.

Trump anunció el sábado, tras fracasadas negociaciones comerciales con la UE y México, aranceles del 30%, en vigor a partir del 1 de agosto. Este nivel de aranceles representa un aumento significativo respecto al gravamen del 20% anunciado el Día de el Liberación.

Además sigue en pie la amenaza específica de imponer un nuevo arancel del 17% sobre las exportaciones de alimentos de la UE.

El desencuentro en las negociaciones no será fácil de superar si Trump continúa anclado en acusar a la Unión Europea de gravar los productos americanos con un arancel promedio del 39%, un acusación falaz cuando en realidad, según los expertos, la media rondaría el 3.5% – 6%.

Europa tiene mucho que perder si pacta con Trump en las condiciones propuestas y distintos líderes europeos se han manifestado en contra de firmar condiciones tan desfavorables para la economía europea.

Tratando de evitar una guerra comercial abierta, Europa aspira a alcanzar un acuerdo comercial equilibrado, según Von de Layen, también la UE está preparada para responder con represalias e incluso recurrir a la Organización Mundial del Comercio si las negociaciones fracasan y Trump aplica finalmente ese 30% anunciado.

¿TACO?, aún faltan dos semanas hasta la entrada en vigor de los aranceles, tiempo para acelerar las negociaciones y suavizar posturas. Sobrevuela en los mercados la idea de que Trump rebajará el tono y finalmente suavizará los aranceles antes de su definitiva entrada en vigor (TACO = Trump Always Chickens Out). Veremos.

Otro factor de incertidumbre reintroducido durante el pasado fin de semana y también relacionado directamente con las decisiones de Trump es su intención de «deshacerse» de Powell, han pululado por las redes noticias sobre una dimisión inminente, noticias por cierto no confirmadas oficialmente.

Tump lleva meses presionando públicamente a Powell e insinuado incluso su destitución pero existen limitaciones legales que imposibilitan hacerlo. Las tensiones persisten porque Trump sigue empeñado en que la FED recorte tipos agresivamente y desde hace meses, es decir, en interferir en las decisiones de política monetaria. ¿Ruido de mercado?.

Además de los datos de inflación USA de esta semana, en el contexto macro se publicarán otras magnitudes importantes como las Ventas al Menor, Producción Industrial, Libro Beige de la FED, sentimiento del consumidor, datos del sector inmobiliario, etc… y por el lado micro, esta semana comienza la temporada de publicación de resultados empresariales del segundo trimestre.

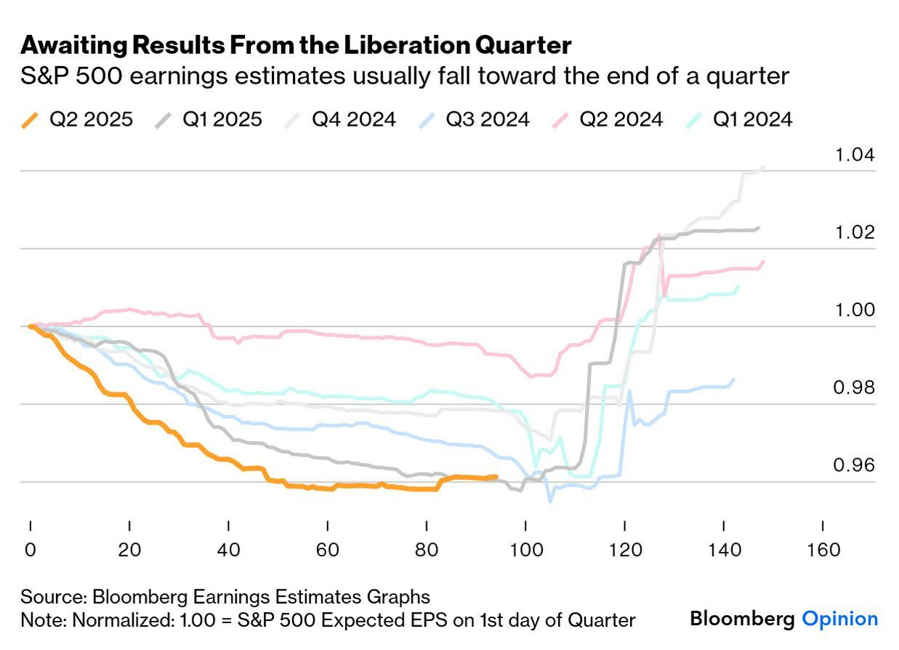

El «trimestre de la Liberación» provocó un fuerte recorte de expectativas de generación de beneficios desde el principio, el recorte mas acusado de los últimos 5 trimestres, pero a medida que avanzaba el periodo de tres meses, las percepciones fueron mejorando hasta estabilizar la negatividad y esperar incluso cierta mejora.

Después de los ajustes de las últimas semanas, las estimaciones de beneficios apuntan a una recuperación media del 9% para el segundo trimestre.

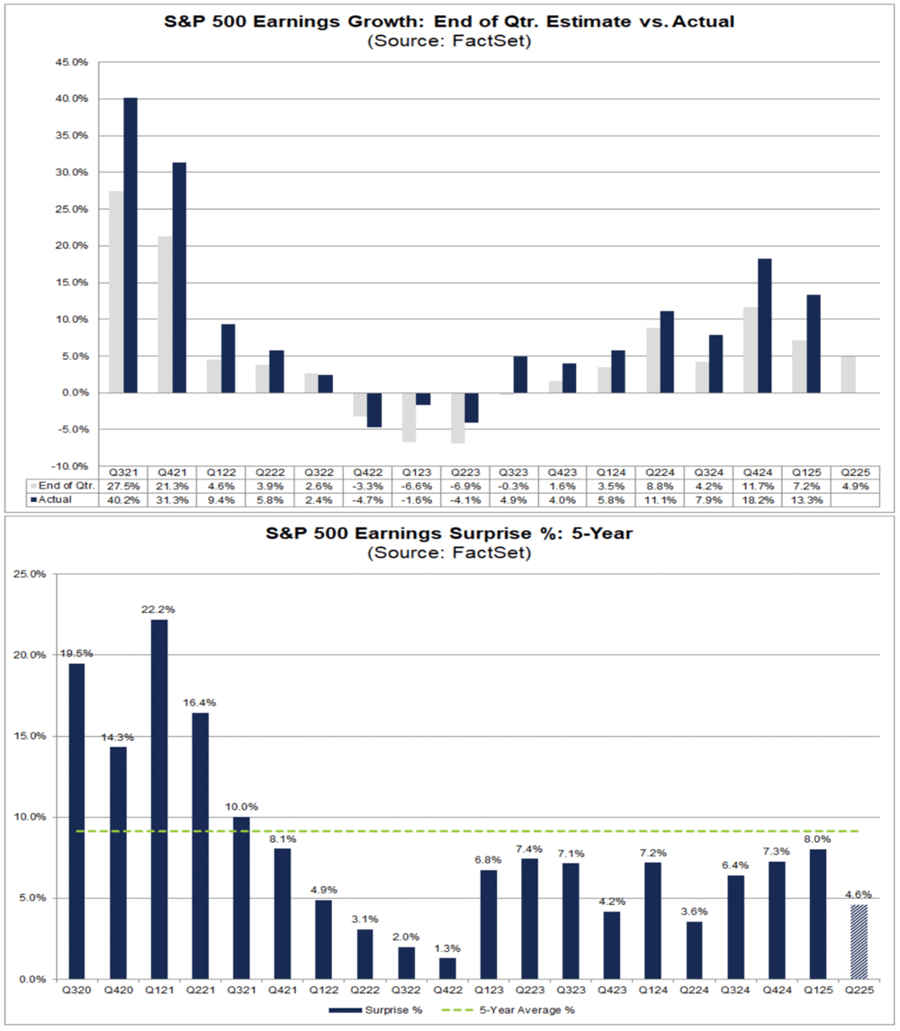

Vean evolución comparada de estimaciones (barras grises) frente a resultados finales (barras azules) de los últimos trimestres, según análisis de FactSet.

Como siempre, los resultados finales terminan siendo superiores a las estimaciones de los analistas, debido al manido «juego de expectativas-realidades» habitual de Wall Street para manipular las reacciones de los inversores y las cotizaciones una vez conocidos los beneficios por acción publicados por las empresas, juego tantas veces explicado en estas líneas.

ESTIMACIONES DE BENEFICIO vs REALIDAD FINAL.

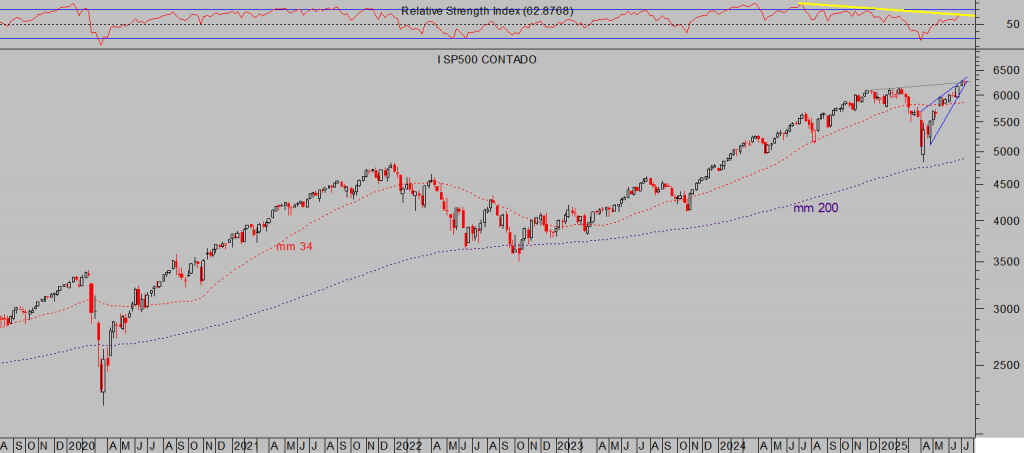

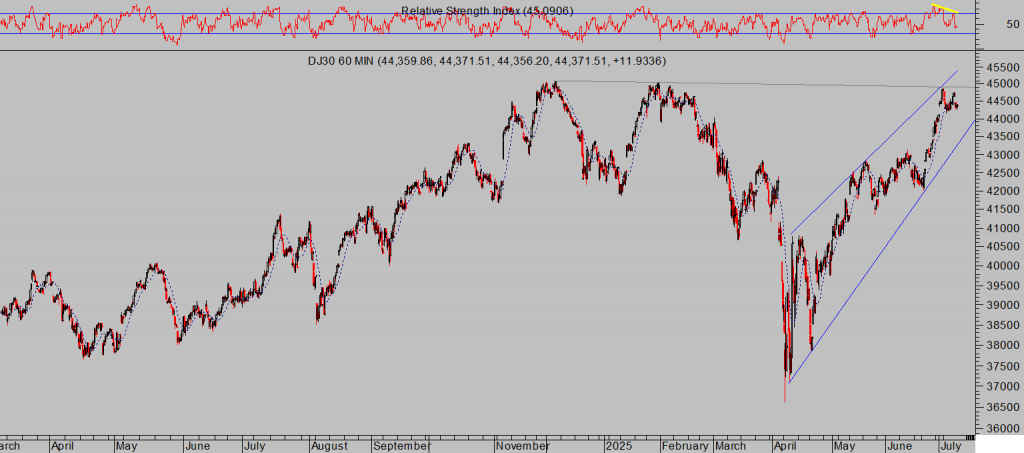

La semana pasada nuevamente las bolsas se zafaron de toda noticia adversa y del incremento de la incertidumbre, también del mal comportamiento del mercados de deuda y consiguieron cerrar en zona de máximos históricos, aunque el viernes sufrieron ligeras caídas y un también ligero deterioro de las pautas alcistas en vigor desde los mínimos del 7 de abril.

El Nasdaq cerró el viernes con caídas del -0.22%, el SP500 perdió un -0.33% y el Dow Jones resultó algo más dañado al caer un -0.63%.

NASDAQ-100, 60 minutos,

SP500, semana

DOW JONES, 60 minutos

Las bolsas europeas también flaquearon un poco el viernes y aunque permanecen en zona de máximos, el aspecto técnico, estacionalidad y fechas de ciclo indican que son igualmente vulnerables, vean ejemplo del índice selectivo de la bolsa alemana DAX-40.

DAX-40, 15 minutos.

En esta situación técnica, comienza nueva semana con los inversores esperanzados en una respuesta TACO de Trump respecto a los aranceles, ilusionados con las previsiones de beneficios empresariales y confiados en que la inflación seguirá bajo control.

Demasiados frentes abiertos suficientemente delicados como para mantener el modo complaciente y FOMO que tanto ha coadyuvado con el ascenso vertical de las cotizaciones de las últimas semanas.

TACO trade, que consiste en esperar que Trump termine suavizando los aranceles y FOMO, en comprar acciones para no perderse un hipotético alza de las bolsas, han coincidido en el tiempo y propulsado el sentimiento de los inversores a zona de optimismo extremo.

Si los índices perforan las directrices alcistas que han venido dirigiendo los ascensos y quiebran las pautas técnicas (cuñas ascendentes) desplegadas por la mayoría de índice bursátiles surgirán nervios, previsiblemente saltarán multitud de órdenes de venta y debería comenzar un periodo de consolidación/corrección técnica.

Los inversores también confían en asistir a un desenlace favorable del mercados de bonos USA pero la realidad puede ser muy distinta.

En vista del comportamiento de las últimas sesiones y aumento de la rentabilidad (caída de los precios) hasta el actual 4.43% el Bono a 10 años y 4.96% el Bono a 30 años (T Bond), así como del aspecto técnico, es probable asistir a más caídas de precio, perforación de referencias técnicas de medio y largo plazo con potencial de caídas adicionales que dispararían las rentabilidades por encima de umbrales de riesgo para las bolsas, un susto en forma de caídas rápidas de precio previas a una previsible recuperación posterior y más sostenida.

T BOND, semana

Conviene prestar estrecha atención al comportamiento de la deuda en próximas sesiones, si las ventas continúan y presionan a la baja al precio por debajo de la referencia de control habrá tensión en todos los mercados y particularmente los de riesgo.

Tienes Plata?. Siempre hay activos con posibilidades interesantes, descorrelacionados del comportamiento general de los mercados y el sector de las materias primas se postula como uno de ellos, con riesgo controlado y enorme potencial de rentabilidad (análisis y operativa sobre distintas commodities reservado suscriptores).

ETF PLATA -SLVR-, semana

Stay tunned.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com