Te ofrecemos las noticias destacadas del día de las siguientes empresas -Caixabank, Acerinox, Telefónica, Ercros y Squirrel- realizado por el Departamento de Análisis de Link Securities.

. CAIXABANK (CABK) presentó el viernes sus resultados correspondientes a los nueve primeros meses del ejercicio (9M2025), de los que destacamos los siguientes aspectos:

RESULTADOS CAIXABANK 9M2025 vs 9M2024 / CONSENSO FACTSET

CABK alcanzó un margen de intereses de EUR 7.957 millones en 9M2025, lo que supone una reducción del 4,9% en tasa interanual, principalmente por la bajada de los tipos de interés de mercado, compensado en parte por mayores volúmenes de inversión y la mayor liquidez por el incremento de recursos. Las comisiones netas, por su lado, repuntaron un 5,2% en tasa interanual, hasta los EUR 2.923 millones, mientras que el resultado de operaciones financieras se situó en EUR 180 millones, en niveles similares a los 179 millones del mismo periodo del año anterior (+0,8 %). Ambas partidas permitieron elevar el margen bruto hasta los EUR 12.118 millones, una mejora del 2,8% interanual.

El repunte de los gastos de administración y amortización (+5,2% en tasa interanual), hasta los EUR 4.798 millones limitó el incremento del margen de explotación (EBIT) al 1,2% en tasa interanual, hasta los EUR 7.319 millones. La ratio de eficiencia (12 meses) se situó en el 39,2%.

Las menores pérdidas por deterioro de activos (-14,9% en tasa interanual) y las menores dotaciones de provisiones impulsaron al alza al beneficio antes de impuestos (BAI) de CABK, situándolo en EUR 6.481 millones, una cifra un 5,3% superior con respecto a la obtenida en 9M2024.

Finalmente, el beneficio neto atribuible de CABK aumentó un 3,5% en tasa interanual, hasta los EUR 4.397 millones.

En términos de balance, el crédito bruto se situó en EUR 376.691 millones (+6,3% en tasa interanual y +4,3% en el año). Por su parte, los recursos ascendieron a EUR 720.242 millones (+6,9% en tasa interanual y +5,1% en el año).

En lo que se refiere a la gestión del riesgo de crédito, los saldos dudosos ascendieron a EUR 9.347 millones (EUR -889 millones en el año) tras gestión activa de la morosidad que incluye ventas de carteras. Además, la ratio de morosidad se situó en el 2,3% (- 0,3 p.p. respecto al cierre de 2024). Los fondos para insolvencias (EUR 6.695 millones) sitúan la ratio de cobertura en el 72% (+3 p.p. respecto al cierre de 2024).

En lo que a solvencia se refiere, la ratio Common Equity Tier 1 (CET1) se situó en el 12,4% a 30 de septiembre. Esta ratio recoge el impacto extraordinario de +20 puntos básicos (pb) por la entrada en vigor en enero de 2025 de la normativa CRR31 (Basilea IV).

. ACERINOX (ACX) presentó el viernes sus resultados correspondientes a los nueve primeros meses del ejercicio (9M2025), de los que destacamos los siguientes aspectos:

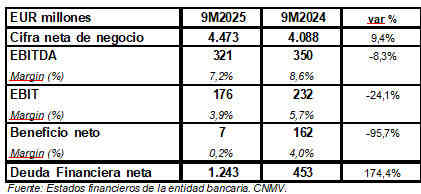

RESULTADOS ACERINOX 9M2025 vs 9M2024

ACX destacó que los 9M2025 han estado marcados por la incertidumbre, y tras dos años consecutivos de una significativa contracción en la demanda aparente, el sector se mantiene en niveles bajos, con una recuperación mucho más lenta de lo inicialmente proyectado.

La facturación de ACX ha sido de EUR 4.473 millones en 9M2025, un 9,4% superior al mismo periodo del año anterior que estuvo impactado por la huelga en Acerinox Europa. La producción de acería acumulada del año ha sido de 1.463 mil toneladas, un 8% superior a la del mismo periodo de 2024 que estuvo afectada por la huelga en Acerinox Europa.

Por su parte, el cash flow de explotación (EBITDA) ascendió a EUR 321 millones, un 8,3% inferior a los nueve primeros meses del año precedente. En términos sobre ventas netas, el margen EBITDA ascendió al 7,2% (vs 8,6%; 9M2024).

Asimismo, el beneficio neto de explotación (EBIT) de ACX se elevó hasta los EUR 176 millones, lo que supuso una caída del 24,1% en tasa interanual. En términos sobre ventas netas, el margen EBIT cerró septiembre en el 3,9% (vs 5,7%; 9M2024).

Finalmente, el beneficio neto atribuible de ACX ascendió a EUR 7 millones, un importe inferior en un 95,7% con respecto al registrado en 9M2024.

ACX ha generado un cash flow después de inversiones de EUR 155 millones que se ha destinado íntegramente al reparto de dividendos. El incremento en la deuda financiera neta, EUR 123 millones, se debió a la depreciación del dólar.

Perspectivas: Si bien el corto plazo sigue afectado por la situación geopolítica y de baja demanda en sus dos principales mercados: EEUU y Europa, ACX afronta el medio plazo con optimismo por la estrategia desarrollada en la compañía de diversificación geográfica y hacia productos de mayor valor añadido. En este contexto de incertidumbre, ACX debe enfocar nuestra atención en la mejora continua del capital circulante y la sólida generación de caja.

Aunque la demanda sigue siendo débil en ambos mercados, la situación de EEUU es sensiblemente mejor a la europea por las medidas de defensa comercial que se establecieron durante el 2T2025, que han repercutido en una menor presión importadora. En cuanto al mercado europeo, los precios siguen estando muy afectados por el exceso de importaciones. ACX valora positivamente la reciente propuesta de medidas de defensa comercial en la UE destinadas a proteger el sector del acero frente a la competencia desleal y la sobrecapacidad global. Se prevé que dichas iniciativas, una vez implementadas, repercutan positivamente en los resultados de ACX y del resto del sector siderúrgico.

También somos optimistas en la mejora de las condiciones del mercado europeo una vez se ponga en marcha el nuevo mecanismo de ajuste en frontera (CBAM) a partir del 1 de enero de 2026. Estas acciones contribuirán al desarrollo del plan estratégico de ACX, que continúa avanzando según lo previsto, destacando la integración de Haynes y las nuevas inversiones como parte fundamental de este proceso.

. TELEFÓNICA (TEF) comunicó que, una vez obtenidas las aprobaciones regulatorias correspondientes y cumplidas las condiciones establecidas, Telefónica Hispanoamérica, S.A., filial íntegramente participada por TEF, transmitió el 100% del capital social de Otecel S.A. (Telefónica Ecuador) a Millicom Spain, S.L., por un importe de la transacción (firm value) de $ 380 millones (aproximadamente EUR 329 millones al tipo de cambio actual). El cierre de la operación implica una reducción de la deuda financiera neta de TEF de aproximadamente EUR 273 millones. Tal y como comunicó en su momento, esta operación se enmarca dentro de la política de gestión de cartera de activos de TEF, y está alineada con su estrategia de reducir la exposición a Hispanoamérica.

Por otro lado, la agencia Bloomberg señaló el viernes que TEF prevé recortar su retribución al accionista para pasar de una rentabilidad por dividendo actual del 6,5% a una del 4,8% para este año y del 5,2% para 2026. Así, según la agencia, TEF tiene previsto reducir su dividendo un 28% en su Plan Estratégico que presentará el próximo martes 4 de noviembre. La retribución por acción se reduciría de los EUR 0,30 brutos por título que se lleva repartiendo durante los últimos años, a una cifra de unos EUR 0,216 brutos por acción para el dividendo correspondiente al ejercicio 2025, que se paga en dos fases, una ahora, en diciembre de este año y otra en junio de 2026.

Finalmente, señalar que el diario Expansión informa hoy de que TEF ha contratado los servicios de Rothschild para buscar potenciales interesados en la compra de su antigua sede de Gran Vía, 28. La multinacional estaría sondeando el interés de fondos de inversión, patrimonialistas y grandes fortunas para el traspaso de este edificio.

. En relación con la solicitud de autorización de la Oferta Pública voluntaria de Adquisición de acciones (OPA), formulada por Bondalti Iberica, S.L.U. sobre la totalidad de las acciones de ERCROS (ECR), que fue admitida a trámite por la CNMV con fecha 20 de marzo de 2024, el oferente informa que el viernes recibió la notificación de la CNMC en la que confirma la autorización de la concentración económica resultante de la OPA sujeta al cumplimiento de los compromisos presentados por el oferente. De acuerdo con el artículo 60 de la Ley de Defensa de Competencia, esta resolución devendrá eficaz transcurrido el plazo máximo de 15 días hábiles establecido para que el Ministro de Economía decida sobre la elevación o no de dicha resolución al Consejo de Ministros. En caso de ser elevada, el Consejo de Ministros tendrá un mes para emitir su resolución de acuerdo con lo previsto en la mencionada ley.

. El diario Expansión informa que CAF aspira en Reino Unido a tres grandes contratos de material ferroviario y mantenimiento valorados en unos £ 4.000 millones (unos EUR 4.500 millones) dentro de las licitaciones que están impulsando varios operadores para renovar y ampliar el material. Según explicó a Expansión el consejero delegado de CAF, Javier Martínez Ojinaga, se trata de licitaciones que deberán salir al mercado a corto plazo y en las que la compañía vasca prevé concurrir en solitario.

. SQUIRREL (SQRL) ha alcanzado un acuerdo para la adquisición del 75% de Ranna Consultoría, agencia de imagen y comunicación con una amplia trayectoria en la gestión de estrategias institucionales y campañas para administraciones públicas. Con esta operación, que será efectiva desde el día de hoy, SQRL refuerza su división Media, incorporando una estructura con profundo conocimiento del sector público y acreditada experiencia en proyectos desarrollados para ayuntamientos, diputaciones, comunidades autónomas y ministerios, un ámbito donde SQRL no cuenta con el mismo nivel de presencia que en el ámbito privado. La operación se ha llevado a cabo íntegramente con fondos propios de la compañía. SQRL no comunica detalles financieros ni valoración económica de la transacción, con el fin de no afectar a otras posibles operaciones actualmente en curso.

Por el Departamento de Análisis de Link Securities