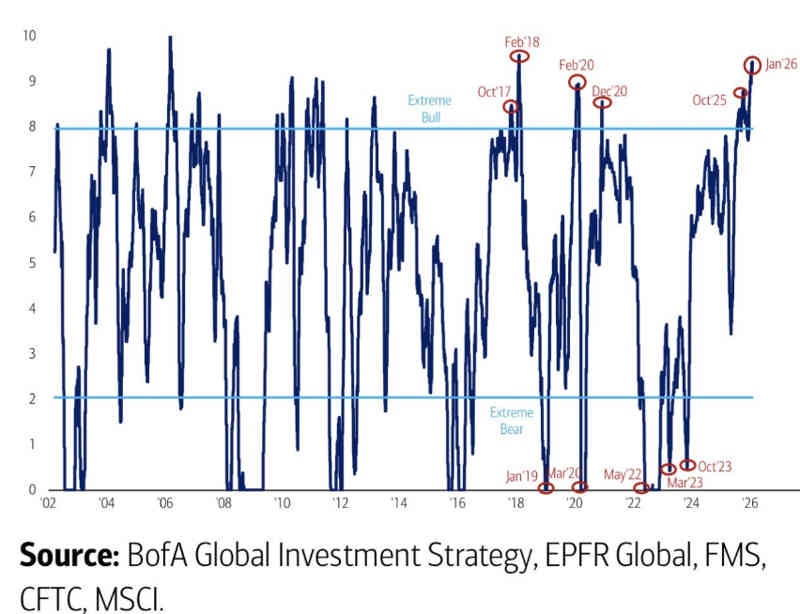

El indicador Bull&Bear de Bank of America (BofA) es un índice de sentimiento de los inversores institucionales, diseñado Bank of America para medir si el mercado está excesivamente alcista (bullish) o excesivamente bajista (bearish), y emitir señales que históricamente han precedido movimientos del mercado.

Ahora mismo registra una de las lecturas más alcistas de su historia.

La lectura va de 0 a 10:

• Muy bajo (por debajo de 2): sentimiento extremadamente bajista → señal teórica de compra.

• Muy alto (por encima de 8): sentimiento extremadamente alcista → señal teórica de venta. BofA lo interpreta como optimismo extremo y una señal de que el mercado podría estar próximo a un retroceso o corrección.

Pues bien, el Bull&Bear de Bank of America (BofA) está registrando una de las lecturas más alcistas de su historia. Atendiendo a su mecánica, significaría que podría haber una corrección dentro de los tres próximos meses.

Personalmente no es una herramienta que utilice, cuando acierta los recortes pueden tardar en llegar 1-2 meses, pero quería compartir con ustedes el dato a modo de información.

Las 2 razones reales de la caída del oro

El oro lleva un rally alcista bastante fuerte. El futuro del oro desde septiembre de 2022 subió de 1.522 a 5.626. Pero desde finales de enero ha sufrido recortes.

Dos son las razones que hay detrás:

1º La nominación de Kevin Warsh como nuevo presidente de la Reserva Federal en sustitución de Jerome Powell. El mercado cree que la rebaja de tipos de interés no será tan rápida como se esperaba y que con Warsh el dólar podría fortalecerse, hecho que es negativo para las materias primas en general, puesto que cotizan en esa divisa, y si se aprecia a los inversores extranjeros les resulta más caro comprar materias primas.

2º CME Group anunció un incremento de los márgenes exigidos para los futuros sobre metales y que entró en vigor tras el cierre de mercado del lunes. Los del oro suben desde el 6% hasta el 8%,.Este incremento implica que mantener posiciones «especulativas» sobre los metales resulta menos atractivo. De hecho, se ha observado un fuerte cierre de posiciones de compra de corto plazo.

En el caso del oro, la corrección del 11% del pasado viernes es una de las mayores de su historia, junto con la caída del 13% en enero de 1980 y la caída del 12% en febrero de 1983.

Pero el mercado lo tiene claro. Los catalizadores que llevaron al metal a subir con fuerza siguen vigente. Continuará con su carácter refugio ante toda la incertidumbre geopolítica, y aunque los bancos centrales compraron menos oro en 2025 que en años anteriores, se prevé que sigan haciéndolo.

Así, JPMorgan y Deutsche Bank reiteraron su postura positiva sobre el devenir del oro. El primero cree que este año subirá a 6.300 dólares, el segundo sitúa su objetivo en 6.000 dólares.

Mientras, el gestor de fondos de Fidelity International, George Efstathopoulos, vendió una parte de sus reservas de oro días antes de la mayor caída del metal precioso en cuatro décadas. Ahora dice que se está preparando para comprar de nuevo. Efstathopoulos redujo su exposición al oro a alrededor del 3% desde el 5% anterior, obteniendo beneficios antes de que se desplomara el famoso viernes.

Respecto al cobre, la expectativa es que seguirá habiendo una fuerte demanda del metal para producir vehículos eléctricos, energías renovables y centros de datos.

Michael Burry mete miedo con el bitcoin

Michael Burry, que ganó notoriedad por apostar contra el mercado inmobiliario de EE.UU. antes de la crisis financiera de 2008, advirtió que el desplome del bitcoin podría profundizarse en una “espiral de muerte” autosostenida, causando daños duraderos a las empresas que durante el último año acumularon la criptomoneda.

Burry sostuvo que la criptomoneda, que ha caído 40% desde su máximo de octubre, quedó expuesta como un activo puramente especulativo y no ha logrado consolidarse como cobertura frente a la depreciación monetaria, a diferencia de los metales preciosos.

Añadió que nuevas pérdidas podrían tensionar rápidamente los balances de los principales tenedores, forzar ventas en todo el ecosistema cripto y desencadenar una destrucción generalizada de valor.

Y finalizó diciendo que si el bitcoin cayera otro 10%, Strategy, la mayor tesorería corporativa de criptomonedas del mundo, estaría con pérdidas de miles de millones de dólares y encontraría prácticamente cerrados los mercados de capitales. Descensos adicionales empujarían a los mineros de bitcoin hacia la quiebra.

Esta semana debutan en Bolsa 8 empresas

Esta semana habrá 8 debuts en Bolsa. Las empresas de consumo Once Upon a Farm y Bob’s Discount Furniture; la empresa de aplicaciones publicitarias Liftoff Mobile; el fabricante de equipos eléctricos Forgent Power Solutions; y cuatro empresas de biotecnología (SpyGlass Pharma, Agomab Therapeutics, Veradermics y Eikon Therapeutics) comenzarán a cotizar a finales de esta semana, el jueves o viernes.

Forgent es la mayor del grupo. La empresa, que fabrica transformadores e interruptores y opera a gran escala con centros de datos, podría beneficiarse del auge de la demanda energética vinculada a la IA. Saldría a 25-29 dólares la acción y tendría un valor de mercado de 8.800 millones de dólares. Cotizará en la Bolsa de Valores de Nueva York bajo el símbolo FPS.

Es cierto que la empresa es rentable y que los ingresos crecen rápidamente. Pero la valoración parece elevada y la competencia feroz. Así que, el mercado estima que incluso si Forgent disfruta de un gran impulso cuando empiece a negociarse, corre el riesgo de que las acciones puedan retroceder.

2 Acciones en el radar: Abbott y John Deere

No se trata de recomendaciones de compra, solo es información y datos.

Abbott

– Las acciones de Abbott sufrieron su mayor caída en 23 años el día que publicó sus resultados. El dato a tener en cuenta es que el director ejecutivo compró 2 millones de dólares en acciones. Entre las razones que han llevado al insider a realizar esta compra destacan las siguientes:

– Diversificación y estabilidad de ingresos. Tiene una cartera muy diversificada: dispositivos médicos, diagnóstico, nutrición y medicamentos genéricos, lo que le ayuda a estabilizar los ingresos cuando un segmento se debilita.

– Posición líder en segmentos de crecimiento. Productos como dispositivos de monitoreo de glucosa, dispositivos cardiacos y soluciones de diagnostico están creciendo de manera sustancial.

– Fuerte salud financiera y rentabilidad. La empresa muestra márgenes robustos y un historial de generación de efectivo que le permite invertir en innovación.

– Dividendos consistentes. Abbott tiene un historial largo de pagos y aumentos de dividendos (durante 12 años consecutivos). Su rentabilidad es de un 2,30%.

– Expansión mediante adquisiciones estratégicas. Movimientos como la adquisición de Exact Sciences ampliarán su presencia en diagnóstico y tecnologías dela salud.

– Para el 2026 se prevé un aumento del BPA o beneficio por acción del 10,2% y los ingresos del 8,1%.

– El mercado le otorga un precio objetivo promedio en torno a los 133,11 dólares.

Deere & Company

Puntos a favor:

– Deere ha formado el patrón cruz dorada que consiste en que la media móvil de 50 días cruza al alza la media móvil de 200 días. La última vez que sucedió fue en octubre de 2024 y las acciones subieron un 32% los siguientes 7 meses.

– Liderazgo global en maquinaria agrícola y forestal. Es uno de los fabricantes más reconocidos de equipos agrícolas con una fuerte presencia mundial y una marca sólida y establecida.

– Innovación tecnológica. La empresa está invirtiendo en automatización y servicios digitales, lo que podría transformar la industria y generar ingresos recurrentes.

– Dividendos y retorno al accionista. Deere mantiene una política de dividendos consistente y programas de recompra de acciones, apoyando el retorno para los inversores. la rentabilidad del dividendo es de un 1,22% y los ha aumentado durante cinco años consecutivos.

– Su Beta es 1,01. Esto significa que sus acciones tienen más volatilidad que el mercado y sus movimientos al alza (y a la baja) son generalmente más pronunciados que el mercado.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.

Deja una respuesta

Lo siento, debes estar conectado para publicar un comentario.