Hoy vamos a ver, utilizando los tres mejores indicadores que existen, por qué las actuales probabilidades de recesión son tan bajas en contra de lo que aparece en todos los medios de comunicación.

Para empezar, tengamos clara la diferencia de tres conceptos:

- Desaceleración: se trata de un periodo en el que de manera transitoria se produce una ralentización en el crecimiento económico.

- Recesión: sería una reducción del Producto Interior Bruto y técnicamente se considera que estamos en recesión cuando el PIB decrece tras dos trimestres de caídas consecutivas.

- Depresión económica: consiste en una caída del 10% del PIB en un año. Se trata de uno de los peores casos posibles.

Es cierto que el crecimiento económico de Estados Unidos se ha desacelerado y así lo confirman los últimos datos macroeconómicos, hecho por el cual los medios de comunicación comenzaron a hablar demasiado rápido de recesión inminente, de recesión a la vista. Es curioso cómo estando donde estamos (ante la mayor expansión económica de USA, la más larga desde que existen registros y que batirá el récord el próximo mes en lo que supone 121 incrementos mensuales consecutivos, 1 mes más que el récord anterior de 120 meses que finalizó en diciembre de 2007), qué facilidad tenemos para pasar del cielo al infierno sin contemplaciones. pero bueno, ese es uno de los rasgos de la esencia humana.

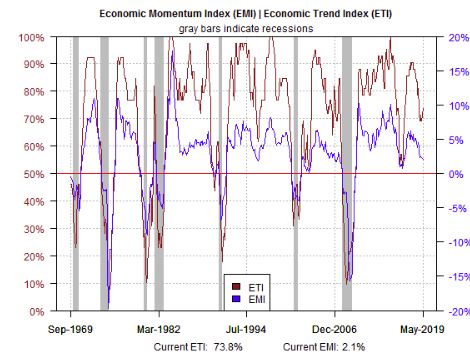

Veamos los dos primeros indicadores. El índice de Tendencia Económica (ETI), un índice de ciclo económico que rastrea 14 indicadores que colectivamente capturan una visión general de la actividad económica de los Estados Unidos, continúa mostrando signos de estabilización en el rango de 70%, una lectura muy por encima del 50% que es el punto de inflexión (las lecturas por debajo del 50% indican una recesión). Si lo filtramos con el índice de Momento Económico (IME) podemos ver que la tendencia alcista se está debilitando, aunque de momento no es preocupante y éste indicador se mantiene por encima de su punto de inflexión del 0%.

Gráfico: Capital Spectator

Así pues, los índices de Tendencia Económica e de Momentum Económico (ETI y EMI, respectivamente) permanecen por encima de sus respectivas zonas de peligro (50% para ETI y 0% para EMI). Si los índices caen por debajo de esos puntos de inflexión, marcarían señales de advertencia de que el riesgo de recesión es elevado y de que ha empezado o está cerca una nueva desaceleración.

Son indicadores fiables. Recuerden que ETI y EMI ofrecieron señales tempranas de que la producción de USA se estaba desacelerando, mucho antes que el resto de indicadores. En julio del 2018, por ejemplo, los dos índices comenzaron a caer con fuerza. Es fácil mirar hacia atrás ahora y concluir que la desaceleración fue obvia. Pero en julio de 2018, los mercados y los medios de comunicación se centraron en la aceleración del crecimiento en la primera mitad del año, una aceleración que alcanzó su punto máximo en el segundo trimestre, cuando el PIB aumentó a un sólido ritmo del 4,2%. La desaceleración posterior que ha reducido el crecimiento del PIB en cada uno de los trimestres Q3 y Q4 del año pasado fue anticipada por el ETI y el EMI.

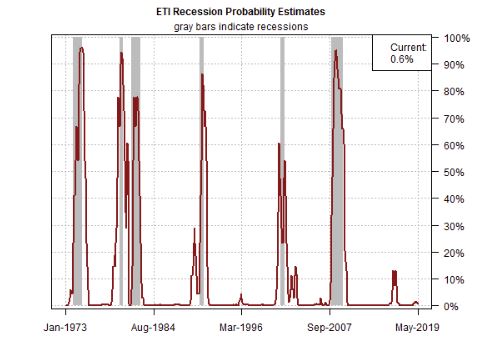

El siguiente indicador acerca de las probabilidades de una recesión apunta a un bajo riesgo para los próximos meses, actualmente solo un 1% de probabilidad.

Gráfico: Capital Spectator

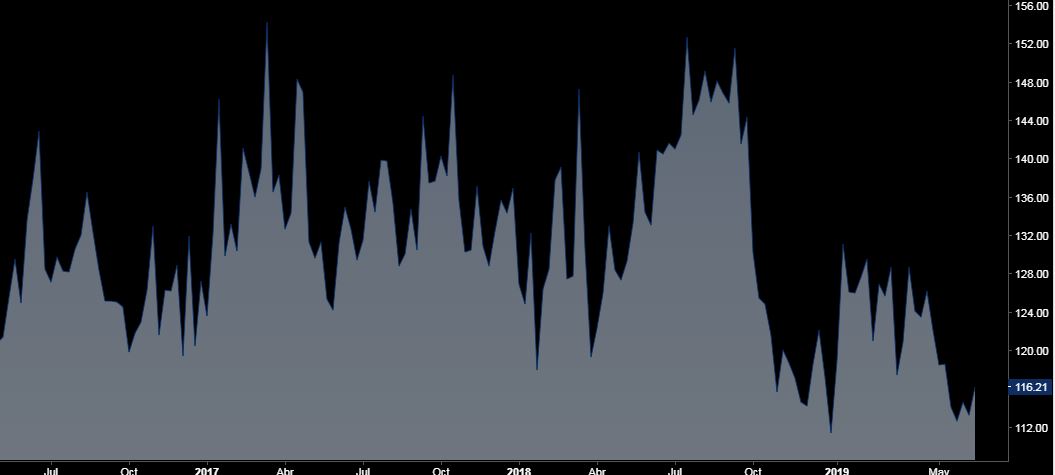

Respecto al índice SKEW, decir que es publicado por CBOE y mide cómo los operadores valoran la probabilidad de que el S&P 500 obtenga una rentabilidad más negativa de lo habitual. La idea es que cuanto mayor sea este índice, mayor será la expectativa del mercado de que ocurra un suceso negativo. Los valores de SKEW generalmente varían de 100 a 150 puntos, donde a mayor calificación, mayor es el riesgo percibido y la posibilidad de un evento de cisne negro. Si ven el gráfico, podrán apreciar que viene bajando y se encuentra en zona cómoda (hoy exactamente está en 116,21 puntos).

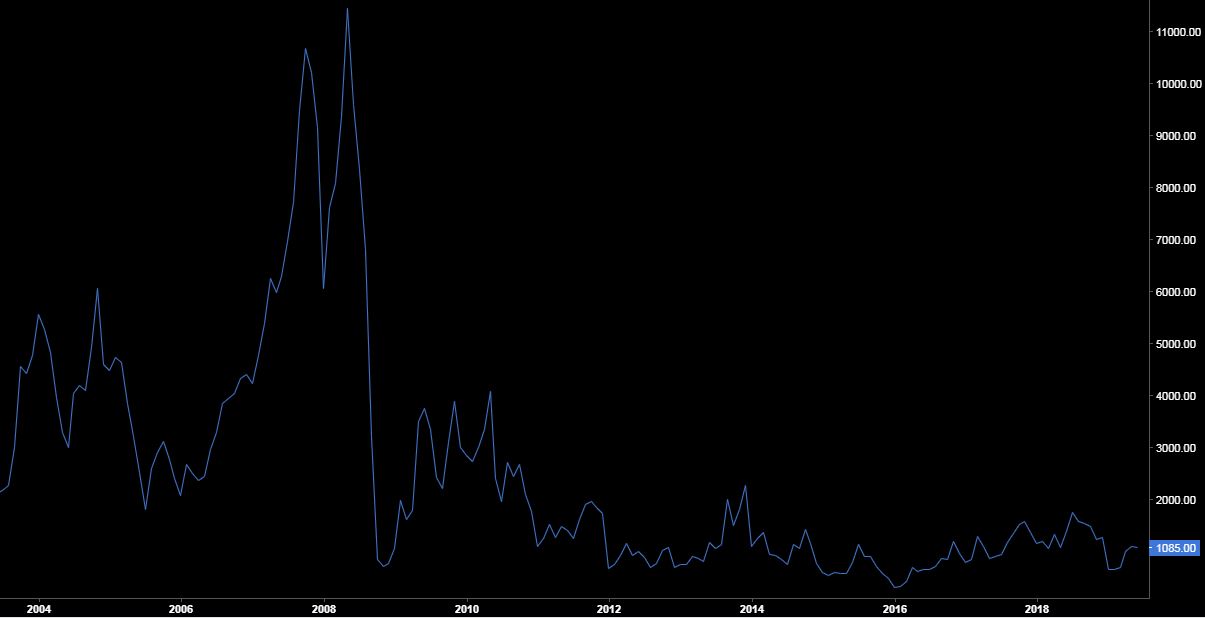

El Índice Báltico (BDI) se creó en el año 1985 y mide la evolución del transporte por mar de las principales materias primas (trigo, algodón, hierro, azúcar, carbón, etc). Se confecciona cada día (a las 13:00 horas de Londres) a partir de las encuestas que se realizan a los propietarios navieros que aportan información del coste medio por tonelada con el que fletan sus barcos.

Tiene una gran utilidad, entre otras razones porque refleja la demanda real existente de materias primas y la cantidad de contratos de envío de mercancías que se cierran en las principales rutas marítimas mundiales. Por ejemplo, si el índice sube significa que la demanda de materias primas aumenta y con ello la producción y el crecimiento económico mundial. Es por ello que es considerado como un barómetro fiable de la economía.

Digamos que el movimiento en la cotización del Índice Báltico depende de una serie de factores, tales como el crédito, la demanda de materias primas, y a su favor cuenta con que no tiene un sentido especulativo.

En el año 2010 llegó a niveles de 4.000 puntos, con la crisis económica internacional en el 2008 pasó de los 11.000 puntos a los 700 puntos. Por tanto, aventuró la que se venía encima.

¿Y cómo refleja o indica la llegada de tiempos duros? Básicamente muestra la reducción de los contratos de transporte de materias primas, con lo que el Índice Báltico cae.

En el gráfico se observa que realmente se encuentra en el rango de los últimos años (desde 2012 a la actualidad).

Ismael de la Cruz

ismaeldelacruz.es