La inflación general de Sudáfrica bajó en marzo (por Arnaud Masset)

Según el último informe del IPC de Sudáfrica, la inflación se desaceleró considerablemente durante el mes de marzo. Después de llegar a un 7 % interanual en febrero (el nivel más alto en siete años) el IPC bajó al 6.3 % interanual en marzo, superando el pronóstico promedio del 6.4 %. Esta mejora en el índice de precios al consumidor llegó como un soplo de aire fresco para el Banco de la Reserva de Sudáfrica (SARB), especialmente teniendo en cuenta el hecho de que la última decisión de aumentar la tasa de interés de referencia en 25 puntos básicos al 7 % en marzo fue una señal de alerta, dado que la mitad de los miembros del Comité de Política Monetaria expresaron su preocupación por los efectos negativos sobre las perspectivas de crecimiento. El compromiso de la SARB de reducir la inflación hacia el rango objetivo entre el 3 % y el 6 %, parece empezar a materializarse; sin embargo, sería un poco prematuro anticipar que la batalla contra la inflación se ha ganado, puesto que los precios de los alimentos siguen bajo una importante presión al alza debido a una grave sequía. Creemos que el SARB reiterará su postura de línea dura respecto a la política monetaria del país, dado aún no se puede descartar que el Rand se debilite aún más. El par USD/ZAR bajó levemente como reacción a las buenas noticias, y luego bajó un poco a 14.26. Seguimos siendo cautos con respecto a una mayor apreciación del Rand, puesto que el rally del mes pasado se debió principalmente al rally de los precios de los productos básicos y al debilitamiento del dólar; hubo poca mejora en la situación interna.

Aumento de las ventas de casas existentes en EE. UU. después de un mínimo de 6 años en febrero (por Yann Quelenn)

Aunque los mercados se centran principalmente en las intervenciones verbales de los miembros de la Fed, en este momento, todos los datos están siendo analizados minuciosamente en busca de indicios acerca de la futura trayectoria de la Fed. Las recientes publicaciones muestran que los datos fundamentales de la economía de Estados Unidos parecen haber mejorado, la inflación ha ido creciendo desde el comienzo del año, y el desempleo se mantiene estable en torno al 5 %. Por el contrario, las ventas minoristas fueron decepcionantes, con una última publicación negativa del -0.3 % en marzo. Además, hay una creciente preocupación de que el mercado inmobiliario esté muy inmerso en una burbuja, como resultado de la política monetaria laxa de la última década.

Hoy, se analizarán de cerca las ventas de casas existentes, y se espera un aumento del 4 % a 5.28 millones, según las estimaciones. Creemos que en el entorno actual, donde las tasas son tan bajas, no hay ningún beneficio para los vendedores, puesto que las expectativas de un aumento de las tasas están impulsando la baja de las ventas. Además, es más difícil que antes obtener una hipoteca. Sin embargo, los mercados financieros aún esperan tasas de interés bajas y un desempleo estable con el fin de obtener el impulso necesario para apuntalar el mercado de la vivienda. En cuanto a las monedas, esto sustenta nuestra opinión de que el dólar está sobrevaluado. Creemos que no se están evaluando completamente las dificultades de Estados Unidos y, como resultado, mantenemos las posiciones largas del par EUR/USD hasta 1.2000.

El par EURUSD opera dentro del rango antes de las declaraciones del BCE (por Peter Rosenstreich)

La encuesta ZEW de Alemania indica que el índice de expectativas subió a 11.2 en abril, lo que indica que los inversores están significativamente más optimista sobre las perspectivas de la economía alemana. Mientras que el contexto económico global se deteriora, algunas partes de la Zona Euro siguen resilientes; sin embargo, son obvios los riesgos de impacto negativo. Los datos del PMI de la Zona Euro dados a conocer el viernes por Markit también respaldarían la estabilización de los constantes descensos. Por último, el balance de febrero de la Zona Euro de los datos de pagos indica que los inversores europeos han recuperado el apetito de deuda externa. La venta del Euro ha sido fundamental en la compensación de la salida del USD, ralentizando el impulso alcista del EUR/USD. La mejora de los datos sería una buena noticia para Draghi y el BCE. Las expectativas en torno a la reunión de política monetaria del BCE de esta semana, son limitadas. Aún está vigente en la mente de los operadores el reciente anuncio el sólido anuncio sobre política monetaria del 10 de marzo (incremento de las compras mensuales a €80 mil millones, un recorte de la tasa de depósito y de la tasa de interés sobre los préstamos al -0.40 % y el 0 %, y nuevas TLTRO), por lo que el mercado se centrará en cualquier comentario sobre el mercado de divisas. El BCE evita mencionar al Euro, pero una constante apreciación podría potencialmente hacer fracasar el delicado entorno de crecimiento de Europa. Si no se menciona el Euro o se proporciona medidas para bajar la moneda única, esto podría dar lugar a un leve rally del Euro. En general, esta reunión está demasiado cerca del estímulo recientemente implementado, como para hacer alguna declaración o crear nuevas estrategias políticas. Sin embargo, es probable que se implemente una mayor flexibilización, debido a la fuerza del Euro, la debilidad del petróleo y el constantemente bajo rendimiento de la inflación. Creemos que el mercado deberá esperar hasta la reunión de diciembre (que coincidirá con los cambios de previsión de los bancos centrales) para implementar cualquier nuevo estímulo (incluyendo el uso poco ortodoxo de dinero helicóptero). La falta de medidas/comentarios de una real línea blanda y el creciente desacuerdo entre el BCE y el Banco Federal de Alemania, o que dificultará las opciones de Draghi, le darían al par EUR/USD la libertad para alcanzar los máximos del rango en 1.1465.

USDCAD – Bearish Breakout.

| Today’s Key Issues | Country/GMT |

| Mar Convenience Store Sales YoY, last 1,60% | JPY/07:00 |

| Bloomberg April Switzerland Economic Survey | CHF/07:30 |

| ECB’s Knot, EG’s Dijsselbloem Speak at Conf. in Amsterdam | EUR/07:45 |

| Mar CPI YoY, exp 6,40%, last 7,00% | ZAR/08:00 |

| Mar CPI Core MoM, exp 1,30%, last 1,40% | ZAR/08:00 |

| Mar CPI Core YoY, exp 5,80%, last 5,70% | ZAR/08:00 |

| Mar CPI MoM, exp 0,80%, last 1,40% | ZAR/08:00 |

| Mar Claimant Count Rate, exp 2,10%, last 2,10% | GBP/08:30 |

| Mar Jobless Claims Change, exp -10.0k, last -18.0k | GBP/08:30 |

| Feb Average Weekly Earnings 3M/YoY, exp 2,30%, last 2,10% | GBP/08:30 |

| Feb Weekly Earnings ex Bonus 3M/YoY, exp 2,10%, last 2,20% | GBP/08:30 |

| Feb ILO Unemployment Rate 3Mths, exp 5,10%, last 5,10% | GBP/08:30 |

| Feb Employment Change 3M/3M, exp 60k, last 116k | GBP/08:30 |

| BOE’s Hauser Speaks at Business Forum in London | GBP/08:30 |

| Apr Credit Suisse ZEW Survey Expectations, last 2,5 | CHF/09:00 |

| ECB President Draghi Speaks Opening Remarks in Frankfurt | EUR/10:00 |

| Apr 15 MBA Mortgage Applications, last 10,00% | USD/11:00 |

| Apr 20 Benchmark Repurchase Rate, exp 7,50%, last 7,50% | TRY/11:00 |

| Apr 20 Overnight Lending Rate, exp 10,00%, last 10,50% | TRY/11:00 |

| Apr 20 Overnight Borrowing Rate, exp 7,25%, last 7,25% | TRY/11:00 |

| Feb National Unemployment Rate, exp 10,10%, last 9,50% | BRL/12:00 |

| Apr IBGE Inflation IPCA-15 MoM, exp 0,46%, last 0,43% | BRL/12:00 |

| Apr IBGE Inflation IPCA-15 YoY, exp 9,30%, last 9,95% | BRL/12:00 |

| Feb Wholesale Trade Sales MoM, exp -0,40%, last 0,00% | CAD/12:30 |

| Apr 18 CPI Weekly YTD, last 2,20% | RUB/13:00 |

| Apr 18 CPI WoW, last 0,10% | RUB/13:00 |

| BOE’s Ian McCafferty Speaks at the Bank of England | GBP/13:00 |

| Mar Current Account Balance, exp -$1230m, last -$1919m | BRL/13:30 |

| Mar Foreign Direct Investment, exp $6000m, last $5920m | BRL/13:30 |

| Mar Existing Home Sales, exp 5.28m, last 5.08m | USD/14:00 |

| Mar Existing Home Sales MoM, exp 3,90%, last -7,10% | USD/14:00 |

| Apr 15 DOE U.S. Crude Oil Inventories, exp 3000k, last 6634k | USD/14:30 |

| Apr 15 DOE Cushing OK Crude Inventory, exp 70k, last -1767k | USD/14:30 |

| Currency Flows Weekly | BRL/15:30 |

| Poloz and Wilkins speak at Senate Banking Committee | CAD/20:15 |

The Risk Today

EURUSD El EUR/USD ha logrado quebrar el nivel de 1.1400. El par se está moviendo dentro de un canal de tendencia alcista. Un soporte horario se puede encontrar en 1.1144 (mínimo 24/03/2016), mientras que una resistencia se ubica en 1.1465 (máximo 12/04/2016). Un soporte más fuerte se encuentra en 1.1058 (mínimo 16/03/2016). Se espera que muestre un mayor incremento. A más largo plazo, la estructura técnica favorece una tendencia bajista, siempre y cuando se sostenga la resistencia en 1.1746. Una resistencia clave se sitúa en 1.1640 (mínimo 11/11/2005). La actual apreciación técnica implica un aumento gradual.

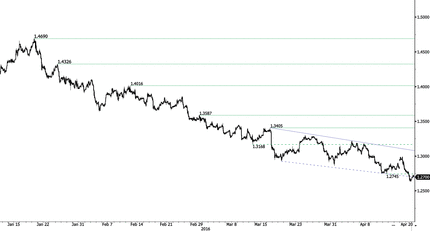

GBPUSD El GBP/USD está montando el canal de tendencia bajista cerca de la resistencia horaria en 1.4514 (mínimo 18/03/2016). Una resistencia horaria se encuentra en 1.4320 (máximo 04/04/2016). Se espera que muestre un nuevo rebote. El patrón técnico a largo plazo es negativo y favorece un nuevo descenso hacia el soporte clave en 1.3503 (mínimo 23/01/2009), siempre y cuando los precios se mantengan por debajo de la resistencia en 1.5340/64 (mínimo 04/11/2015, véase también la media móvil de 200 días). Sin embargo, las condiciones de sobreventa generales y el reciente repunte en el interés de compra allanan el camino para un rebote.

USDJPY El USD/JPY opera entre el soporte horario de 107.68 (mínimo 07/04/2016) y la resistencia horaria de 109.90 (máximo 07/04/2016). A mediano plazo, el momentum es claramente bajista. Las presiones de venta todavía están activas. Se espera que muestre un mayor debilitamiento. Estamos a favor de una tendencia alcista a largo plazo. El objetivo es el soporte en 105.23 (mínimo 15/10/2014). Ahora es menos probable que se verifique un aumento gradual hacia la principal resistencia en 135.15 (máximo 01/02/2002). Otro soporte clave se puede encontrar en 105.23 (mínimo 15/10/2014).

USDCHF El USD/CHF está cayendo más abajo dentro del canal de tendencia bajista sin una gran volatilidad. Un soporte horario se puede encontrar en 0.9499 (mínimo 12/04/2016). Una resistencia horaria se encuentra en el límite superior del canal bajista y en 0.9788 (máximo 25/03/2016). Se espera que muestre una mayor caída, ya que las presiones de compra a corto plazo no parecen fuertes. A largo plazo, el par está estableciendo máximos desde mediados de 2015. Un soporte clave se puede encontrar en 0.8986 (mínimo 30/01/2015). La estructura técnica favorece una tendencia alcista a largo plazo.

Resistance and Support:

| EURUSD | GBPUSD | USDCHF | USDJPY |

| 1.257 | 1.4969 | 1.0093 | 113.8 |

| 1.1714 | 1.4668 | 0.9913 | 112.68 |

| 1.1465 | 1.4514 | 0.9788 | 109.9 |

| 1.1364 | 1.4392 | 0.9611 | 109 |

| 1.1144 | 1.4006 | 0.9476 | 107.63 |

| 1.1058 | 1.3836 | 0.9259 | 105.23 |

| 1.0822 | 1.3503 | 0.9072 | 100.82 |

Deja una respuesta