El mercado esperaba una aclaración sobre la política monetaria estadounidense por parte del Presidente de la Reserva Federal. La obtuvo, pero no necesariamente la aclaración que esperaba. En declaraciones tras la decisión de la Fed de mantener los tipos de interés sin cambios, Jerome Powell dijo que «no cree probable que el comité alcance un nivel de confianza de aquí a la reunión de marzo» para recortar los tipos en ese momento.

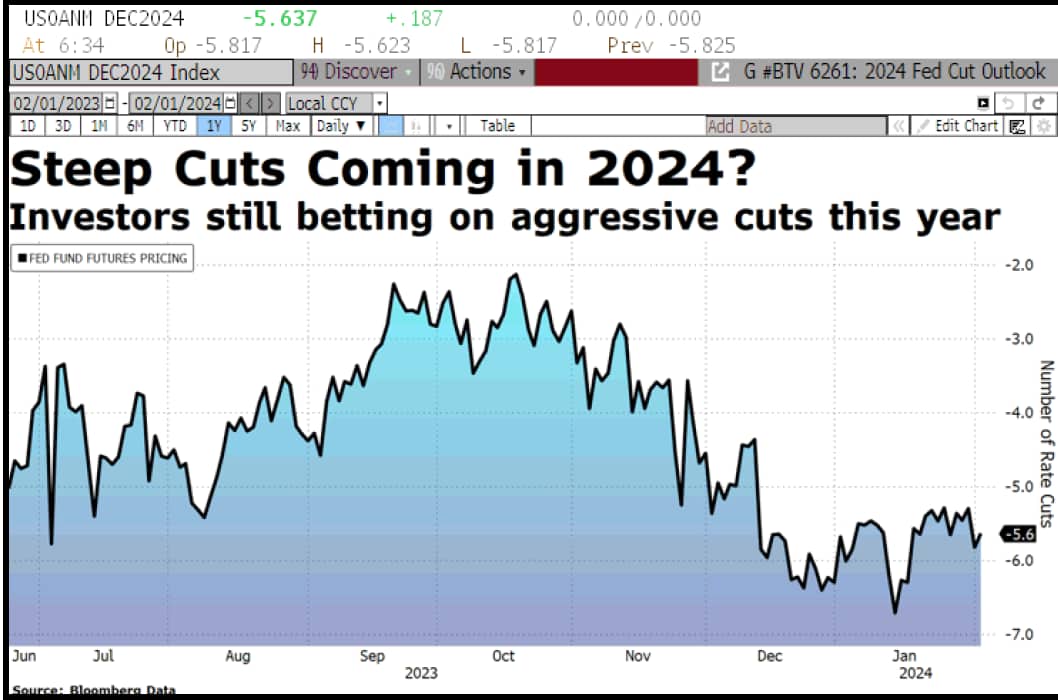

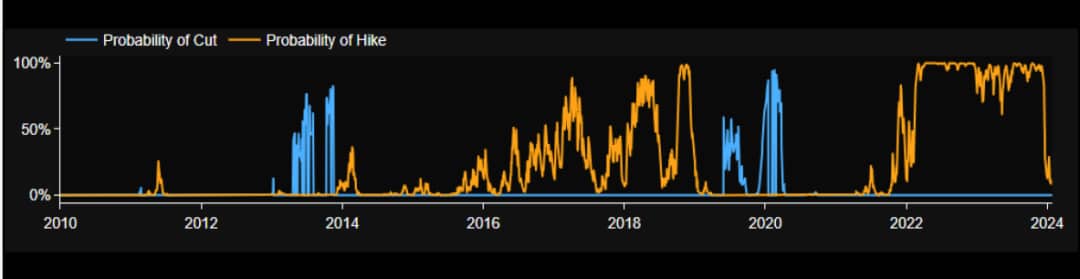

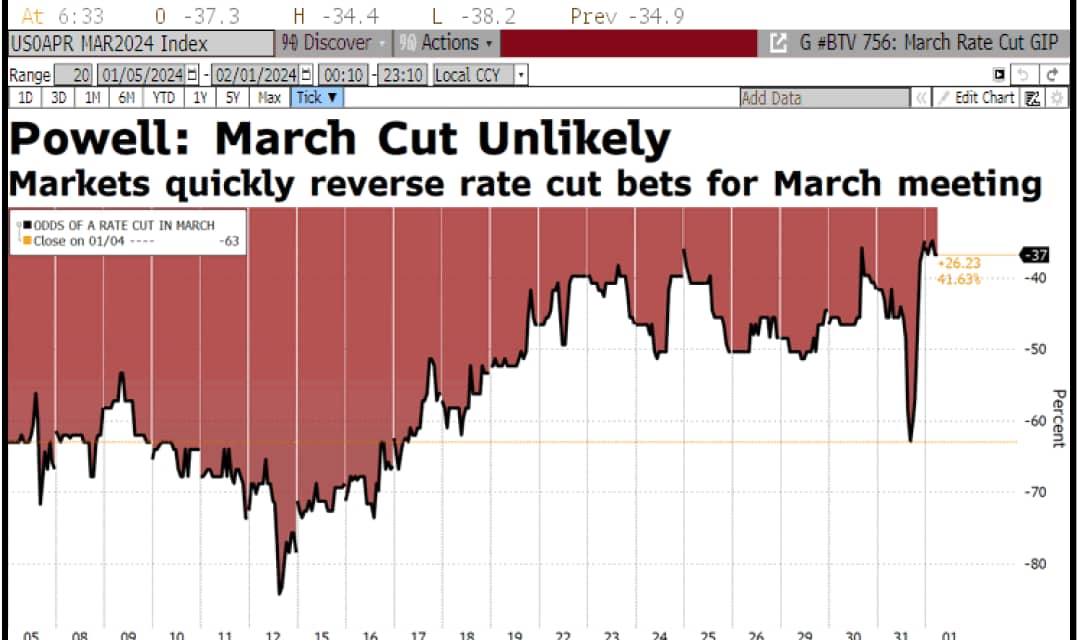

La probabilidad de que la Fed flexibilice en marzo, que ha ido cayendo desde principios de año, es ahora del 35% según el barómetro FedWatch de CME Group, frente al 73% de hace un mes.

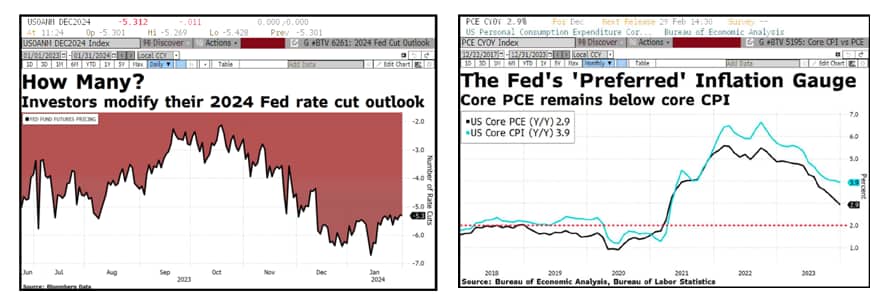

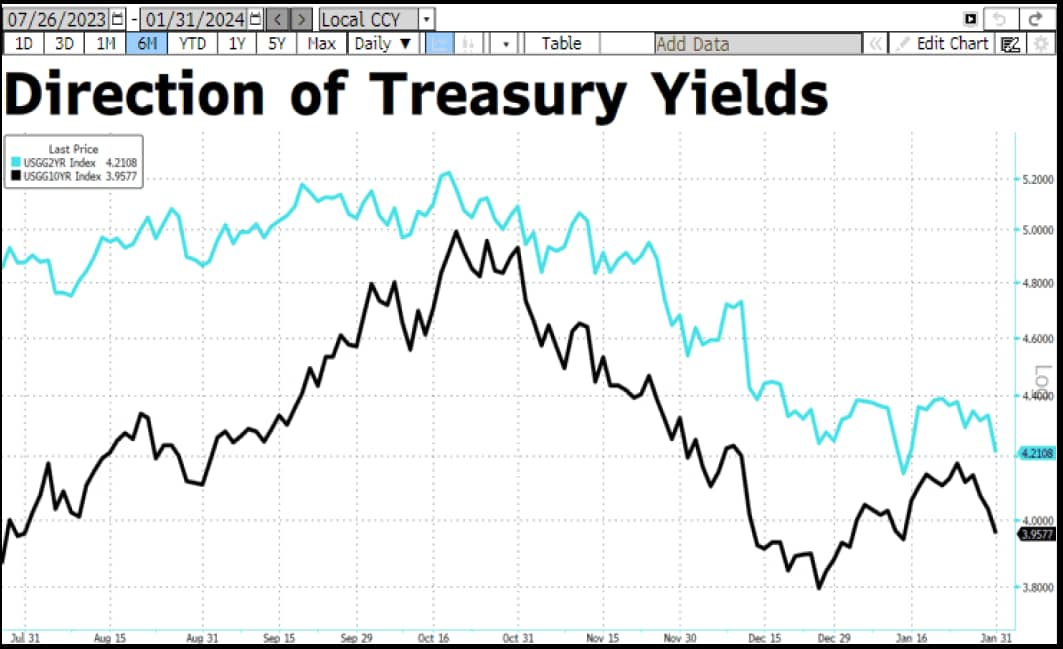

Así, con la decisión de la Fed, se empezará a normalizar unos tipos restrictivos tras 6 meses de buenos datos de inflación, pero no de forma inminente. Con un mercado que hoy descuenta 5 recortes de tipos, tras el cambio de sesgo de la Fed en noviembre con tres bajadas previstas. Los tiempos serán más lentos, pero la tendencia es clara. La volatilidad que podamos ver en las curvas será aprovechada para incrementar duraciones los tipos de interés son suficientemente altos para enfriar la inflación. PCE < 3%.

/ PRIMERAS REACCIONES

Goldman retrasa su pronóstico sobre el primer recorte a mayo, tras advertir Powell que una reducción en marzo “no es el caso más probable”. Aún es probable una recesión este año y riesgo de que la caída de la inflación podría estancarse.

Y es que la subida de tipos golpea al sector inmobiliario comercial en EEUU. NY Community Bancorp se desplomó ayer un 38% tras recortar sus dividendos. En Japón hoy, Aozora Bank cae más de un 20% tras pronosticar pérdidas en propiedades comerciales en Estados Unidos.

Caídas que presionan a la FED, quién a pesar de alejar la probabilidad de recortes en marzo, las curvas siguen apoyando un descenso de las rentabilidades en todos los tramos.

Andbank España

Un artículo del Observatorio del Inversor

ESTE DOCUMENTO HA SIDO REALIZADO POR ANDBANK, PRINCIPALMENTE PARA SU DISTRIBUCIÓN INTERNA E INVERSORES PROFESIONALES. ESTE DOCUMENTO NO DEBE SER CONSIDERADO COMO CONSEJO DE INVERSIÓN NI UNA RECOMENDACIÓN DE COMPRA DE NINGÚN ACTIVO, PRODUCTO O ESTRATEGIA. LAS REFERENCIAS A CUALQUIER EMISOR O TÍTULO, NO PRETENDEN SER NINGUNA RECOMENDACIÓN DE COMPRA O VENTA DE DICHOS TÍTULOS.

Deja una respuesta